Как оформить запрос кредитной истории заемщика в бюро кредитных историй? Как запросить кредитную историю

Получить кредитную историю бесплатно

1. Общие положения

1.1. Данный документ является официальным предложением — публичной Офертой (далее — Соглашение) и содержит все существенные условия работы системы «Кредитная история онлайн» (далее – Система) и условия предоставления Системой услуг.

1.2. В соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий физическое лицо, производящее акцепт данного Соглашения, становится Пользователем Системы (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт Оферты равносилен заключению договора на условиях, изложенных в Оферте), а Оператор Системы и Пользователь Системы совместно — Сторонами Соглашения.

1.3. В связи с вышеизложенным, Оператор Системы размещает текст Соглашения в открытом доступе на своем ресурсе online-bki.ru и настоятельно рекомендует потенциальным Пользователям Системы внимательно ознакомиться с текстом Соглашения и рассмотреть возможность его акцепта, путем установки галочки в элементе «Я подтверждаю свое согласие с условиями Договора-оферты». В случае, если Пользователь Системы не согласен с каким-либо пунктом Соглашения и не производит его акцепт, Оператор Системы принудительно исключает возможность получения услуги, путем технической блокировки продолжения процедуры получения услуги.

2 .Термины и определения, применяемые в Соглашении

2.1. В целях Соглашения нижеприведенные термины используются в следующем значении:

Агент — юридическое лицо, осуществляющее перевод денежных средств Пользователя Системы на счёт Оператора Системы для оплаты услуг, приобретённых Пользователем на Сайте Системы. Администратор Системы – физическое лицо, являющееся сотрудником Оператора Системы и осуществляющее управление системой.

Пользователь Системы, Пользователь — физическое лицо, осуществившее акцепт Соглашения в соответствии с его условиями в целях приобретения услуг Системы.

Услуги Системы – продукты и услуги, доступные на Сайте Системы для приобретения.

Сайт Системы — сайт, размещенный в сети Интернет по адресу: https://online-bki.ru, содержащий информацию о Системе и условиях ее использования, на котором размещен или доступен интерфейс клиентской части Системы.

Регистрация Пользователя, Регистрация — процедура ввода персональных данных пользователя в Систему и формирование Пользователем логина и пароля.

Система — система «Кредитная история онлайн», представляющая собой совокупность программных и аппаратных средств, обеспечивающих информационное и технологическое взаимодействие между Оператором Системы и Пользователями Системы.

Сезонная Акция — временное предложение по предоставлению Услуг на специальных условиях.

Форма Запроса – набор полей для ввода данных, расположенный на Сайте Системы и применяющийся для регистрации Пользователя и приобретения Услуг Системы.

2.2. В Соглашении могут быть использованы термины, которые не определены в разделе 2 настоящего Соглашения. В этом случае толкование такого термина производится в соответствии с текстом Соглашения. В случае отсутствия однозначного толкования термина в тексте Соглашения следует руководствоваться толкованием термина определенным на Сайте Системы.

3. Предмет Соглашения

3.1. Предметом Соглашения является предоставление Оператором Системы Пользователю возможности использования Системы с целью получения Услуг, в частности но, не ограничиваясь ими:

3.1.1. Оператор Системы предоставляет Пользователю Системы Аналитический Отчёт (Далее - Отчет) в электронном виде. Отчет представляет собой результат работы уникального алгоритма обработки любого обезличенного набора данных. Результат отображается в виде цифровых, текстовых значений с использованием графической обработки. Оператор Системы не несет ответственности за отсутствие данных для обработки алгоритмом, а также при наличии некачественных данных.

4. Условия использования Системы

4.1 Порядок и условия получения Услуг

4.1.1. Пользователь обязан пройти процедуру Регистрации для получения доступа к Услугам.

4.1.2. Регистрация пользователя осуществляется в момент заполнения Формы Запроса на Сайте Системы.

4.1.3. Пользователь обязан ознакомиться с условиями Соглашения и принять условия путем установки галочки в элементе «Я подтверждаю свое согласие с условиями Договора-оферты».

4.1.4. В случае несогласия с условиями Соглашения Оператор Системы принудительно прекращает процедуру получения Пользователем Услуги.

4.1.5. Для акцепта (принятия) Соглашения, Пользователь осуществляет в Системе следующие действия: Ставит отметку, свидетельствующую об ознакомлении, понимании и полном согласии со всеми условиями Соглашения; Соглашается с условиями Соглашения путем отправки заявки на получение услуги;

4.1.6. Акцепт настоящего Соглашения Пользователем свидетельствует о том, что Пользователь согласен на получение Услуг Системы посредством использования личного кабинета на Сайте системы. Акцепт настоящего Соглашения Пользователем свидетельствует о полном и безоговорочном принятии Пользователем всех условий Соглашения без каких-либо изъятий или ограничений и свидетельствует также о том, что Соглашение по своей юридической силе равносильно двухстороннему договору, заключенному в простой письменной форме.

4.1.7. Пользователь обязуется сообщать при прохождении процедуры Регистрации в Системе сведения, соответствующие действительности. Пользователь проходит процедуру Регистрации самостоятельно и не вправе привлекать для данной цели третьих лиц. Попытка прохождения процедуры Регистрации за другое физическое лицо может быть расценена как мошенничество.

4.1.8. Оператор Системы не несет ответственности за ошибки при вводе и умышленный ввод некорректных данных при Регистрации и получения Услуги.

4.1.9. Процедура Регистрации сопровождается присвоением Пользователю уникального идентификационного кода. Под уникальным идентификационным кодом понимается технологическое средство подтверждения успешного прохождения процедуры Регистрации в виде уникальной последовательности символов.

4.1.10. После регистрации и прохождении процедуры подтверждения своих контактных данных Пользователь соглашается получать информацию от Системы, в том числе рекламного характера, на указанный адрес электронной почты, мобильный телефон и иные указанные данные в соответствие с действующим законодательством РФ. Пользователь вправе отказаться от предоставления ему услуги по рассылке сообщений информационного и рекламного характера в виде SMS и e-mail в профиле Пользователя на Сайте Системы.

4.1.11. Доступ в Систему предоставляется после ввода указанных при Регистрации логина и пароля. При утере пароля Пользователь может восстановить утерянный пароль через форму на Сайте Системы.

5. Стоимость Услуг и порядок расчетов

5.1. Система принимает от Пользователя оплату за выполненные услуги, предоставляя ему Услуги, выбранные им самостоятельно на Сайте Системы.

5.2 Для получения услуг Пользователю необходимо:

5.2.1 выбрать услугу из списка Услуг на Сайте Системы;

5.2.2 оплатить услугу способами, указанными на сайте Системы.

5.3 Стоимость предоставления услуг указана на Сайте Системы.

5.4 Услуги предоставляются при условии их предварительной 100% (стопроцентной) оплаты Пользователем системы.

5.5 В случае оплаты Пользователем Системы Услуг сверх необходимой суммы, Система осуществляет возврат остатка денежных средств Пользователю.

6. Иные условия использования Системы, определяющие права и обязанности Сторон

6.1. При использовании Системы Пользователю запрещается вносить какие-либо изменения в программное обеспечение Системы и/или любую его часть своими силами или с привлечением третьих лиц, а также использовать какие-либо средства автоматизированного доступа к Системе, в том числе к ее клиентской части, если иное не согласовано с Оператором Системы.

6.2. Оператор Системы в рамках Соглашения оставляет за собой право:

6.2.1. Производить модификацию любого программного обеспечения Системы.

6.2.2. Приостанавливать работу программных и/или аппаратных средств, обеспечивающих функционирование Системы, при обнаружении существенных неисправностей, попыток несанкционированного доступа, ошибок и сбоев, а также в целях проведения профилактических работ и предотвращения случаев несанкционированного доступа к Системе.

6.2.3. В любой момент запретить доступ Пользователя к Системе, в случаях:

— Возникновения у Оператора Системы сомнений в надлежащем использовании Системы Пользователем.— совершения Пользователем противоправных действий;- нарушения Пользователем условий Соглашения;в других случаях, когда действия Пользователя могут нарушить целостность работы Системы.

6.2.4. Оказывать Пользователю дополнительные услуги, условия подключения и оказания которых определяются Оператором Системы и размещены на Сайте Системы.

6.3. Пользователь дает Системе согласие на обработку персональных данных Пользователя, предоставленных Пользователем (или законным представителем) при заключении настоящего Соглашения, либо в период действия настоящего Соглашения, в целях исполнения настоящего Соглашения.

6.4. Пользователь вправе отозвать свое согласие на обработку персональных данных, направив соответствующий официальный отказ в адрес Оператора Системы по электронной почте на адрес [email protected].

6.5. Оператор Системы вправе удалить из Системы по своему усмотрению все данные или их часть, полученные от Пользователя в процессе регистрации или получения Услуги, в любой момент после завершения регистрации или предоставления Услуги.

7. Порядок заключения и срок действия Соглашения

7.1. Срок акцепта условий Соглашения не ограничен.

7.2 Соглашение считается заключенным и вступает в силу с момента акцепта, определяемого моментом регистрации пользователя в Системе и действует в течение неопределенного срока.

7.3 Соглашение прекращает свое действие в случае расторжения по основаниям, определенным условиями Соглашения и/или нормами действующего законодательства РФ.

8. Ответственность Сторон

8.1. Оператор Системы не отвечает за неисправности, ошибки и сбои в работе программных и/или аппаратных средств, обеспечивающих функционирование Системы, возникшие по причинам, не зависящим от Оператора Системы.

8.2. Оператор Системы не отвечает за временное отсутствие у Пользователя доступа к программным и/или аппаратным средствам, обеспечивающим функционирование Системы.

8.3. Оператор Системы действует на основании договора-оферты об оказании информационных услуг и не несет ответственности за полноту и достоверность информации содержащейся в отчете, а так же не несет ответственности за последствия использования предоставленной информации.

8.4. Оператор Системы не отвечает за убытки Пользователя, возникшие в результате:

—Внесения Пользователем или третьими лицами изменений в Сайт Системы, а также в результате наличия «вирусов» и иных вредоносных программ в оборудовании и программном обеспечении, используемом Пользователем для доступа к Системе.

—Неправильного заполнения формы нового запроса, а также документов, заполняемых при оплате Услуг по средствам Агента.

—Внесения Пользователем денежных средств через лиц, которые в соответствии с Соглашением не являются Агентами.

—Нарушения Пользователем установленного порядка внесения денежных средств.

—Совершения Агентом противоправных действий в отношении средств Пользователя.

8.5. Пользователь несет всю ответственность за достоверность сведений, указанных им при использовании Системы.

8.6. Оператор Системы обязуется не передавать и ответственно хранить все данные, введенные Пользователем Системы в процессе регистрации в Системе или получения Услуги на всем сроке их нахождения у Оператора и до момента их удаления в соответствие с пунктом 4.3.5.

8.7. Стороны освобождаются от ответственности за полное или частичное неисполнение своих обязательств по Соглашению, если таковое явилось следствием обстоятельств непреодолимой силы, возникших после вступления в силу Соглашения, в результате событий чрезвычайного характера, которые не могли быть предвидены и предотвращены разумными мерами.

8.8. В других случаях неисполнения или ненадлежащего исполнения своих обязательств по Соглашению Стороны несут ответственность в соответствии с законодательством Российской Федерации с учетом условий Соглашения.

9. Изменение и расторжение Соглашения

9.1. Оператор Системы вправе в одностороннем порядке вносить изменения в Соглашение путем размещения изменений на Сайте Системы.

9.2. Изменения вступают в силу с момента размещения, если иной порядок их вступления в силу не установлен при их размещении на Сайте Системы.

9.3. В случае несогласия Пользователя с изменениями условий Соглашения он вправе расторгнуть Соглашение в течение 3 (трех) календарных дней с момента размещения изменений на Сайте Системы.

9.4 Соглашение может быть расторгнуто по инициативе Оператора Системы в любое время путем направления соответствующего уведомления Пользователю.

9.5. В случае расторжения Соглашения по инициативе Оператора Системы Соглашение считается расторгнутым по истечении 10 (десяти) календарных дней после отправления уведомления, указанного в пункте 9.4.

9.6. Соглашение может быть расторгнуто по инициативе Пользователя в любое время путем направления соответствующего заявления на адрес электронной почты [email protected] Оператору Системы. При этом доступ Пользователя к Системе прекращается. Система имеет право сохранять для целей внутреннего учета информацию о ранее заказанных Услугах.

9.7. В случае расторжения Соглашения по инициативе Пользователя Соглашение считается расторгнутым по истечении 10 (десяти) календарных дней после получения уведомления Оператором Системы, указанного в пункте 9.6.

9.8. Соглашение может быть расторгнуто по иным основаниям, предусмотренным настоящим Соглашением и/или действующим законодательством РФ.

10. Прочие положения

10.1. Пользователь подтверждает, что все условия Соглашения ему понятны и он их принимает безусловно и в полном объеме.

10.2 Пользователь обязуется, что не будет использовать Систему в противоправных целях, а также в иных целях, нежели указанные в Соглашении и на Сайте Системы.

10.3. В случае возникновения любых споров или разногласий, связанных с исполнением Соглашения, Стороны приложат все усилия для их разрешения путем проведения переговоров между Сторонами.

10.4 Если споры не будут разрешены путем переговоров, споры подлежать разрешению в порядке, установленном законодательством РФ.

10.5 Все объекты, размещенные на Сайте Системы, в том числе элементы дизайна, текст, другие объекты и их подборки, являются объектами исключительных прав Системы или правообладателей, с которыми Система заключил соответствующие договоры. При перепечатке или цитировании материалов Сайта Системы ссылка на Сайт Системы обязательна.

online-bki.ru

Как сделать запрос кредитной истории в бюро кредитных историй?

Мальвина Асенчук 2018-04-02Новая 100300 Россия, Москва +7 929 523 27 22

Узнать свои кредиты и другую полезную информацию позволит запрос кредитной истории в бюро кредитных историй. Выясните, как можно его оставить, что для этого потребуется.

Что даст запрос

Запрос кредитной истории поможет самостоятельно проанализировать свою кредитоспособность и исполнение предусмотренных договорами займов и кредитов долговых обязательств. Информация будет полезной для добросовестного заёмщика, беспокоящегося о своей репутации или желающего быть осведомлённым. Также отчёт используется для оценки шансов перед подачей заявок в финансовые организации: чем лучше КИ, тем выше вероятность одобрения и получения нужной суммы.

В кредитной истории отражаются все действия, совершаемые заёмщиком: заключенные им договоры (включая закрытые и активные), поданные заявки, образовавшиеся по разным причинам долги, задержки платежей и просрочки. Тут указываются наименования всех организаций, в которые гражданин обращался. Также в отчёте будут сведения о лицах, запрашивавших КИ.

Что необходимо для проверки

Для запроса кредитной истории нужно быть зарегистрированным гражданином России. При обращении в бюро кредитных историй запрашиваются личные данные, поэтому оставить заявку анонимно не удастся: требуются фамилия, отчество, имя, дата рождения. Необходим и подтверждающий личность человека документ – паспорт, причём не просроченный и находящийся в нормальном состоянии.

Если вы являетесь заёмщиком, то ваш запрос будет обработан. Доступ к конфиденциальной информации предоставлен и иным лицам, если вы дадите разрешение и зафиксируете его.

Важно! Чтобы получить результат, нужно знать, в каком бюро КИ находится. В стране их действует семнадцать, причём банк, в котором вы получали кредит, мог направить сведения в абсолютно любое БКИ.

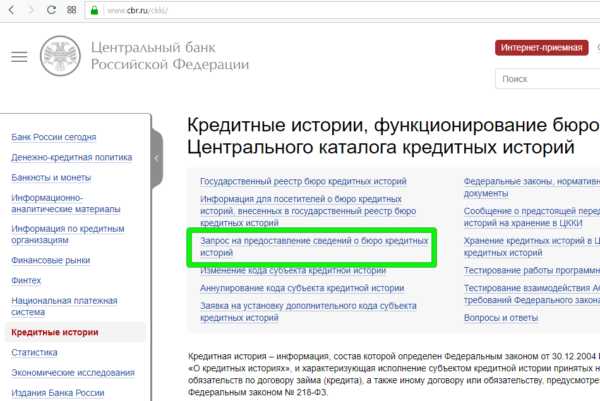

В каком бюро находится то, что вы ищете

Для выяснения списка хранящих интересующие данные бюро кредитных историй надо оставить запрос в Центральном каталоге кредитных историй. Это отдельное относящееся к Банку России подразделение, отвечающее за регламентирование законной деятельности БКИ.

Если вы будете искать сайт ЦККИ, не найдёте его: он не существует. Направить запрос в каталог реально с веб-ресурса, принадлежащего Центробанку.

Инструкция по обращению в ЦККИ:

- На www.cbr.ru ищите отдельный раздел кредитных историй, заходите сюда.

- Вам нужна опция запроса данных о БКИ, выбирайте её.

- Приступайте к заполнению формы запроса.

- Если указаны полные достоверные данные, на электронный ящик поступит сообщение со списком бюро кредитных историй.

Полезно знать! Для заполнения формы необходимы все ваши данные и паспорт, а также код субъекта, играющий роль присвоенного заёмщику идентификатора и используемый исключительно при запросе в каталог. Если вам такой код не известен, обратитесь для формирования или выяснения в бюро кредитных историй, банк. Из этих организаций, а также от нотариуса и из почтового отделения можно напрямую направить заявку в ЦККИ без применения кода.

Запрос непосредственно в бюро

Отправить запрос в бюро кредитных историй можно следующими способами:

- В офисе. Нужно, взяв паспорт, прийти в отделение в приёмный день и написать заявление, поставив на нём личную подпись. Если вы делаете запрос в бюро кредитных историй первый раз в этом году, то услуга будет предоставлена бесплатно. Но повторные обращения платные.

- Из отделения почты. Отсюда можно послать письмо или телеграмму. Письмо включает запрос и содержит личную подпись, которая обязательно заверяется нотариусом для подтверждения подлинности. Телеграмма может быть отправлена только из отделения, в котором есть телеграф. Диктуйте сотруднику текст с перечислением персональных, контактных и паспортных данных. Также требуется предъявить оператору документы, так как он должен заверить их.

- В режиме онлайн на сайте. Доступные физическим лицам сервисы есть у «Русского Стандарта», «Объединённого кредитного бюро», «Эквифакс Кредит Сервис». Для использования онлайн-услуг сначала регистрируйтесь на принадлежащем БКИ официальном веб-ресурсе: заполняйте регистрационную форму и придумывайте входные данные (пароль, логин). Идентифицируйтесь, чтобы подтвердить личность (способы подтверждения описываются на сайте). Оставляйте запрос кредитной истории, вносите оплату и ожидайте отчёт.

Запрос через партнёров

Направить запрос в бюро кредитных историй можно через одного из официальных партнёров. Услуги оказываются в отделениях банков-агентов, к ним относятся «Ренессанс Кредит», «Сбербанк», «Бинбанк», «Почта Банк». Но сначала нужно узнать, с каким БКИ организация сотрудничает. И отчёты предоставляются за отдельную плату.

Другой крупный партнёр – «Евросеть». Заказать отчёт можно в любом салоне связи, в котором услуга доступна. Запрос платный.

Заявка через сервисы

Некоторыми онлайн-сервисами предлагаются такие услуги как справка, история. Кредитная история может быть получена через ➫ «БКИ24.инфо». Сервис является партнёром крупнейшей в государстве организации – «Национального бюро кредитных истории», поэтому есть гарантия достоверности, полноты и актуальности отчёта, ведь он формируется по базе «НБКИ».

Оставить заявку несложно, и она не потребует прохождения идентификации и регистрации. Заполняйте форму и указывайте контактные, персональные, паспортные данные. Оплачивайте отчёт и проверяйте электронный почтовый ящик.

К сведению! В отчёте пять страниц, на которых изложены долги, просрочки, оставшиеся платежи, вероятные причины отклонения ваших заявок и шансы на их одобрение в дальнейшем.

Оценивать свою кредитоспособность несложно и полезно. Регулярные проверки КИ помогут не только быть в курсе всех совершаемых вами как заёмщиком действий, но и самостоятельно анализировать шансы перед подачей заявок в банки. Также можно своевременно выявить мошеннические махинации – оформление кредитов или займов от вашего лица по паспорту иными гражданами.

Видео: зачем нужна КИ

Оцените статью:

Загрузка...100creditov.com

Как запросить кредитную историю в НБКИ?

Любой человек имеет право ознакомиться со своей кредитной историей. Это тем более актуально при попытке оформить кредит. БКИ существует достаточно много, но в какое же из них следует обращаться?

НБКИ или национальное бюро кредитных историй — БКИ с одной из крупнейших баз. Данная компания предоставляет возможность получить КИ как в режиме онлайн, так и в оффлайн режиме. Больше информации о том, что собой представляет финансовое досье и зачем оно нужно, вы получите из этой статьи.

Как гласит закон «О кредитных историях», любой желающий может ознакомиться со своей КИ или досье другого лица с его письменного разрешения. С последними изменениями в этом законе вы можете ознакомиться по этой ссылке.

Один раз в течение года этот отчет предоставляется бесплатно. При последующих обращениях придется заплатить дополнительную сумму, которую устанавливает БКИ, в который Вы отправляете запрос. Подробнее о том, как получить свой финансовый отчет в Бюро кредитных историй, вы узнаете из этой статьи.

При заявке на получение своей КИ сотрудники обязаны идентифицировать Вас, чтобы Ваша частная информация не смогла попасть в руки мошенникам, владеющих Вашими персональными данными.

Отправить запрос на получение отчета в НБКИ можно несколькими способами:

- отправить письмо по почте,

- телеграммой,

- через сайт партнера или

- непосредственно в офисе НБКИ или офисе партнера.

В случае почтового отправления необходимо будет заверить подпись на заявлении у нотариуса. Сотрудники должны Вам ответить в течение трех дней с момента получения запроса на тот адрес, который указан в заявлении. Если в течение этого года Вы уже запрашивали свою кредитную историю, то следующий запрос необходимо будет оплатить, а оплаченную квитанцию приложить к заявлению.

Отправляя запрос телеграммой, заверять подпись у нотариуса не нужно. А чтобы подтвердить свою личность подпись заверяется сотрудником почтового отделения, в котором Вы отправляете телеграмму. Если этот запрос платный, то квитанция отправляется при помощи факса.

Запрос в режиме онлайн через сайт партнера будет платным, а цену определяет сам партнер. У НБКИ в качестве такого партнера выступает Агентство кредитной информации.

Аналогично, если Вы получаете отчет в офисе партнера, необходимо будет эту услугу оплатить самому партнеру. А в случае получения отчета в офисе НБКИ, первый отчет в год — бесплатный, а далее по тарифу самой организации. Всю необходимую информацию о ценах, образцах заявлений, а так же реквизиты оплаты Вы можете взять на сайте НБКИ.

Контролировать состояние досье следует каждому потребителю банковских продуктов. Дело в том, что иногда в нем могут появиться ошибки по вине сотрудников финансовых учреждений. Это может послужить настоящим препятствием при оформлении очередного займа. Инструкцию по исправлению ошибок в своем финансовом досье вы найдете здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Как узнать свою кредитную историю

Сталкиваясь с необходимостью привлечения кредита, любой заемщик ищет для себя наиболее приемлемые условия: низкую процентную ставку, значительный кредитный лимит и продолжительный срок привлечение заемных средств. Не последнюю роль в этом деле может сыграть положительная кредитная история (о проблемах, с ней связанных,читайте здесь). Этот документ хранит в себе сведения о прошлых кредитах заемщика и о том, как он погашал свою задолженность.

Сталкиваясь с необходимостью привлечения кредита, любой заемщик ищет для себя наиболее приемлемые условия: низкую процентную ставку, значительный кредитный лимит и продолжительный срок привлечение заемных средств. Не последнюю роль в этом деле может сыграть положительная кредитная история (о проблемах, с ней связанных,читайте здесь). Этот документ хранит в себе сведения о прошлых кредитах заемщика и о том, как он погашал свою задолженность.

Своевременные регулярные платежи и вовремя покрытая задолженность могут сделать более лояльными условия новых займов. Именно поэтому, прежде чем обратиться в банк за очередной суммой, имеет смысл узнать свою кредитную историю.

Основная составляющая репутации заемщика

Как известно, кредитная история представляет собой документ, содержащий информацию о том, как заемщик исполнял свои обязательства, обозначенные в кредитных договорах. Очевидно, что есть она только у тех физических и юридических лиц, которые ранее уже привлекали заемные средства.

Кредитная история, как правило, состоит из трех частей:

- Титульной части, содержащей информацию о кредиторах;

- Основной части, включающей сведения о заемщике, видах привлеченных им кредитов, процентных ставках, платежах и погашении;

- Дополнительной части, состоящей из примечаний и сведений о пользователях документа.

Все кредитные истории хранятся в Бюро кредитных историй (БКИ), куда они могут быть переданы только с письменного согласия самого заемщика. В настоящее время в российском БКИ хранится порядка 95,5 миллионов бумаг подобного рода. Срок хранения документа составляет 15 лет со времени внесения в него последней записи.

Стоит отметить, что доступ к кредитной истории имеет только сам заемщик, которому бесплатно она может быть выдана на руки один раз в год, а также бесчисленное число раз – за отдельную плату.

Что касается иных пользователей данного документа, то они могут получить его только с согласия самого заемщика и в его присутствии. Даже при обычном предъявлении паспорта документ не выдадут на руки постороннему лицу без непосредственного участия в этом процессе самого заемщика.

Что касается иных пользователей данного документа, то они могут получить его только с согласия самого заемщика и в его присутствии. Даже при обычном предъявлении паспорта документ не выдадут на руки постороннему лицу без непосредственного участия в этом процессе самого заемщика.

В случае если заемщик все-таки решил получить на руки свою кредитную историю, то ему следует позаботиться об этом заранее: даже при очном посещении офиса БКИ срок рассмотрения заявления на выдачу документа и подготовки его экземпляра составляет 10 дней.

При запросе на получение кредитной истории в БКИ следует указать, какой именно её вариант требуется:

- Бумажный – с подписью генерального директора БКИ и печатью;

- Электронный – с электронной копией подписи генерального директора БКИ и печати.

Процесс получения

В настоящее время существует множество способов получения своей кредитной истории. Зная суть этого процесса, можно реализовать его самостоятельно без привлечения финансовых посредников.

Отправка запроса на получение документа почтой

На сайте Центрального банка России можно скачать электронную форму запроса в БКИ на получение кредитной истории. При этом важно помнить, что формы запроса для физических и юридических лиц отличаются друг от друга. После заполнения форма подписывается собственноручно заемщиком и заверяется у нотариуса.

На сайте Центрального банка России можно скачать электронную форму запроса в БКИ на получение кредитной истории. При этом важно помнить, что формы запроса для физических и юридических лиц отличаются друг от друга. После заполнения форма подписывается собственноручно заемщиком и заверяется у нотариуса.

Если кредитный отчет запрашивается уже не первый раз за текущий год, то его получение придется оплатить, а квитанцию приложить к запросу. Все указанные документы нужно будет переслать заказным письмом в офис БКИ.

Отправка запроса на получение документа телеграммой

Этот способ можно расценивать как более оперативный по той причине, что телеграммы доходят быстрее. Решившему воспользоваться им заемщику следует обратиться в отделение почты, где оказываются услуги телеграфной связи. Там составляется телеграмма, включающая личные, контактные и паспортные данные заемщика. Что касается его подписи, то она заверяется работником почты по предъявлению паспорта.

Если кредитная история запрашивается повторно, то квитанция по её оплате отправляется в БКИ факсом отдельно.

В режиме онлайн

Через интернет можно связаться с одной из организаций-партнеров БКИ и запросить у неё свою кредитную историю. В этом случае заявка заполняется в режиме онлайн, а заверенная нотариусом подпись и квитанция об оплате сканируется и отправляется электронной почтой. Следует помнить, что услуги партнера-посредника платные.

При очном обращении в офис БКИ

Это, пожалуй, самый удобный способ. Запрос на предоставление истории заполняется на месте, а подтверждение личной подписи нотариусом не потребуется. Для прохождения данной процедуры нужно будет лишь взять с собой документ, удостоверяющий личность. Тем не менее, в данном случае лучше выяснить заранее порядок приема посетителей в конкретном офисе БКИ: по предварительной записи или в рамках живой очереди, а также узнать дни приема заявлений.

В целом весь процесс получения своей кредитной истории можно представить в виде последовательности следующих трех этапов:

- Выяснить в каком из офисов БКИ находится кредитная история данного заемщика, для чего потребуется направить запрос в Центральный каталог КИ через сайт Банка России. В заявлении нужно будет указать буквенно-числовой код кредитного договора, который можно узнать в банке, выдававшем кредит;

- После получения ответа по электронной почте, необходимо заполнить запрос на получение кредитной истории, подготовить квитанцию об оплате при повторном обращении в БКИ в течение одного года и отправить их в указанное отделение Бюро;

- По истечении 10 дней на руках у заемщика должна оказаться оформленная в соответствии с установленными правилами кредитная история.

Таким образом, получить кредитную историю можно самостоятельно без привлечения посредников в течение непродолжительного промежутка времени. Заблаговременное оформление этого документа – залог более выгодных условий по новому займу, что является немаловажным фактором в ходе привлечения заемных средств любым клиентом финансово-кредитных организаций.

111999.ru

Как узнать кредитную историю? Где и как посмотреть свою кредитную историю? :: SYL.ru

Прошло уже десять лет с того момента, как было принято решение о создании в России системы БКИ. Если в первые годы после вступления в силу Федерального закона «О кредитных историях» (№218-ФЗ от 30 декабря 2004 года) мало кто понимал, чем грозит заемщику несоблюдение обязательств по оформленным на его имя кредитным договорам, то сейчас об испорченной деловой репутации задумываются многие получатели заемных средств.

Итак, для чего требуется проверка кредитной истории?

Моменты, которые могут быть своевременно выявлены благодаря запросу в БКИ

Многие ссудозаемщики, активно пользующиеся кредитами, довольно часто сталкиваются со следующей неутешительной ситуацией: во время оформления нового займа обнаруживается, что задолженность по одному из предыдущих договоров была погашена не полностью, вследствие чего кредитная история заявителя оказывается испорченной.

Иногда отчет выявляет факты некомпетентности банковских работников или случаи мошенничества. Вследствие несвоевременного или некорректного внесения информации в базу данные о размере кредита, периодичности его погашения и дате закрытия договора отображаются неправильно или отсутствуют вообще. Если такие случаи будут вовремя выявлены, у клиента появится возможность исправить ситуацию, обратившись в ту кредитную организацию, где был оформлен договор.

Попробуем разобраться с тем, как узнать кредитную историю конкретного заемщика.

Кто имеет право на получение такой информации?

В законодательстве Российской Федерации прописано право каждого гражданина страны на получение данных о его кредитной репутации. Используя такую возможность, любой желающий может один раз ежегодно производить запрос в Центральный каталог кредитных историй совершенно бесплатно. Запросить отчет в бюро кредитных историй (БКИ) повторно можно в любое время. Однако придется заплатить.

Помните: достоверной может считаться только информация, полученная из официальных источников. Не следует покупаться на уловки мошенников, обещающих получение данных любого человека через собственные каналы связи. Как известно, на территории России в настоящее время действует свыше тридцати различных бюро кредитных историй. Естественно, что получить актуальные данные из всех БКИ одновременно невозможно.

Самые доступные способы выяснения информации

Получить кредитную историю достаточно просто. Для начала следует уточнить, в каком БКИ хранятся данные о вас как о заемщике. При первом же обращении в банк на клиента заводится своеобразное досье, где в дальнейшем будут фиксироваться все данные о его кредитной репутации. Каждому заемщику обязательно присваивается код длиной от четырех до пятнадцати знаков.

Сведения о том, какое именно бюро осуществляет хранение информации об истории погашения кредитов любого заявителя, можно выяснить, отправив запрос в Центральный каталог кредитных историй при помощи сайта Центрального Банка. Именно здесь потребуется знание своего кода БКИ, поскольку это сочетание цифр выполняет функцию пароля, дающего право на получение конфиденциальной информации. Возможно, данные о заемщике хранятся сразу в нескольких базах различных бюро.

Воспользовавшись защищенными каналами связи, каждый пользователь кредитных ресурсов может запросить нужную информацию при помощи:

- БКИ, где сформировано его досье;

- одной из многочисленных кредитных организаций;

- нотариальных контор;

- микрофинансовых организаций;

- кредитных кооперативов.

Получение данных: дальнейшие действия заемщика

Первый этап пройден – клиенту известно, где сформирована его кредитная история. Как узнать бесплатно, правильно ли там отражены данные о нем как о плательщике?

Самым простым способом получения отчета БКИ является отправка запроса через сайт Центрального банка Российской Федерации. Для введения паспортных данных следует зайти на нужную страницу, выбрав пункт «Кредитная история», а затем - «Запрос о предоставлении сведений о БКИ». Для заполнения нужной формы физическим лицам следует воспользоваться указателем «Субъект». В случае правильного введения данных о заемщике на указанный электронный адрес поступит отчет, позволяющий оценить полноту и достоверность указанных сведений.

Как узнать кредитную историю при помощи других источников информации?

Соблюдается ли заемщиком кредитная дисциплина: иные способы получения данных

Клиент может самостоятельно обратиться в бюро, где по нему сформировано досье. Достаточно предъявить документы, идентифицирующие личность заемщика, и написать заявление. Если возможность обратиться в бюро лично у клиента отсутствует, то можно отправить телеграмму с запросом через ближайшее отделение связи или воспользоваться услугами нотариальной конторы.

При отправке письма почтой в бланке следует указать правильные реквизиты паспорта заемщика и адрес действующей электронной почты, куда впоследствии будет выслан отчет о кредитных историях.

Обращение к нотариусу также требует проведения идентификации клиента (предъявление паспорта либо же другого документа, удостоверяющего личность человека). Получив письменное согласие заемщика, специалист нотариальной конторы осуществляет запрос в ЦККИ через Федеральную нотариальную палату. Получить отчет можно в офисе при личном обращении или посредством электронной почты. Один экземпляр заявления клиента на получение данных БКИ остается в нотариальной конторе.

Как узнать кредитную историю еще? Можно сделать это при помощи одной из микрофинансовых организаций. Кредитные потребительские кооперативы также имеют доступ к информации, хранящейся в базе ЦККИ. Действующая система «НБКИ Онлайн» позволяет сотрудникам этих организаций получать достоверную информацию о состоянии задолженности своих потенциальных заемщиков.

Многие россияне интересуются тем, как узнать кредитную историю другого человека. Вопрос не праздный, поскольку иногда это действительно необходимо. Например, для того чтобы выяснить, насколько платежеспособен и ответственен человек, который просит у вас взаймы определенную сумму денег. Или необходимо узнать данные о заемщике, который по тем или иным причинам не может самостоятельно отправить запрос в бюро.

Как получить данные из досье другого пользователя кредитных ресурсов?

Предположим, что вам действительно нужна чужая кредитная история. Проверить ее можно двумя путями:

- получив согласие самого заемщика;

- без его разрешения.

Вариант №1: если заемщик согласился на запрос информации

Как узнать кредитную историю другого ссудополучателя, если он согласен на это? Порядок действий в этом случае будет таким же, как и обычно: нужно узнать через Центральный каталог, в каком именно бюро изначально была сформирована его кредитная история, а затем отправить online-запрос или обратиться в представительство нужной организации лично.

Следует помнить, что прохождение личной информации по незащищенным каналам связи, то есть через интернет, считается не самым безопасным способом получения данных.

Вариант №2: если согласия добиться не удалось

Сразу следует отметить, что добыть сведения без согласия самого проверяемого довольно сложно. Более того, этот вариант получения информации является незаконным. При помощи различных фирм (детективных контор) на платной основе можно выяснить любые сведения о кредитоспособности человеке. Для этого достаточно назвать его паспортные данные.

Кроме того, можно попытаться выведать информацию через сотрудников банка, в котором нужный заемщик ранее кредитовался. Однако шансы на получение сведений практически равны нулю, поскольку данные БКИ являются конфиденциальными и банковскими работниками не разглашаются.

Что отражается в отчете о кредитной истории заемщика?

Данные, полученные из БКИ, подразделяются на три блока. В первой части содержатся такие сведения о ссудозаемщике, как:

- фамилия, имя, отчество;

- действующие паспортные данные;

- адрес регистрации;

- ИНН.

Вторая часть – это данные о кредитной дисциплине заемщика.

В третьем блоке отображается информация о том, кем и сколько раз запрашивался отчет в БКИ по этому клиенту.

Кредитная история очень важна в жизни современного человека. Вовремя полученные из БКИ данные позволят сохранить и укрепить репутацию каждого заемщика.

www.syl.ru

Как узнать свою кредитную историю: 6 вариантов

Существует несколько способов получения своей кредитной истории: путем личного посещения офиса БКИ, банков-партнеров или салона «Евросети»; посредством почтовой связи; с помощью специализированных интернет-сервисов в режиме «онлайн».

Узнать свою кредитную историю можно несколькими способами. Необходимо помнить, что кредитная история одного заемщика может храниться в нескольких бюро кредитных историй (БКИ).

Чтобы выяснить, в каком или каких бюро находится ваша история, следует обратиться в Центральный каталог кредитных историй (ЦККИ). Если заемщику известен его код субъекта, сделать это можно на официальном сайте ЦККИ.

В случае, если код неизвестен, можно сгенерировать новый, обратившись с заявлением в любой банк.

Что необходимо знать, чтобы получить свой кредитный отчет

Кредитная история – это конфиденциальная информация, которая доступна только ее владельцу либо уполномоченному представителю кредитной организации.

Для ее получения:

- всегда необходимо предъявлять паспорт, если заявление подается при личном присутствии заявителя;

- требуется знание кода субъекта кредитной истории при выполнении запроса на сайтах официальных представителей;

- необходима регистрация на специализированных сервисах, на которых осуществляется авторизованный вход в личный кабинет.

6 основных способа получения данных по своей кредитной истории

В таблице приведены возможные способы получения кредитного отчета:

Таблица 1. Способы получения кредитного отчета

| Куда обратиться | Выполняемые действия | |

| 1. | В БКИ, если заемщику известно, в каком БКИ находится его история. | Доступен любой из 3-х вариантов:

Услуга предоставляется бесплатно. |

| 2. | В офисах банков-агентов БКИ, таких как «Бинбанк», «Почта Банк», «Ренессанс Кредит», банк «ВТБ», «Банк Москвы», некоторые региональные банки. Узнать точный перечень банков-агентов можно на сайтах БКИ. |

|

| 3. | В интернет-банк. Многие крупные банки предоставляют клиентский сервис онлайн. |

|

| 4. | В салонах сети «Евросеть». |

|

| 5. | К специализированному сервису АКРИН (Агентство кредитной информации – официальный партнер и агент НБКИ) |

Консультацию по использованию сервиса можно получить у службы поддержки.

|

| 6. | К сервисам оценки кредитных историй, таким как MoneyMan, MyCreditStatus, MyCreditInfo. |

Отчет неполный: указываются рейтинг заемщика и сведения о просрочках, но данные о кредитной организации отсутствуют. Стоимость услуги в 2-3 раза ниже стоимости полноценного отчета. |

Из истории. Услуги кредитования начали предоставляться банками с 90-х годов прошлого столетия. Кредиты выдавались практически всем желающим после проведения минимальной проверки. Невозвращенные займы, нарушение графиков погашения задолженности, финансовая несостоятельность заемщиков стали предпосылкой для введения систематизированного учета данных о заемщиках. На основе этих данных появилась возможность составить «портрет» заемщика – его благонадежность, аккуратность и ответственность.

Кредитная история, основные понятия

Кредитная история состоит из 3-х разделов.

- Титульная часть содержит данные о заемщике:

- Ф.И.О., адрес, данные паспорта – для физического лица;

- ЕГРН, наименование, ИНН и т.д. – для юридического лица.

- Основная часть включает в себя сведения об обязательствах заемщика: график погашения, сумма долга, срок выплаты, наличие просрочки и т.д.

- Дополнительная часть содержит данные о пользователях КИ и о кредиторе.

Примечание. «Закон о кредитных историях» ФЗ-218 определяет порядок формирования, хранения и использования кредитных историй, регулирует и систематизирует деятельность организаций, выполняющих эти функции.

Порядок формирования, хранение и обработка

Кредитные истории отправляются финансово-кредитными учреждениями в Бюро кредитных историй (БКИ) в 10-дневный срок, там они хранятся и обрабатываются. Информация может подаваться только при наличии документально зафиксированного согласия заемщика.

Справка. БКИ – коммерческие организации, получившие разрешение на работу с кредитными историями граждан. Число кредитных бюро постоянно меняется. Всего зарегистрировано в России на 19.05.2017 г. более 30 бюро, но действующих из них – 16. Актуальный реестр БКИ размещен на сайте Центрального банка России. Право хранить и обрабатывать кредитные истории граждан имеют только те бюро, которые включены в этот реестр.

Все БКИ отправляют информацию о хранящихся у них кредитных историях в Центральный каталог кредитных историй.

На рисунке 1 представлена схема сбора и хранения информации.

Рисунок 1. Схема формирования и хранения кредитных историй

Примечание. ЦККИ – подразделение Центрального банка России. Назначение каталога – справочное, позволяющее узнать, в каком именно БКИ хранится история конкретного заемщика. Следует помнить, что одна КИ может храниться в нескольких бюро.

Централизованной базы данных кредитных историй нет, они хранятся в базах данных отдельных Бюро кредитных историй. Если история заемщика находится в нескольких бюро, то для формирования полноценного кредитного отчета необходимо делать выборку по всем базам данных.

Важно! Кредитная история хранится в БКИ в течение 15 лет со дня последнего изменения информации, содержащейся в ней. По истечении указанного срока история аннулируется. Согласно законодательству, один раз в год можно бесплатно получить свою историю займов в каждом бюро, где она хранится. Если запрос производится более одного раза в год, то на платной основе.

Цикл телепередач «Занимаем.ТВ» интересен своей актуальной тематикой. Предлагаемое видео по теме «Кредитные истории» содержательно, полезно. Ведущий рассказывает, как узнать кредитную историю заемщика, о способах ее получения.

Рекомендация. Прежде чем обращаться в банк за повторным кредитом, узнайте свою кредитную историю. Это защитит от неприятных сюрпризов: если в вашем досье будут содержаться ошибочные данные о просроченных задолженностях, то, скорее всего, в кредите вам будет отказано.yakapitalist.ru

Как и где получить кредитную историю: пошаговая инструкция

Кредитная история – это база с информацией о клиенте. В ней фиксируют абсолютно всю информацию из банков, телефонных компаний и других организаций, которые имеют дело с кредитами. Здесь во всех подробностях расписывается следующее: где, как, когда, сколько и в какой период вы брали займы, погасили ли вы их или осталась какая-либо просрочка. Если нет никаких нюансов, то для вас открыты все дороги.

Основную информацию предоставляет БКИ (бюро кредитных историй), которое непосредственно занимается хранением и наполненностью историй.

В 21 веке кредитная история клиента является одним из главных способов, содействующих получению займов различным клиентам.

Это довольно значимый инструмент труда для организаций, связанных с кредитами, так как он дает отчет обо всех видах займа:

- действующий кредит;

- просроченный;

- погашенный.

Подобного рода отчет стал доступен в нашей стране с 2005 года, а именно после принятия Федерального закона о кредитных историях.

Читайте также: Как получить кредит должникам, если они в черном списке

Одной из положительных сторон кредитной истории является определенное ускорение самого процесса приобретения нового кредита в банках. В некоторых ситуациях такая история даже может повлиять на снижение процента по определенному займу. К тому же здесь не обойтись и без отрицательной стороны, которой является отказ в выдаче ссуды или отягощение суммы кредита увеличением процентной ставки.

Основные типы кредитной истории

Попробуем кредитную историю разделить на 4 основных типа:

- Хорошая.

- Плохая.

- Испорченная.

- Идеальная.

Достаточно распространенный тип – это хорошая кредитная история. В указанной ситуации заемщики могли допустить просрочки периодом до 5-6 дней максимум. Данным заемщикам каждая вторая фирма без трудностей предоставит кредит, при этом без повышения процентов.

Совсем противоположный тип – плохая кредитная история. Не вызывающие доверия такого типа заемщики часто сталкиваются с многочисленными отказами. Таким образом, им очень сложно оформить кредит в той или иной компании. Обычно у подобных клиентов имеются незакрытые кредиты – банки подают на них в суд.

При анализе было выявлено, что у более 15% клиентов отмечена испорченная кредитная история. Чаще всего это клиенты с просрочкой кредита от 1 до 31 дня (второе название – «техническая» просрочка). Но стоит отметить, что такие клиенты всегда выплачивают свой кредит. После немного подпорченной репутации с такими клиентами далеко не каждый банк берется работать. Таким клиентам стоит очень потрудиться, чтобы сделать вновь свою кредитную историю хорошей.

Четвертый тип – идеальная кредитная история. Другими словами, это «золотой клиент», он никогда не просрочивает свой кредит, все вовремя и исправно выплачивает заранее. Такого рода клиентов немного, но и для них имеются определенные преимущества, клиентам с идеальной кредитной историей предоставляют кредиты на льготных условиях, кредиты на уменьшенных процентных ставках.

Как получить кредитную историю

Физическое лицо может получить кредитную историю несколькими способами.

Разберем эти способы во всех подробностях:

- Физическое лицо имеет право запросить самостоятельно кредитную историю, а также поручить данный процесс той или иной кредитной организации. Что для этого необходимо? Оформить запрос в Центральный каталог (потребуется для нахождения информации по определенному клиенту).

- Вторым способом является знание специального кода субъекта. Возможность о получении данного кода возникает при заключении кредитного договора, а также при желании в свободное время можно создать заявку в бюро кредитных историй либо в кредитную организацию. Вам потребуется заполнить соответствующий бланк на сайте Банка России, там указать код субъекта кредитных историй и адрес электронной почты (на которую придет отчет). Стоит отметить, что отчеты присылают на электронный адрес и только на него.

Как получить кредит без кода

Данная возможность представляется всего лишь один раз в год. Все клиенты могут обратиться в кредитную организацию и получить кредит абсолютно бесплатно. Что для этого вам будет необходимо:

- Документ, удостоверяющий вашу личность (водительское удостоверение не есть таковым документом!).

- Если нет возможности получить кредит лично, его может взять поручитель, но при этом он должен иметь доверенность, заверенную нотариусом.

- Самым легким способом является предоставление всех прав той или иной кредитной организации, где клиент планирует взять взаймы. По данному способу банк быстро проверяет кредитную историю данного клиента без проблем. Здесь от клиента требуется только лишь письменное соглашение.

- Получение кредитной истории с помощью почты. Вам необходимы такие данные, как:

- паспортные данные;

- адрес вашей электронной почты (необходима для получения письма с кредитным отчетом, так как он отправляется только на электронный адрес).

При заполнении данных все нужно писать с абзаца. Ответ из ЦККИ поступит к вам на электронный адрес в течение 3-5 рабочих дней. Если отчет не пришел в течение 5 дней, Банки рекомендуют обратиться в свою Интернет приемную, для уточнения сведений.

- Получение кредитной истории через нотариуса. Вам необходимы такие данные:

- документы, удостоверяющие личность;

- адрес электронной почты, на нее будет отправлен отчет;

- письменное согласие от клиента, по которому нотариус обращается в бюро кредитных историй, после чего вам высылается письмо о займе, также можете его забрать у нотариуса.

Стоит отметить, что отказ клиента на рассмотрение его кредитной истории банком чаще всего приводит к тому, что банк не выдает ему займа и вовсе отказывается в дальнейшем сотрудничать с ним. Для банка отказ от проверки является прямым отказом от подписания соответствующего договора с ним.

Не нужно забывать, что испорченная кредитная история может быть вашим большим препятствием в дальнейших займах. Очевидно, что проще ее сохранить хорошей, чем потом восстанавливать репутацию по ней.

Читайте также: Как производится расчет платежей по кредиту

Итак, в данной статье мы попытались подробно разъяснить и описать все возможные виды и способы получения кредитной истории. Теперь вы имеете представление о том, что это такое, где ее получить, что с ней делать. Статья поможет вам намного быстрее оформить все требующиеся бумаги для оформления займа.

На нашем сайте вы можете получить совершенно бесплатно консультацию профессионального юриста!Самое популярное:

finbazis.ru