Чем лизинг отличается от кредита простыми словами

Чем отличается лизинг от кредита

Лизинг и кредит дают возможность пользоваться имуществом до оплаты его полной стоимости. Постепенный возврат денег за необходимый товар – общая характеристика и плюс обоих финансовых продуктов. Избежать подводных камней и выбрать подходящую услугу поможет изучение вопроса, чем отличается лизинг от кредита.

Отличие 1. Что получает клиент

По кредитному договору клиент получает денежные средства на покупку имущества – автомобиля, земельного участка, оборудования, квартиры. После положительного решения о предоставлении займа он сам выбирает товар. Клиент покупает, банк производит за него оплату. Заемщик постепенно погашает долг финансовой организации.

Лизинговый договор предполагает получение имущества. Покупку осуществляет лизинговая компания, а не клиент. Лизингополучатель за определенную плату временно пользуется и владеет товаром. При выборе дополнительного источника финансирования стоит учитывать основной общий минус кредита и лизинга – необходимость переплаты.

Отличие 2. Вопросы собственности и страхования

Простой пример – приобретение транспортного средства. При покупке автомобиля в кредит клиент банка становится его собственником. Транспортное средство выступает залогом. По договору лизинга собственником остается лизингодатель.

Право собственности после окончания экономико-правовых отношений может переходить к лизингополучателю. В этом случае выкупная цена предмета договора включается в общую сумму.

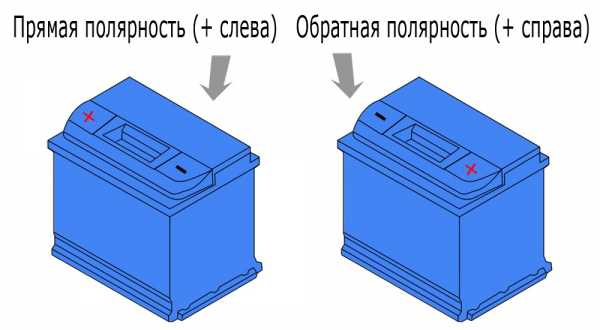

С вопросом собственности связано другое отличие лизинга от автокредита: кто занимается страхованием транспортного средства. Заключая договор с банком, клиент обязуется застраховать машину по рискам:

- хищение

- ущерб

Некоторые организации выдают денежные средства без КАСКО. Однако эта льгота предполагает значительное увеличение процентной ставки, размера первоначального взноса (с 15 % до 40 %). Правовые отношения лизинга избавляют клиента от необходимости заниматься вопросами страховки. Их лизингодатель как собственник решает самостоятельно.

Отличие 3. Финансовые льготы бизнесу

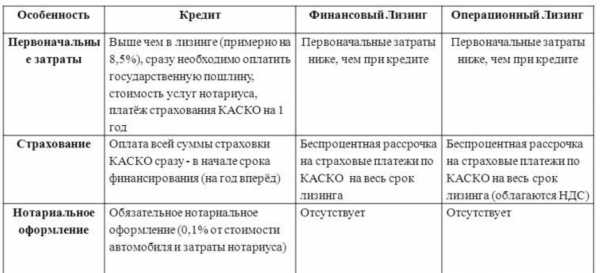

Законодательство России предусматривает финансовые льготы для субъектов отношений лизинга. Поэтому юридические лица, индивидуальные предприниматели при поисках дополнительных денежных средств выбирают финансовую аренду. Выгодные отличия лизинга от кредита рассмотрены в таблице.

| Вид амортизации | Стандартный способ начисления | Возможна ускоренная амортизация, уменьшение налога на прибыль |

| Срок амортизации | 5–7 лет, после погашения займа необходимы выплаты налога на имущество | Соответствует сроку договора лизинга |

| Налог на имущество | Отсутствие экономии | Экономия из-за ускоренной амортизации |

| Учет на балансе | Только клиента | Клиента или лизингодателя по соглашению |

| Что относят на затраты компании | Проценты по кредиту | Все платежи по договору |

Лизинговые платежи могут осуществляться продукцией, которая производится предметом лизинга (конкретным оборудованием) и имеет натуральную форму. Договор часто предусматривает проведение дополнительных работ и оказание услуг. В рамках одного правоотношения одно лицо может являться продавцом и лизингополучателем.

Финансовая аренда может быть международной и внутренней. Значимым минусом лизинга юрлица, ИП считают высокие таможенные пошлины, предусмотренные при ввозе оборудования. Другие недостатки финансового продукта:

- небольшое количество лизинговых компаний

- ограниченный ассортимент продукции (обычно заключают договор на оборудование, автотранспорт)

- земельные участки, природные объекты не могут быть предметом договора.

Отличие 4. Что выгоднее юрлицам и физлицам

Простыми словами лизинг – это возможность владеть, пользоваться необходимым имуществом на выгодных для собственного бизнеса финансовых условиях. Услуга включает в себя элементы:

- аренды

- кредита

- инвестиций

С 2011 г. продукт стал доступен также физическим лицам. Сейчас предмет финансовой аренды может использоваться не только для предпринимательских целей. Однако из-за возможности уменьшить налогооблагаемую базу лизинг выгоднее использовать юрлицам, индивидуальным предпринимателям.

Для физлица кредит – это лучший вариант. Клиент заранее знакомится с размером платежей, рассчитывает свои возможности, исходя из доходов. Привлекает созаемщиков, поручителей. Осознает собственную ответственность за пользование имуществом, старается заработать больше.

Таблица кратко представляет отличия лизинга от кредита:

| Предмет договора | Имущество | |

| Кто собственник | Лизинговая компания | Клиент |

| Финансовые льготы | Предусмотрены | Отсутствуют |

| Кому подходит продукт | Юрлицам, ИП | Физлицам |

Тематические материалы:

Обновлено: 29 Июль 2015

18743

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter

vyboroved.ru

что это такое простыми словами, отличие от кредита

Лизинг – это понятие, которое» в переводе означает «арендовать, сдавать», и данный вид кредитования подразумевает, что клиент может взять ценное имущество во временное пользование с возможностью последующего выкупа.

В качестве лизингового объекта может выступать как движимое, так и недвижимое имущество – автомобили и производственная техника, здания, оборудование и т. д. В некоторых случаях может оформляться лизинг персонала и финансовый лизинг, хотя по закону люди и деньги не могут выступать в качестве объектов кредитования. Поэтому последние два случая возможны только при надлежащем юридическом оформлении – подразумеваются не деньги, а выручка от сдачи в аренду, не персонал, а использование временных работников.

Разновидности лизинга

Рассмотрим существующие виды лизинга.

Рассмотрим существующие виды лизинга.

Автомобильный

Ключевое различие автомобильного лизинга со всеми остальными видами – получатель после выполнения указанных в договоре условий может получить авто в свою собственность.

При этом получателя обязывают поставить транспортное средство на учет в государственных органах. Эта мера защиты позволит найти ТС в том случае, если заказчик попытается уклониться от выплат или использовать полученное имущество не указанным в тексте соглашения образом.

Лизинг технического оборудования

Если предприятие долгое время использует неисправное или устаревшее производственное оборудование, это неблагоприятно сказывается на его финансовом положении. В том случае, если средств на покупку новой техники недостаточно, выгодно оформить договор лизинга.

Многие компании предлагают полный выкуп имущества по истечении определенного срока. Есть смысл соглашаться на такие условия тогда, когда поставляется оборудование высокого качества и с высоким процентом износоустойчивости. Иначе вскоре после выплаты лизинга окажется, что техника уже начинает выходить из строя, и нужно будет думать о ее ремонте или замене.

Финансовый лизинг

В этом случае лизингодатель получает прибыль после покупки имущества у поставщика и передачи его лизингополучателю. Проще говоря, он получает определенный процент прибыли от первоначальной стоимости выкупа автомобиля, оборудования и т. д.

Лизинг (предоставление) персонала

В отличие от аутсорсинга, договор лизинга может быть оформлен на срок до года, что упрощает процедуру «временного обмена» работниками между предприятиями.

Подобными сделками на рынке финансов занимаются специализированные кадровые агентства. Это ускоряет получение необходимой рабочей силы и делает работу бухгалтеров и собственного кадрового отдела организации менее трудоемкой.

Этапы заключения лизинговой сделки

Хотя лизинг и считается достаточно простым видом соглашения, следует со всей серьезностью отнестись к каждому этапу его заключения:

- Поиск надежной лизинговой организации. Важно, чтобы компания, которую вы выбираете, хорошо зарекомендовала себя на рынке финансовых услуг. Разузнайте подробнее о фирме, почитайте отзывы в интернете прежде, чем доверять им собственные средства.

- Сравнение предлагаемых условий. Как только Вы подобрали несколько подходящих компаний, свяжитесь с их представителями и уточните все важные вопросы. Специалисты обязаны рассказать вам обо всем, что касается сумм платежей, графика выплат и имущества, на которое предполагается оформить лизинг.

- Оформление соглашения. Заранее подготовьте перечисленные документы: заявление о заключении сделки, копии бумаг бизнес-руководителя, страховка и прилегающие к ней документы, финансовая отчетность за прошедшие 4 месяца, договор с поставщиком, банковская выписка о доходах и расходах.

- Первый взнос. Особенность лизинга заключается в том, что автомобиль или другое имущество можно взять в пользование только после того, как будет произведен первоначальный взнос.

- Пользование предметом лизинга. Руководителю предприятия необходимо решить, каким образом нужно использовать полученное имущество, чтобы получить максимально возможную прибыль.

Преимущества лизинга

Преимущества оформления лизинга следующие:

Преимущества оформления лизинга следующие:

- Большинство лизинговых компаний не требует обязательного внесения залога.

- Взятие имущества в лизинг упрощает взаимодействие предприятия с налоговыми инспекциями.

- Лизинговые соглашения быстро оформляются и не требуют профессиональной юридической подготовки.

- Большая вероятность получения скидки при оформлении лизинга.

- Огромный плюс для малых предприятий и стартапов – возможность получить новое оборудование при минимальных финансовых затратах.

- При выполнении некоторых условий право собственности на предмет лизинга может быть передано лизингополучателю.

- Если произошло банкротство организации, лизинговая компания не вправе требовать выплаты издержек за оставшееся время пользования имуществом.

- Сумма выплат при лизинге меньше, чем при оформлении кредита.

- Перед заключением сделки предприниматель может самостоятельно выбрать график лизинговых выплат, сумму первоначального взноса и прочие характеристики.

Что выгоднее – лизинг или кредит

Лизинг охватывает гораздо более широкую сферу применения, чем кредит – в качестве объектов лизинга могут выступать даже целые предприятия, а также персонал и денежные средства (косвенным образом).

Причем при оформлении кредита заемщик обязывается вернуть кредитору полный денежный эквивалент полученных ценностей, а при лизинге эти ценности могут быть как взяты на время, так и оформлены в качестве личной собственности. Поэтому лизинг рассматривается как разновидность аренды, а не способ передачи права на владение имуществом.

Еще одно отличие – лизинг оформляется с расчетом амортизационных фондов, кредит же – на неизменных условиях, зачастую без учета возможной инфляции.

На видео о лизинге

Именно из-за перечисленных выше особенностей лизинг более выгоден как физическим, так и юридическим лицам. Однако наибольшую выгоду при грамотном распределении средств и подборе условий лизингового договора получают именно индивидуальные предприниматели и малые/средние предприятия. Эксперты также выделяют лизинг как лучший способ распорядиться финансами в нестабильных экономических ситуациях.

ru-act.com

Лизинг или кредит, что выгоднее

Доступность — главное условие выбора источника денежных средств. Шанс выгодно приобрести имущество предоставляют лизинг или кредит.

Основные понятия

Лизинг – разновидность инвестиционной деятельности для приобретения имущества и передачи его по договору лизинга (финансовой аренды) физическим или юридическим лицам за определенные плату, на определенный срок и определенных условиях, установленных договором, с правом последующего выкупа имущества лизингополучателем.

Кредит (от лат. creditum — ссуда) – денежные средства, предоставленные банком или иной кредитной организацией (кредитором) по кредитному договору заемщику на условиях возвратности и, как правило, платности (в виде процентов за пользование).

Организации, оказывающие финансовые услуги населению, предоставляют разнообразные схемы постепенного возмещения денежных средств. Как сделать оптимальный выбор, максимально уберечься от возможных рисков, поможет изучение вопроса, чем отличается лизинг от кредита.

Поскольку кредит и лизинг имеют схожесть и различия, то дилемма, что выгоднее, встает при возникновении потребности использовать заемные средства. Отдать предпочтение финансовой аренде или банковской ссуде — решение, которое принимается исходя из конкретной ситуации, условий сделки. Для клиента при обоих случаях кредитования общий отрицательный момент заключается удорожанием покупки из-за уплаты процентов от использования дополнительного источника финансов.

В чем состоит отличие лизинга от кредита?

Договор лизинга предусматривает получение имущества. Покупая товар, лизингодатель становится собственником приобретенного имущества. Клиент (лизингополучатель) вносит аванс, получает товар во временное пользование до внесения полной стоимости. Очевидное преимущество состоит из отсутствия требования залога (банк неотвратимо потребует гарантии возврата).

Принципы финансовой аренды:

- изначально имущество предоставляется во временное пользование;

- только длительные (более года) сроки аренды;

- обязательное страхование объекта договора;

- процентные ставки выше, чем по кредитованию;

- лизингополучатель на период аренды ограничен в правах, ответственности за полученный товар.

Обратиться к лизингодателю представляется выгоднее, так как в противовес банку условия для займа менее жесткие. Поскольку лизинговая компания потребует с клиента небольшой перечень документов, то решение о финансировании выносится быстрее. При оформлении долгосрочной аренды с правом последующего выкупа приветствуется высокий процент первоначального взноса. Выплаты процентов меньше чем, за банковскую ссуду. Плата за временное пользование вносится лизингодателю за установленный период равными частями. Налог на добавленную стоимость (НДС) уплачивается одинаковыми долями вместе с платежами.

Банки не рассматривают заявки на кредитование, если спрос населения на какие-либо цели невелик. В отличие от них, лизинговые компании принимают запросы физических лиц, которые желают приобрести, например, спецтехнику для личного использования или старта бизнеса.

Лизинговые компании являются постоянными представителями различных дилеров, поэтому становятся привлекательными партнерами для салонов, владельцев магазинов, заправок, автомоек. Лизингополучатель вовлекается в систему скидок, получая прямую экономическую выгоду с акций, которые предоставляют салоны, сервисы.

Целесообразно отметить деликатные тонкости вопроса, чем отличается лизинг от кредита. При оформлении документов отсутствует необходимость согласия членов семьи. Поэтому при разводе никто из супругов не претендует на движимость, так как они не собственники товара, приобретенного путем долгосрочной аренды. Тому, кто исходя из личных причин не стремится афишировать доходы, неплохим вариантом представляется финансовая аренда.

При явных преимуществах, лизингу присущи недостатки. Товар, приобретенный по условиям долгосрочной аренды, из-за НДС становится несколько дороже купленного по кредиту. Компания, оберегая материальные ценности, переданные во временное использование, от непрофессиональных действий дилетантов, пропишет в договоре владельцу автомобиля, другой сложной техники конкретные места обслуживания, ремонта. Если лизинговая компания станет банкротом, то кредиторы вправе арестовать всю собственность, включая ту, которая арендуется лизингополучателями.

Заключая кредитный договор, клиент получает денежные средства для приобретения собственности. Заемщик согласно условиям кредита постепенно возмещает долг. Банку невыгодно оформлять ссуды с большой (к примеру, 50%) предоплатой. Если заемщик нарушает свои обязательства, то для погашения долга банку предоставлено право забрать залоговое имущество покупателя.

Кредитование построено на принципах:

- возвращение суммы займа плюс проценты;

- погашение ссуды согласно утвержденному графику;

- кредитуются исключительно платежеспособные заемщики;

- высокие штрафы, пени, санкции к неплательщикам.

Кредиторы закрывают собственные риски дополнительными кредитными обязательствами путем залога имущества заемщика (как правило, снимая треть рыночной стоимости залога).

Требуют поручительства других граждан, компаний. Если выделена целевая ссуда, то необходим отчет об использовании по назначению. Банк не откроет кредитную линию без удостоверения в платежеспособной состоятельности заемщика.

Банковская ссуда выглядит выгоднее, привлекательнее, поскольку приобретение сразу становится собственностью клиента, используется по личному усмотрению владельца. Товар приобретается в более сжатые сроки, нежели если копить на него (при инфляции накопленных средств окажется недостаточно для покупки).

Физическим лицам вариант кредитования представляется выгоднее, так как известен размер ежемесячных взносов, можно планировать финансовые возможности с учетом денежных поступлений. Привлекая поручителей, граждане больше понимают меру ответственности за использование товара, стремятся поддерживать, улучшать материальное положение.

Сопоставляя графики платежей по договору аренды и погашения займа, очевидно, что ссуда выгоднее, поскольку дешевле при других равных условиях. Дабы не отпугнуть клиентов, лизингодатель в договоре ведет речь о «проценте удорожания», скрывая под этим термином «процентную ставку». Переплата по лизингу обычно больше при прочих равных условиях.

Кредитованию присущи недостатки. Рассматривая заявление на займ, изучается больший объем информации по платежеспособности как самого клиента, так и поручителей. Размер кредитных средств привязан к уровню доходов, возрасту заемщика. Срок принятия решения увеличивается из-за необходимости согласований. За право обладать имуществом сейчас клиенту потребуется прилично переплатить. Отдельным гражданам психологически трудно осознавать, если что-то пойдет вразрез сценарию, то кредиторы лишат залогового имущества.

Для ссудополучателя трудность состоит в отсутствии взаимодействия банка с дилером, устраивающим покупателя. Проблему будет решать клиент — либо менять банк, либо — продавца. Напротив, лизингодатель работает путем удовлетворения требований заказчика.

Что же выбрать?

Выгода приобретения товара непосредственно у продавца очевидна, потому что покупка не удорожает из-за привлечения посредника, третьей стороны. Однако, покупатель не всегда располагает свободными средствами, достаточными для приобретения желаемой вещи. Здесь наступает момент, когда следует определяться, что экономически выгоднее — кредит или лизинг. Поскольку при лизинге дополнительная экономия образуется из-за оптимизации налогообложения, ускоренной амортизации, отнесения расходов к затратам, то он более предпочтителен юридическим лицам. При этом – окончательное решение остается за потребителем.

kladvsebe.ru

Чем отличается лизинг от кредита на автомобиль простыми словами: что выгоднее

Существует много возможностей для покупки недвижимости, автомобилей или иных дорогостоящих предметов с помощью заемных средств, причем оформляться для этих целей может не только кредит, но и лизинг. Перед покупкой определенного объекта следует определиться, в чем отличия этих программ, а также что более выгодно при той или иной покупке.

Основная информация о лизинге

К главным принципам и правилам оформления лизинга относится:

- платность, обусловленная необходимостью уплачивать проценты за использование предмета, но проценты ниже, чем по банковским кредитам;

- права пользования являются обособленными, так как собственником по-прежнему остается продавец;

- срочность заключается в том, что составляется договор на конкретный промежуток времени;

- имеется право выкупа имущества после окончания срока действия контракта;

- в отношения стороны вступают только добровольно;

- оформляется лизинг целенаправленно для покупки определенного имущества;

- лизинг относится к инновационным продуктам;

- стороны обладают равными правами;

- экономичность процедуры заключается в том, что покупатель ценности не должен изначально обладать большой суммой денег для покупки;

- если отказывается лизингополучатель выкупать имущество, то просто расторгается договор;

- выкупить ценности можно по остаточной стоимости.

Преимущества и недостатки лизинга.

Сама схема считается достаточно простой, так как автомобиль или иные ценности передаются клиенту на конкретный промежуток времени в длительную аренду, а при этом у него имеется право в будущем выкупить их по остаточной цене.

Многие люди сравнивают лизинг с ипотечным кредитом. За купленное имущество надо ежемесячно уплачивать соответствующие платежи, которые уменьшают сумму выкупа, рассчитывающуюся после окончания действия договора.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам +7 (499) 703-51-68, 8 (800) 333-45-16 доб. 291 . Это быстро и бесплатно!

Общие характеристики лизинга и кредита

К общим положениям данных предложений относится:

- срочность, заключающаяся в том, что лизинговый и кредитные контракты заключаются на строго определенный срок;

- платность, так как по обоим предложениям требуется уплачивать проценты, хотя они и обладают значительными отличиями в размере;

- возвратность обусловлена необходимостью полного возврата средств за ценности, причем эта сумма указывается в договоре.

Важно! Во время использования лизингового имущества обеспечивается снижение его цены за счет износа и иных факторов, поэтому данный факт закладывается в проценты, что позволяет лизингодателю не только вернуть деньги за имущество, но и получить прибыль от этого.

Основные отличия

Отличий между этими предложениями существует намного больше. К ним относится:

- срок действия контракта, так как банки предлагают кредиты на срок от 1 месяца до 30 лет, а по договору лизинга обычно предоставляется имущество на срок, не превышающий трех лет;

- заявка рассматривается фирмами-лизингодателями в течение нескольких часов или дней, а вот для одобрения кредита надо подождать не меньше двух недель, а нередко этот процесс вовсе занимает полтора месяца;

- минимальная сумма сделки может предусматриваться только компанией, предлагающей услуги, поэтому обычно не имеется каких-либо ограничений;

- условия по обоим вариантам являются стандартными;

- по имуществу, взятому с помощью кредитных средств, человек или компания сразу становятся владельцами, поэтому им приходится уплачивать налог на имущество и нести дополнительные расходы, а вот лизингополучатель не является собственником, поэтому не платит налоги за ценности, а также их ремонт и ТО осуществляется непосредственно владельцем;

- по займам не возмещается НДС и нет ускоренной амортизации, но эти два элемента присущи лизингу;

- при оформлении крупного кредита требуется бизнес-план и предоставление ценностей в залог, что отсутствует при получении лизинга.

Плюсы и минусы кредита и лизинга, смотрите в этом видео:

Таким образом, хотя эти два варианта обладают некоторыми схожими моментами, у них имеется много отличий, о которых должен знать каждый человек или фирма, выбирающие оптимальный вариант для получения определенного имущества.

Что выгоднее

Более оптимальным считается оформление именно лизинга вместо кредита. К причинам такого выбора относится:

- получить ценности в свое распоряжение могут даже компании или частные лица, обладающие плохой кредитной историей, а также те, кто не может подготовить справку о доходах или иную документацию, подтверждающую доход или финансовое состояние;

- в течение нескольких дней можно получить ответ на заявку, а вот банки обычно принимают решение в течение нескольких недель, что считается неприемлемым для многих заемщиков;

- лизингополучатель не обязан нести дополнительные расходы, к которым относится ТО, ремонт, оформление страховки на машину или иные траты, так как их должен нести владелец, в качестве которого до окончательного выкупа имущества выступает лизингодатель;

- защищены получатели лизинга от разных убытков и непредвиденных обстоятельств, поскольку все риски, аресты или иные проблемы решаются собственником.

Таким образом, при изучении всех особенностей данных предложений можно утверждать, что лизинг считается более приемлемым вариантом по сравнению с кредитом.

Плюсы лизинга перед кредитами

К основным преимуществам принятия именно такого решения относится:

- можно экономить значительные средства на налоговых сборах;

- не требуется подготавливать залог или привлекать поручителей;

- со стороны лизингодателя потенциальным клиентам предлагаются лояльные условия;

- предоставляются многочисленнее дополнительные услуги, так как обслуживание переданных ценностей осуществляется за счет непосредственного владельца, которым до выкупа остается лизингодатель.

Все эти параметры должны изучаться клиентом заранее.

Сравнение кредита и лизинга.

Недостатки лизинга перед кредитом

К недостаткам такого выбора относится:

- после подписания договора лизингополучатель не становится собственником имущества, поэтому не может полноценно распоряжаться им, изменять его характеристики или осуществлять иные аналогичные действия;

- на данные ценности могут налагаться взыскания, если у фирмы-лизингодателя имеются непогашенные обязательства, поэтому через суд допускается изъятие этого имущества, за которое лизингополучатель вносил в соответствии с договором нужные платежи;

- платежи, которые приходится уплачивать по договору, облагаются НДС, причем этот факт не принесет каких-либо сложностей, если компания и так является плательщиком НДС, так как имеется возможность возместить налог, но в других ситуациях придется нести дополнительные расходы.

Таким образом, лизинг обладает не только определенными плюсами, но и некоторыми значимыми минусами, которые должны учитываться потенциальными лизингополучателями.

Что удобнее компаниям и физ лицам

При определении того, что более выгодно для частного лица или предприятия, должны оцениваться многочисленные факторы:

- Право собственности. При оформлении лизинга владельцем ценностей остается лизингодатель, поэтому получатель имущества не обладает возможностью пользоваться им в качестве залога или для совершения других сделок. Это приводит к тому, что ему не надо уплачивать налог на имущество, но он платит НДС. По данному критерию лизинг считается более предпочтительным для компаний, являющихся плательщиками НДС, а также которым не требуется пользоваться имуществом для каких-либо целей, для которых нужно право собственности. При оформлении кредита заемщик сразу становится владельцем ценностей, но на них все равно имеется обременение, которое снимается только после погашения займа.

- Процентные ставки.

По лизингу устанавливаются меньшие процентные ставки по сравнению с кредитом, но и срок действия договора обычно не превышает трех лет. По кредитам ставки могут быть разными, так как они зависят от цели предоставления заемных средств, от срока и иных параметров.

- Финансовые льготы, предназначенные для компаний. Лизинг помогает организациям значительно экономить средства, так как не требуется уплачивать налог на имущество, который считается достаточно существенным. После получения автомобиля можно пользоваться им для любых целей бизнеса, не уплачивая за него налоги и не неся расходы за его обслуживание и ремонт.

- Ограничения по пробегу. Банки обычно предоставляют займы только на новые автомобили. Если требуется купить поддержанную машину, то условия для этих целей нередко являются неприемлемыми, а также банки одобряют кредит только на авто, которые были выпущены не раньше 5 лет назад. Многие лизингополучатели после окончания действия договора не желают выкупать автомобили, поэтому они остаются у компании, после чего она предлагает данные поддержанные машины другим клиентам. В этом случае можно получить авто на несколько лет, которое будет иметь низкую стоимость, поэтому и платежи за него будут невысокими, а по окончанию данного промежутка времени оно может быть выкуплено или отдано обратно владельцу.

- Особенности одобрения. Лизинговые компании предъявляют к своим потенциальным клиентам небольшое количество требований. Не учитывается их кредитная история, а нередко даже отсутствует необходимость приносить справку о доходах или подготавливать финансовую документацию. Поэтому составить с ними договор может практически каждый человек или фирма. Если же обращаться за займом в банк, то придется столкнуться с жесткими и многочисленными требованиями. Заемщикам приходится подготавливать множество специфической документации и подтверждать платежеспособность.

Что выгоднее для предприятия, расскажет это видео:

Регулируется процесс оформления лизинга ФЗ № 164, а выдача кредитов ФЗ №353 и некоторыми другими нормативными займами.

Заключение

Таким образом, два вышеуказанных предложения являются достаточно интересными и необычными. Они имеют некоторые схожие черты и многочисленные существенные отличия. При выборе конкретного варианта следует оценить плюсы и недостатки.

Во многих случаях оформление лизинга считается более целесообразным, но непременно учитываются риски того, что лизинговая компания может объявить себя банкротом, поэтому ее имущество будет изъято и продано, поэтому лизингополучатель не сможет далее пользоваться имуществом или выкупить его.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:Оценка статьи:

Загрузка...Поделиться с друзьями:

dolg.guru

Основные отличия лизинга от кредита – все по полочкам!

Слово «лизинг» вошло в лексикон россиян относительно недавно, пару десятилетий назад. Оно образовано от английского глагола «lease» – сдавать в аренду.

Слово «лизинг» вошло в лексикон россиян относительно недавно, пару десятилетий назад. Оно образовано от английского глагола «lease» – сдавать в аренду.

Несмотря на то, что термин вроде бы известен, не все понимают, чем лизинг отличается от обычной аренды или от кредитования.

По сути, это самостоятельный вид финансовых услуг, соединяющий в себе элементы процесса кредитования и арендных отношений.

Но в чем же все-таки заключается отличие лизинга от кредита?

Сравнение продуктов: схожесть и различия

Кредитование и финансовая аренда имеют больше отличительных признаков, чем общих. Сходная черта у них всего лишь одна, вернее, две:

- получение в пользование необходимых дорогостоящих вещей до полной оплаты их стоимости;

- регулярное (ежемесячно или ежеквартально) внесение платежей.

А чем отличается лизинг от кредита? Основные различия финансовых продуктов заключаются в следующем:

- Предметом кредитного договора являются денежные средства, а предметом договора лизинга – имущество (оборудование, транспортные средства, недвижимость).

- Лизингополучатель имеет лишь право пользования имуществом, собственником которого остается лизингодатель. При полном погашении всех платежей право собственности может перейти к лизингополучателю. А при кредитовании заемщик получает денежные средства для приобретения необходимого имущества, право собственности на которое переходит к заемщику в момент покупки.

- Приобретая имущество с использованием кредитных средств, заемщик в большинстве своем может оплатить ими не более 80% стоимости. То есть, подавая заявку на кредит, клиент банка должен иметь значительную сумму собственных денежных средств. Предложения лизинговых компаний более лояльны – первоначальный взнос не превышает 10 %, а в некоторых случаях отсутствует полностью.

- Платежи по кредиту должны вноситься заемщиком ежемесячно и только денежными средствами. По договору лизинга может быть установлен гибкий график оплаты, а также по надобности предоставляется отсрочка начала выплат.

Это были основные, наиболее понятные обывателю, отличия. Но сравнение лизинга и кредита на этом не закончено.

Другие отличительные особенности каждой из услуг касаются в большей степени вопросов налогообложения и финансирования предприятий, в том случае если именно они выступают клиентами банковских структур и лизинговых компаний!

Выгоды и преимущества

По мнению экспертов, лизинг способствует повышению ликвидности и помогает оптимизировать использование ресурсов на предприятии. Чтобы преимущества лизинга перед кредитом в данной отраслевой нише были более понятными и наглядными, они представлены в таблице.

| ЛИЗИНГ | КРЕДИТ |

| Показатели платежеспособности предприятия | |

| Обязательство по уплате лизинговых платежей учитывается на внебалансовом счете. | Ссудная задолженность отражается на балансе предприятия. |

| Приобретение оборудования в лизинг позволяет увеличить оборот компании без увеличения краткосрочных обязательств. | Соотношение средств на балансе предприятия (собственные и кредитные) ухудшается. |

| Своевременная оплата лизинговых платежей в полном объеме учитывается как положительная кредитная история. Вместе с тем возможность взять кредит не снижается. | При наличии кредитных обязательств получить новый заем практически невозможно. |

| Уменьшение стоимости оборудования | |

| Применяется коэффициент ускорения амортизации. После окончания действия лизингового договора амортизация оборудования составляет не менее 75%. Лизингополучатель может выкупить предмет лизинга по остаточной стоимости, несмотря на то, что рыночная сцена имущества остается довольно высокой. | Обычные показатели амортизации. После полного погашения обязательств перед кредитором на балансе предприятия остается имущество с полноценными показателями амортизации. |

| Налогообложение | |

| Лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. А после выкупа имущества налог будет оплачиваться с его остаточной стоимости. | Оплата налога на имущество в полном объеме в течение всего срока амортизации, к которому не применяется коэффициент ускорения. |

| Лизинговые платежи включаются в себестоимость продукции, что уменьшает налогооблагаемую прибыль. | Налогооблагаемая база уменьшается за счет процентов по кредиту и стандартной амортизации оборудования. |

| Каждый лизинговый платеж включает в себя НДС, который может быть возмещен из бюджета и в полном объеме использован для оплаты иных налогов. Таким образом, ресурсы предприятия используются более эффективно. | Сумма уплаченного НДС при покупке оборудования достаточно высока и не может быть возмещена в полном объеме. Это приводит к неэффективному использованию ресурсов. |

Приведенные особенности двух финансовых продуктов помогут разобраться, что выгоднее для ведения прибыльного бизнеса. Однако не стоит при принятии решения основываться только на этих отличительных особенностях.

Выбирая между лизингом и кредитом, стоит сделать грамотный финансовый расчет, учитывая множество различных нюансов, которые в большинстве своем индивидуальны.

(Visited 767 time, 213 visit today)

Форма заполнения заявки на кредит

Поделись с друзьями!

pr-credit.ru

Лизинг и кредит - в чем разница?

Физические и юридические лица не всегда могут приобрести дорогостоящее оборудование, технику, автомобиль без финансовой помощи банков и других организаций. Причин может быть несколько – нехватка наличных денежных средств, невозможность изъятия из оборота крупной суммы и другие. Все чаще у банковских компаний появляются клиенты, которые подают заявки на оформление кредита или лизинга на оптимальных условиях. В обоих случаях гражданин получает возможность покупки необходимого оборудования или транспортного средства за счет банковских средств.

Физические и юридические лица не всегда могут приобрести дорогостоящее оборудование, технику, автомобиль без финансовой помощи банков и других организаций. Причин может быть несколько – нехватка наличных денежных средств, невозможность изъятия из оборота крупной суммы и другие. Все чаще у банковских компаний появляются клиенты, которые подают заявки на оформление кредита или лизинга на оптимальных условиях. В обоих случаях гражданин получает возможность покупки необходимого оборудования или транспортного средства за счет банковских средств.

Но лизинг и кредит – это не одинаковые операции. Они серьезно различаются между собой. С современными схемами кредитования знакомы почти все физические и юридические лица. Банки выдают определенную денежную сумму под проценты или под залог движимого и недвижимого имущества. В дальнейшем устанавливается график платежей, согласно которому выплачивается долг с начисленными процентами. Схема оформления лизинга работает по-другому. Клиент получает необходимый товар в долгосрочную аренду и до полного выкупа не является его окончательным владельцем. Многие граждане считают лизинг более удобным вариантом получения необходимой продукции.

Этот выгодный лизинг: в чем преимущества длительной аренды?

В подобных финансовых отношениях участвует лизингодатель и лизингополучатель. Первый приобретает у поставщиков, партнеров необходимый товар (оборудование, транспортное средство) и сдает его в аренду покупателю. Лизинговые компании часто самостоятельно занимаются поиском поставщиков и оформлением страховки, поэтому покупателям не приходится беспокоиться о таких моментах, как регистрация ТС, покупка полиса и других. Это и есть первое отличие лизинга от автокредитования.

Второй важный момент (особенно для юридических лиц) состоит в ускоренной амортизации. Когда лизингополучатель берет продукцию в аренду, она не ставится на баланс предприятия, поскольку официально является собственностью лизингодателя до окончания аренды.

Любая лизинговая организация предлагает две основные формы аренды – с возможностью последующего выкупа и без нее. Первый вариант весьма популярен в России, особенно при покупке личного транспортного средства. Это неудивительно, ведь по окончании определенного срока клиент становится полноправным владельцем машины. Подобный вариант – это дополнительная выгода для предприятий и организаций, поскольку до определенного момента им ничего не принадлежит. Соответственно, и налоги на имущество платить не нужно.

В отличие от оформления кредит процедура подачи заявки на лизинг намного проще. В некоторых случаях даже не требуется подтверждение доходов. Для принятия решения об оформлении лизингового договора нужно не более суток. Решение о кредитовании обычно принимается дольше. Но здесь многое зависит от финансовой компании.

В случае дорожно-транспортного происшествия клиенту лизинговой организации будет предоставлен другой автомобиль. Также осуществляется его полное сервисное обслуживание. Некоторые фирмы оказывают услуги по сезонному хранению шин.

Кредит и лизинг: важные моменты и различия

В последние годы популярность оформления долгосрочной аренды с ежемесячными выплатами значительно выросла. Люди узнали, что непонятное слово «лизинг» имеет простое значение. Сегодня он является альтернативным вариантом финансирования физических и юридических лиц. Кредит отличается от лизинга по следующим основным параметрам:

- Сроки принятия решения.

- Ведение переговоров с продавцом.

- Сроки финансирования или аренды.

- Требования по заработной плате минимальному трудовому стажу.

- Наличие залога.

- Число документов для подписания.

- Выплата налога на прибыль.

Если рассматривать указанные характеристики, преимущества лизинга перед кредитом будут очевидны. Его оформление обычно не требует предоставления залога от потенциальных клиентов. Также лизинговые компании не всегда предъявляют требования к минимальному стажу трудовой деятельности. А при оформлении заявки на кредит клиент должен поработать не менее двенадцати месяцев.

Для оформления ссуды нужно подготовить большой пакет документов, включая справки о заработной плате. Лизинговые организации обычно предъявляют меньше требований к физическим и юридическим лицам. Арендная плата за имущество не облагается налогом на прибыль, что делает оформление лизинга более экономичным и актуальным для предпринимателей. Размер процентной ставки и сроки финансирования устанавливаются разные – в зависимости от выбранной организации.

В случае оформления кредита клиент должен подписать несколько документов – договора купли-продажи, залога, кредитный, страхования и другие. Если требуется заключить соглашение с лизинговой компанией, достаточно подписать только два договора. Во втором случае нет необходимости в нотариальном подтверждении документации.

Финансовые эксперты считают лизинг самым оптимальным вариантом для индивидуальных предпринимателей и юридических лиц.

Срочный кредит на карту - ответ в течении 1 минуты.

Советуем прочитать:

kredit-2014.ru

Что такое лизинг простыми словами?

Представить существование современной экономики без сервиса кредитования практически невозможно. Банки и прочие кредитные и финансовые организации предоставляют огромный перечень услуг, которыми могут воспользоваться физические и юридические лица. Одной из таких услуг является лизинг.

Данная услуга представляет собой доступный тип долгосрочной аренды какого-либо имущества (транспорт, оборудование, недвижимость) через лизинговую компанию для физических лиц и организаций. Она позволяет покупателю не выплачивать всю сумму сразу, а арендовать имущество с правом выкупить его спустя несколько лет.

Лизинг простыми словами – это финансовое соглашение, тип кредитной операции, содержащий аренду только как компонент договора. Чем лизинг отличается от кредита простыми словами? Он предоставляет намного больше возможностей для клиентов, чем обычный кредит.

Классификация

Типы сделки:

- возвратная;

- операционная;

- финансовая.

Если разбираться, что такое возвратный лизинг простыми словами, то это особый вид сделки, когда лизингополучатель одновременно является и лизингодателем.

Услугу можно разделить на несколько типов, исходя из того, на какие нужды она оформляется. Наиболее популярен сегодня лизинг транспортных средств, что неудивительно. Что такое лизинг автомобиля простыми словами? В сравнении с автокредитованием он обладает рядом преимуществ:

- можно арендовать любой необходимый автомобиль – грузовой, легковой, специального назначения;

- машина может быть б/у;

- для оформления заявки не нужен залог;

- если вы не будете вносить оплату, авто изымают.

Итак, теперь понятно, что такое лизинг авто простыми словами, он больше распространен среди физических лиц, а арендой оснащения чаще пользуются организации и предприятия – строительные, промышленные, медицинские и т.д. Простыми словами, лизинг оборудования – это выгодно для тех учреждений, которые нуждаются в обновлении оснащения, для развивающихся предприятий, открывающих новые направления, а также для тех фирм, которые только открылись.

Преимущества заключаются в возможности сохранения собственных ресурсов, регулировании выплат платежей в зависимости от сезонности продаж, а также залога самой техники без вспомогательного обеспечения.

Лизинг недвижимости для физических лиц простыми словами дает возможность оплачивать стоимость аренды, а в результате выкупить недвижимость и стать ее собственником. Объектом сделки могут стать не только жилые помещения и здания, но и складские, офисные, торговые, промышленные и другие типы помещений.

Чем отличается аренда от лизинга простыми словами?

Обе эти операции являются вариацией финансовых отношений между физическими и юридическими лицами, в которых одна сторона дает другой собственность в пользование и временное владение. В этом их сходство, а в чем же они будут отличаться?

Основной критерий расхождения – это последующая судьба предмета сделки. Аренда предполагает возврат объекта арендодателю, лизинг – выкуп по остаточной стоимости. Еще одно отличие заключается в длительности периода. Арендное соглашение носит краткосрочный характер, а лизинговый договор оформляют на продолжительный срок, почти всегда тождественный времени полезного использования имущества.

Кроме того, участок земли по лизинговому договору получить не удастся, для получения такой услуги следует оформлять аренду. Это основные критерии, по которым операции будут отличаться.

Эти услуги характеризуются многими достоинствами, в которые входит длительный срок сотрудничества, за время которого можно добиться существенного уменьшения ежемесячных платежей, а также отсутствие необходимости внесения залога, что позволит оптимально распоряжаться денежными средствами и прогнозировать свои расходы.

www.itctraining.ru