Как считаются скидки по осаго

Скидки ОСАГО 2017

Скидки ОСАГО 2017 года может получить определенная часть водителей. Поскольку полис ОСАГО признан обязательным документом по страхованию ответственности, его покупка — обязательна.

Согласно тарифов, принятых в страховании, его цена постоянно одинаковая, все показатели — регулируемые принятыми правительством законами.

Скидки, предоставляемые на ОСАГО 2017

Скидки на оформляемые полисы предоставляется:

- пользующимся льготами, предоставляемыми из федерального бюджета, такие скидки будут возмещены из бюджета страховой;

- водителям, имеющим безаварийный стаж вождения, начисляется коэффициент КБМ; таким образом поощряются водители, аккуратно управляющие авто без нарушения ПДД;

- водителям со значительным стажем вождения.

При использовании транспортного средства сразу несколькими допущенными к управления лицами, скидка станет зависеть от возраста и стажа всех водителей.

Кому положены скидки по ОСАГО 2017

Скидки предоставляются:

- водителям, которые за 10 последних лет не участвовали в ДТП. Водителю, имеющему двадцатилетний стаж, у которого 11 лет тому назад случилось ДТП, все же положена 50%-ная скидка;

- предоставляется 50%-ная скидка и водителям, у которых признана инвалидность и имеющим на иждивении ребенка-инвалида согласно предоставленного документа, удостоверяющего факт получения ТС от социальной службы;

- постоянно на протяжении долгого времени обслуживаемым страховой клиентам; в этом случае самой компанией определяется размер скидки;

- лицам, оказавшимся под действием организованной СК акцией, направленной на снижение стоимости полиса.

При произведении расчетов точных сумм страховщики могут использовать тарифные коридоры, установленные законодательством.

Как рассчитать скидку по ОСАГО 2017

Цена страхового полиса – не постоянная, зависит от стажа водителя, допущенных аварий, марки автомобиля, года его выпуска и региона, где проживает водитель.

Используя представленную ниже таблицу легко произвести расчет скидки, предоставляемой на ОСАГО.

Первый столбик отображает водительский стаж, второй – КБМ, третий – участие водителя в ДТП.

Можно рассчитать стоимость полиса ОСАГО и используя онлайн калькулятор, но, наиболее точную сумму можно узнать только в офисе страховой компании.

На цену страховки косвенно влияет характеристика страхуемой машины, она находится в личном или коммерческом пользовании. К прицепам и полуприцепам тоже применяется специальная тарификация.

Коэффициент КБМ («бонус-малус»)

Расчет стоимости страхового полиса ОСАГО в основном можно произвести самостоятельно. Однако, проверить коэффициент «бонус-малус» — не так просто, поскольку необходимо воспользоваться базой РСС, что может сделать любой гражданин России. В случае, если страховой скидка на ОСАГО не учтена, а она положена, надо обратиться за справкой о полагаемой скидке к компании, ранее заключавшей с данным гражданином договор страхования.

Онлайн калькулятор ОСАГО:

Применение КБМ при страховании по ОСАГО

Купили автомобиль? Принимайте поздравления. Однако вместе с ним вы приобрели и массу обязательств. Одно из них – страхование автогражданской ответственности.

Все мы знаем, что оно необходимо, ведь при аварии ущерб возмещает именно компания, продавшая полис и участникам ДТП не нужно предъявлять друг другу финансовых претензий.

Но из чего же складывается стоимость полиса ОСАГО и возможно ли как-то на неё повлиять?

Что такое КБМ?

Основной составляющей цены на страховку является коэффициент бонус-малус, или, проще говоря, КБМ. На его величину влияет водительский стаж страхователя и то, сколько раз по его вине произошло (или не произошло) ДТП.

Возникает вопрос – зачем такие сложности?

Ответ прост: выгода страховых компаний – в аккуратности водителей. Ведь если нет аварий – не нужно выплачивать энную сумму на ремонт пострадавшим. Убытков нет – а прибыль растёт: обязательное страхование никто не отменял.

Именно поэтому гораздо выгоднее поощрять тех, кто ездит, не попадая в дорожные происшествия. Так появились коэффициенты, влияющие на скидку для умелых водителей.

«Бонус-малус» – название отражает его суть. За вождение без происшествий клиенту полагается бонус – применительно к ОСАГО это скидка в 5 % за каждый безаварийный год.

Если же водитель стал виновником ДТП – скидка снижается или отменяется – вот вам и пресловутый «малус».

Кстати, если вина в происшествии лежит не на вас – страховая рублём не накажет. Как, впрочем, и в том случае, если обошлось без участия ГИБДД в оформлении ситуации.

Причина проста: ОСАГО – это страхование ответственности, а не автомобиля, и все случаи, в которых вы не в ответе за случившееся, не повлияют на стоимость полиса.

Как узнать и подтвердить свой КБМ по ОСАГО?

Расчёт данного коэффициента – достаточно сложная задача. Учитывается при этом не только водительский стаж клиента, но и прошлые его заслуги и казусы на дороге, проще говоря, страховая история. Как же возможно получить эту информацию?

Вот несколько способов.

- В том случае, если человек не меняет страховую компанию, данные о нём сохраняются во внутренней базе (корпоративной информационной системе). Агент по страхованию просто открывает её и проверяет сведения о наличии или отсутствии у человека аварий, в соответствии с чем и озвучивает стоимость полиса ОСАГО.

- При смене компании-страхователя клиент, желающий иметь все положенные ему скидки, должен представить справку от предыдущей страховой компании, в которой будут указаны сведения о его аварийной истории.

- А если справки нет? На такой случай АИС (автоматизированная информационная система), оператором которой является Российский Союз Автостраховщиков, хранит в себе сведения обо всех гражданах, получивших полисы ОСАГО. Однако может случиться, что связь с системой по какой-либо причине нарушена, либо сведения по вине страховых агентов не были внесены.

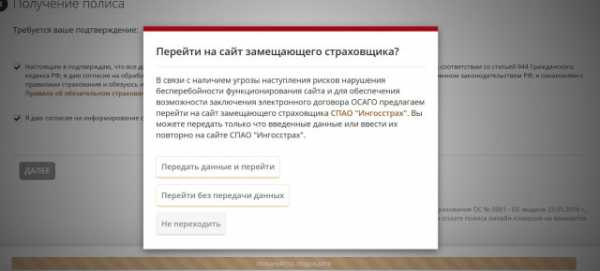

Некоторые сайты страховых компаний предоставляют возможность самостоятельного расчета стоимости ОСАГО с проверкой КБМ водителя по базе АИС РСА.

Вы знаете, что полис ОСАГО тоже можно проверить в РСА?

А ЗДЕСЬ можно узнать как получить полис ОСАГО без страхования жизни.

Как рассчитывается КБМ?

Раньше этот коэффициент был привязан к автомобилю. Другими словами, продав своего «железного коня», человек терял положенные ему при страховании бонусы (или же надбавки).

Минусы такой ситуации выяснились очень быстро, и теперь КБМ прочно связан с определённым человеком.

Показатели коэффициента подразделяются на 14 классов. Их значения различаются: от 2,45 до 0,5.

Клиенту, обратившемуся в страховую компанию впервые, присваивают 3 класс со значением 1. Таким образом, стоимость полиса для него стандартна, ведь страховой истории у новичка пока нет.

И с каждым годом, обошедшимся без аварий по вине этого водителя, коэффициент уменьшается (то есть, через год КБМ будет равен 0,95, а скидка будет равна 5 %, что соответствует 4 классу, и так далее).

Если же человек спровоцировал аварию, его класс понижают, а вместе с этим увеличивается цена на «автогражданку».

Создана даже специальная таблица КБМ, по которой, оформляя ОСАГО, рассчитывают и коэффициент, и класс.

А если в полис вписано несколько водителей? В этом случае расчеты производятся на основании максимального коэффициента по каждому из них.

Если же вы хотите ОСАГО без ограничения числа водителей – КБМ рассчитают на основании того, сколько было выплат за прошлый период договора.

Особенности скидки КБМ.

При оформлении полиса будьте готовы к тому, что агент по страхованию спросит о количестве аварий у всех, кого вы вписываете в документ. Немудрено – полностью полагаться на автоматизированную систему пока никто не решается.

Поэтому следует помнить, что по Правилам ОСАГО ложные сведения давать нельзя – если обнаружится, что вы солгали, договор признают недействительным, а деньги за полис не вернут.

Если же обман выяснится после ДТП, договор расторгнут в суде, а вы лишитесь всех выплат. А в том случае, если ещё и виноваты в аварии, заставят оплачивать ущерб пострадавшего.

Вдобавок, при следующей процедуре страхования цену полиса увеличат на 50 процентов, то есть коэффициент бонус-малус автоматически повысится до величины 1,5. Такова плата за ложь.

Есть случаи, когда КБМ всегда равняется 1.К ним относятся:

- случаи, когда страхуют транспортные средства, принадлежащие гражданам других государств. В нашей стране такие автомобили эксплуатируются, как правило, временно;

- страхование прицепов;

- страхование на короткий срок (к примеру, для того, чтобы добраться на автомобиле до места постановки на учёт или прохождения планового ТО).

Как страховые компании завышают стоимость полиса?

Бонусы и скидки – это здорово. Поощрение аккуратных и добросовестных водителей помогает страховым компаниям процветать. И всё было бы хорошо, если бы вместе с тем они не шли на обман и дополнительные сборы.

Самый, пожалуй, распространённый способ – умалчивание. Многие клиенты и слыхом не слыхивали ни о каких КБМ, классах ОСАГО и прочих «умных» терминах.

А агенты и рады посчитать аккуратному, но не разбирающемуся в тонкостях страхового дела клиенту всё по стандартному тарифу.

Переделать полис, изменив в нём свой класс ОСАГО, будет невозможно ни сразу, ни через год! И начнётся страховая история заново, с коэффициента бонус-малус, равного единице. А это порой является серьёзной переплатой фактически на пустом месте.

Другой способ нажиться на клиентах, который используют многие страховые компании, – это навязывание ненужных опций «в нагрузку». Другими словами, вы не можете приобрести стандартный полис ОСАГО без дополнительной функции, к примеру, страхования жизни.

Стоимость страховки при этом существенно возрастает, прибыль компании – тоже, а о том, что вам эта опция не нужна, никто не думает. Порой руководство страховых фирм заставляет своих работников продавать ненужные клиентам страховки.

Решение такой ситуации есть. Можно предложить агенту связаться с начальством и потребовать предоставления необходимой услуги без навязываемых опций, пригрозив обращением в соответствующие инстанции (в данном случае это Федеральная служба по финансовым рынкам). Вряд ли фирме нужны административные санкции.

Клиенту, перешедшему из другой компании, многие страховщики сразу ставят коэффициент, равный 1. Что движет ими – нежелание проверять его страховую историю или жажда наживы, неизвестно.

Ясно одно: однажды потеряв свой КБМ, восстанавливать его вы будете не один год, а финансовые потери при этом могут быть весьма значительны.

Но, как говорится, «кто предупреждён – тот вооружён»!

Как сэкономить при оформлении полиса ОСАГО?

Экономия – тема, волнующая большинство из нас.Вот несколько способов сэкономить при покупке полиса.

- Во-первых, есть понятие территориального коэффициента. Человек, прописанный в глубинке, заплатит значительно меньше горожанина. Именно поэтому многие ездят по генеральной доверенности, оформив авто на родственника из деревни.

- Во-вторых, учитывайте всех, кому можете доверить управление автомобилем, и вписывайте их в страховой полис. Страховка «без ограничений» стоит намного дороже.

- В-третьих, иногда уместнее заключать договор не на год, а на несколько месяцев. Например, тем, кто не садится за руль зимой. Зачем переплачивать?

Возможно вы захотите узнать как действовать, когда страховая компания отказала в выплате.

Или почитайте в ЭТОЙ статье о прохождении независимой автоэкспертизы после ДТП.

А здесь вы узнаете о регрессных исках:http://strahovkunado.ru/auto/pay/regressnyjj-isk.html

Подведём итоги.

КБМ – важная составляющая стоимости страхового полиса. На него непосредственно влияют стаж вождения и отсутствие аварий по вашей вине.

Не стоит давать ложные сведения при оформлении полиса. В итоге выйдет намного дороже.

Не позволяйте себя обманывать. Знайте свой КБМ и не давайте страховым компаниям использовать лишние надбавки при расчёте.

Экономьте! Даже в таком непростом деле, как страхование, у вас есть для этого способы.

Видео о коэффициентах бонус-малус

strahovkunado.ru

Когда обнуляется КБМ по ОСАГО

Август 31, 2017

Просмотров: 1 389

Рейтинг:

Некоторые российские водители сталкиваются с одной проблемой: при проверке коэффициента бонуса — малуса по ОСАГО. На специальном сайте или в отделении страховой компании, обнаруживается, что он заметно снижен или эти цифры вовсе исчезли.  Поэтому возникает вопрос: «Как его вернуть КБМ, если в тот момент, когда я страхуюсь, мне консультант сообщает, что он равен нулю». О том, когда обнуляется коэффициент КБМ полиса ОСАГО далее в нашей статье.

Поэтому возникает вопрос: «Как его вернуть КБМ, если в тот момент, когда я страхуюсь, мне консультант сообщает, что он равен нулю». О том, когда обнуляется коэффициент КБМ полиса ОСАГО далее в нашей статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (800) 777-08-62 (доб. 101). Это быстро и бесплатно!

Что это такое

Коэффициентом бонуса-малуса по ОСАГО называют специальный показатель, который является вознаграждением владельцу авто за безаварийную езду в течение 1 года. Другими словами, это скидка на предоставление услуги получения полиса. Чтобы получить такой бонус:

- водитель не должен быть замечен в авариях;

- не должен быть признан виновным при ДТП;

- если авария случилась, то не должно быть выплаты по страховке.

Стоит отметить, что существует 15 классов вождения. При этом за каждым из них закреплен свой коэффициент бонуса-малуса.

Проверка КБМ

Тип страхования

- Электронное ОСАГО

- Калькулятор КАСКО

Тип ТС

- Легковые автомобили

- Легковые такси

- Маршрутные автобусы

- Автобусы

- Автобусы > 16 мест

- Грузовые авто

- Грузовые авто > 16 тонн

- Тракторы и стоит. техника

- Мотоциклы

- Троллейбусы

- Трамваи

Количество водителей

- 1 водитель

- 2 водителя

- 3 водителя

- 4 водителя

- 5 водителей

- Мультидрайв

Марка автомобиля

Модель автомобиля

- Сначала выберите марку

2 клика и вы узнаете самый выгодный тариф!

Нередко информация о КБМ теряется, причем как по вине страховщика, так и водителя, поэтому лучше ежегодно проверять этот показатель, чтобы не потерять скидку снова. Если Вы хотите самостоятельно проверить ее размер, то можно пройти по ссылке на сайт РСА. Это база данных, которая имеет всю информацию о гражданах, оформивших полис.

Для проверки нужно заполнить специальную форму:

- Выберите свой статус собственника. Это может быть физическое или юридическое лицо, владеющее транспортным средством.

- Укажите ОСАГО без ограничений или же с ограничениями.

- Далее указываются личные данные — ФИО, дата рождения.

- Данные водительского удостоверения, а именно его серию и номер.

- Дата начала действия договора.

- После этого нажмите «Поиск».

Законные случаи обнуления

В том случае, если система выдает, что КБМ пропал или возвращен стандартный класс вождения, это означает, что размер коэффициента бонуса-малуса изменён или вовсе отсутствует.

Страховые компании уверяют, что в том случае, если обнаружилось обнуление, этому поводу могут быть законные основания. Действительно, существует несколько ситуаций, по которым российские водители могут потерять скидку. К ним относятся:

- Скидка по ОСАГО действует только один год. Если водитель не страховал автомобиль и желает сделать это только через год, страховка будет оплачена без учета КБМ. Также в таком случае существуют и незаконные основания обнуления: если ваша страховая компания не подавала ваши данные в единую базу, то коэффициент бонуса-малуса за год сгорает.

- Если вы оформляли новый полис и изменили ограниченную страховку на неограниченную, то, в соответствии с законом, оформляется он с установкой КБМ на 1%.

- В том случае если вы оформляете полис ОСАГО, но за год собственник машины изменился, повышения скидки не будет, вне зависимости от того, сколько лет вы страхуетесь. Для начисления коэффициента бонуса-малуса необходим именно полный год страхования, меньший срок не засчитывается, поэтому после продажи страховку лучше переоформить на иное ТС, а не прекращать ее совсем.

Также данные о скидке нередко теряются по причине занесения неправильной информации о водителе в РСА. Перепроверить ее можно в страховой фирме либо на сайте в разделе проверки данных ОСАГО. В нем содержатся сведения, занесенные в общую базу данных. Когда страхуетесь, лучше перепроверяйте все данные самостоятельно.

Также данные о скидке нередко теряются по причине занесения неправильной информации о водителе в РСА. Перепроверить ее можно в страховой фирме либо на сайте в разделе проверки данных ОСАГО. В нем содержатся сведения, занесенные в общую базу данных. Когда страхуетесь, лучше перепроверяйте все данные самостоятельно.

Одним из самых редких случаев обнуления КБМ считается отсутствие публикации в базе данных РСА о вашей скидке за год. Такое может случиться при покупке фиктивного ОСАГО.

Ранее многие страховые компании считали необходимым наживаться на своих клиентах, поэтому некоторые страховые менеджеры укрывали данные и не регистрировали КБМ, что фактически привело к потере этого показателя на данный момент.

Как восстановить

Чтобы восстановить скидку, Вам необходим отправить жалобу в страховую организацию. Для этого:

- Определите, когда КБМ стал равен единице: пройдите на сайт и сохраните скриншот полиса, оформленного 1 год назад, а также нового документа без учёта скидки.

- Дополнительно найдите ОСАГО, которые вы оформляли ранее. Сфотографируйте их или отсканируйте.

- Распечатайте все документы и отправляйтесь в страховую компанию. Напишите жалобу на имя руководителя: потребуйте восстановления КБМ, а также возврата той суммы, которую выплатили по актуальному договору. Страхователь должен выдать Вам специальный бланк и направить его своему начальнику.

- В том случае, если организация в течение месяца вам не ответила, отправьте жалобу в Российский Союз Автостраховщиков, а также Центральный Банк России. Обязательно приложите все документы.

Все ещё остались вопросы?

Позвоните по номеру 8 (800) 777-08-62 доб. 101 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Автор статьи

Максим АлексеевичПоделись статьей:

Оцените статью:

zakoniavto.ru

Где мои проценты? Как получить скидку на ОСАГО | Практические советы | Авто

С начала 2013 года у водителей есть возможность существенно экономить на ОСАГО благодаря единой страховой базе. При оформлении полиса «автогражданки» компании проверяют, насколько аккуратен водитель. В случае безаварийной езды ему предоставляют скидку. Возможно, немалую. У тех, кто совсем не попадает в аварии, дисконт может достигать 50% от цены полиса.

Для этого была создана система с коэффициентом «бонус-малус». Страховщик вносит в базу данных сведения о водителе. Если он не обращался за выплатами в течение года — плюс 5% скидки при следующем оформлении ОСАГО. И наоборот. Виновникам ДТП «автогражданка» обходится дороже с каждой аварией (см. таблицу).Единую базу данных создали, но страховые компании нередко находят лазейки, чтобы не давать скидки водителям. Объясняют всегда по-разному — то «система не работает», то «сведения исчезли», то еще что-нибудь. После подорожания полиса на 40% такая ситуация стала автомобилистов раздражать.

«В 2014-2015 годах у многих автомобилистов возникала ситуация, при которой в момент заключения нового договора ОСАГО представитель страховой компании им сообщал, что в базе Российского союза автостраховщиков скидка за безаварийность отсутствует, и поэтому заплатить за полис придется дороже. Эта ситуация возникала в основном из-за халатного отношения к своим обязанностям сотрудников страховых компаний. Если компания, в которой был ранее заключен договор, прекратила свое существование, восстановить правильное значение скидки за безаварийность было практически невозможно», — рассказывает руководитель Ассоциации по защите прав автострахователей Максим Ханжин.

Вы пришли покупать полис в офис компании, с которой сотрудничаете, казалось бы, уже много лет, но вам оформляют страховку по той же цене, что и «зеленому» водителю. Что делать в этом случае? Добиться справедливости и положенной скидки можно.

«С декабря 2015 года Российский союз автостраховщиков, на базе которого расположены серверы с информацией о КБМ, изменил процедуру корректировки этого коэффициента при несогласии автомобилиста с его величиной. Теперь при обнаружении ошибки в определении размера КБМ автомобилисту достаточно написать заявление в страховую компанию, с которой уже заключен или будет заключен договор ОСАГО. По новым правилам, любая страховая компания при обращении автомобилиста с заявлением об изменении КБМ обязана внести корректировки в базу РСА и изменить стоимость полиса. Для подтверждения своих претензий по размеру КБМ автомобилисту к заявлению желательно приложить ксерокопии полисов ОСАГО, закончивших свое действие», — объясняет Максим Ханжин.

Страховая система работает неидеально. Если не хочется терять скидку, можно легко себя обезопасить от проблем. Просто сохраняйте предыдущие полисы ОСАГО. Как только возникает спорная ситуация — ксерокопии на стол, будьте любезны положенные проценты. «Чтобы исключить возможные проблемы по определению стоимости ОСАГО в момент его оформления, рекомендую заранее, недели за две до окончания полиса, обратиться в страховую компанию, где планируете заключение нового договора ОСАГО, и попросить специалистов рассчитать стоимость нового полиса», — советует Максим Ханжин.

Проверить, какой в базе РСА числится на вас коэффициент «бонус-малус», можно онлайн на сайте союза. Достаточно заполнить основные данные водителя, и вы будете знать, что вас ждет при следующей покупке полиса ОСАГО.

Таблица КБМ — класса водителя

| M | 2,45 | 145% | 0 | M | M | M | M |

| 0 | 2,3 | 130% | 1 | M | M | M | M |

| 1 | 1,55 | 55% | 2 | M | M | M | M |

| 2 | 1,4 | 40% | 3 | 1 | M | M | M |

| 3 | 1 | нет | 4 | 1 | M | M | M |

| 4 | 0,95 | 5% | 5 | 2 | 1 | M | M |

| 5 | 0,9 | 10% | 6 | 3 | 1 | M | M |

| 6 | 0,85 | 15% | 7 | 4 | 2 | M | M |

| 7 | 0,8 | 20% | 8 | 4 | 2 | M | M |

| 8 | 0,75 | 25% | 9 | 5 | 2 | M | M |

| 9 | 0,7 | 30% | 10 | 5 | 2 | 1 | M |

| 10 | 0,65 | 35% | 11 | 6 | 3 | 1 | M |

| 11 | 0,6 | 40% | 12 | 6 | 3 | 1 | M |

| 12 | 0,55 | 45% | 13 | 6 | 3 | 1 | M |

| 13 | 0,5 | 50% | 13 | 7 | 3 | 1 | M |

www.aif.ru

«Бонус-малус». Как не лишиться скидки на ОСАГО

Как сообщает РСА, половина жалоб страхователей ОСАГО связана с неправильным расчетом скидки за безаварийность (коэффициент «бонус-малус»). Почему автомобилисты и страховщики не придут к согласию?

Для расчета премии (то есть стоимости полиса ОСАГО) страховщики используют утвержденные базовые ставки страхового тарифа и восемь коэффициентов. Один из них — так называемый коэффициент «бонус-малус», или КБМ. Его значение зависит от страховой истории водителя — от наличия или отсутствия у него страховых случаев в предыдущие годы. Другими словами, от количества дорожно-транспортных происшествий (ДТП), за которые должен был платить страховщик. В зависимости от количества страховых случаев каждому владельцу присваивается один из 15 классов — «М» (наихудший) и далее от «0» до «13».

Чем ниже класс, тем выше значение коэффициента, а значит, и цена полиса. За каждый год безаварийной езды значение коэффициента уменьшается на 5%. Таким образом, максимальная скидка за 10 лет без ДТП составит 50%. Для самых неаккуратных автовладельцев значение КБМ может составлять 2,45 (это класс «М»). Впрочем, их очень мало — средний КБМ по рынку сегодня ниже 0,9, а это значит, что в целом система КБМ является лояльной к автовладельцам и «работает» на уменьшение цены полиса.Алгоритм расчета КБМ зафиксирован в нормативных актах — постановлении правительства и указаниях Банка России. В 2013 году этот алгоритм был реализован в автоматизированной информационной системе РСА по ОСАГО (АИС РСА), куда все страховщики заносят сведения о застрахованных автомобилистах и информацию о страховых случаях. Теперь при обращении клиента специалист страховой компании направляет запрос в АИС РСА, которая, исходя из страховой истории конкретного водителя, автоматически определяет значение КБМ на дату начала срока страхования.

Сразу оговоримся, что чаще всего полученный результат вопросов не вызывает. Однако случаи недовольства со стороны клиентов тоже нередки. Причины могут быть разными, и далеко не всегда вина лежит на страховщиках. Например, если водитель в течение предыдущего года не страховался, то по закону вся его страховая история «обнуляется», и ему присваивается «начальный» класс — 3 (КБМ «единица», скидка — 0%). Нередко автомобилист, поменявший водительское удостоверение, скажем, при смене фамилии, забывает сообщить об этом своему страховщику, как того требуют правила страхования. Как результат — в АИС РСА отсутствует связь между его новым удостоверением и предыдущей историей страхования. Итог тот же — КБМ «единица».

Бывают и более сложные случаи. Например, когда водитель вписан сразу в несколько полисов ОСАГО. Дело в том, что класс присваивается каждому указанному в полисе водителю, а если ограничений на количество лиц, допущенных к управлению транспортным средством, нет — то собственнику автомобиля.

Получается, что у каждого водителя в разных компаниях может быть оформлено несколько полисов ОСАГО, по которым, естественно, возникают разные истории страхования (у одного из наших клиентов, их, к примеру, оказалось более 20). При определении КБМ на новый срок учитывается класс по последнему закончившемуся в течение года полису и убытки по всем договорам, которые закончились в течение года.

Допустим, водитель допущен к управлению двумя автомобилями, на каждый из которых он в последние годы оформлял отдельные полисы ОСАГО. Срок действия полиса на первый автомобиль истекает в феврале, а на второй — в марте. В этом случае при заключении договора для расчета нового коэффициента берется тот, что действовал во втором — последнем договоре. При этом учитывается наличие убытков по обоим договорам: если их нет, то коэффициент уменьшается на 5%, а если есть — увеличивается.

Это важно понимать, прежде чем предъявлять претензии за неправильно посчитанный КБМ той страховой компании, в которой у вас была безубыточная история страхования.

Вместе с тем, как и в случае с любой базой данных, при работе с АИС РСА есть вероятность попадания в нее некорректных или неполных данных, опечаток. Например, предыдущий страховщик по ошибке неправильно указал отчество, дату рождения, номер паспорта или водительского удостоверения. При заключении договора в новой компании АИС РСА автоматически присвоит автовладельцу базовый КБМ («единицу»), что, разумеется, вызовет вопросы у водителя. По факту именно на такие случаи приходится большинство претензий со стороны автовладельцев.

Какой класс присвоен именно вам и, соответственно, размер вашего коэффициента КБМ, можно легко узнать, не обращаясь к своему страховщику. На сайте РСА существует специальный сервис «Сведения для страхователей, необходимые для определения КБМ», которым может воспользоваться любой автомобилист. Для этого ему достаточно ввести в специальную форму свои данные. Впрочем, следует отметить, что информация с сайта является скорее справочной, и если она не совпадает с данными, которые вам озвучили в страховой компании, само по себе это еще не будет основанием для пересмотра КБМ.

Если вы уверены, что ваш КБМ должен быть ниже, чем тот, который содержится в базе АИС РСА (не забудьте уточнить его у специалиста страховой компании, который оформляет полис), есть способ исправить ситуацию. Для этого необходимо составить заявление с просьбой пересмотреть вашу историю страхования и внести соответствующие изменения в АИС РСА. Сделать это можно прямо в офисе страховой компании как до покупки полиса, так и после. Страховщик направит его в РСА, которая в течение пяти дней проверит данные, содержащиеся в базе, и в случае обнаружения ошибки внесет исправления. Но этот способ исправления применяется только для действующих или вновь заключаемых договоров ОСАГО.

Если РСА подтвердит вашу правоту и даст положительный ответ на пересмотр КБМ, договор будет заключен уже с исправленным коэффициентом. Если полис к тому моменту уже был куплен, напишите заявление в свою страховую компанию, и она будет обязана вернуть вам излишне уплаченную часть страховой премии в течение двух недель. Но с этим лучше не затягивать — если срок действия заключенного договора истечет, вернуть по нему переплаченную премию уже нельзя.

Хотя АИС РСА действует сравнительно недолго и имеет ряд недостатков, со временем их становится все меньше. Кроме того, страховщики вместе с регулятором ведут работу по изменению системы расчета КБМ таким образом, чтобы принципы определения КБМ были более понятными и исключали возможность двойных толкований. Уверен, что количество вопросов, с которыми пока еще сталкиваются как автомобилисты, так и страховщики при определении КБМ, постепенно будет снижаться.

xn--24-6kcee6ebpp6j.xn--p1ai