Выплата страхового возмещения по осаго

Как получить страховку по ОСАГО после ДТП

Принцип любого страхования, в том числе и по ОСАГО – получить возмещение по причиненному ущербу застрахованных рисков, именно тех, которые указаны в страховом договоре.

Принцип любого страхования, в том числе и по ОСАГО – получить возмещение по причиненному ущербу застрахованных рисков, именно тех, которые указаны в страховом договоре.

Но ОСАГО – особый полис, он покрывает вашу ответственность перед другими участниками дороги при наступлении страхового случая. То есть если вы повредили чье-то имущество или нанесли вред здоровью в той или иной степени любому участнику дорожного движения – то возмещать убытки будет страховщик.

Предельная сумма страхового возмещения за нанесенные повреждения:

- имуществу – 400 тысяч рублей;

- за здоровье – 500 тысяч рублей.

Суммы немаленькие, и страховые компании всеми силами стараются снизить эти предельные пороги, выплатить гораздо меньше, чем оговорено страховым договором.

Кто имеет право на страховые выплаты?

В повседневной жизни случаются разные ситуации, порой оформлением автогражданской ответственности занимался один человек, к управлению допускается совсем другой, а номинальным владельцем является третий.

Распространенный пример, семья приобрела транспортное средство, сын пошел оформлять страховку, а машина записана на мать.

В полисе прописаны три разных лица:

- сын являлся оформителем полиса;

- отец семейства разъезжает на ней;

- мать числится номинальным владельцем автомобиля.

Кому же из них положено возмещение по ОСАГО, если будет нанесен ущерб имуществу?

В любых ситуациях страховые выплаты будут возмещаться только владельцу транспортного средства, кто бы ни управлял машиной. Или тот гражданин, кому нотариально выдана доверенность на получение страхового возмещения.

Совсем в трагическом случае возмещение могут получить наследники пострадавшего лица.

Порой в аварии пострадали оба автомобиля, и оба водителя получили травмы. Кому же из них положено возмещение в этом случае, и в каком размере?

Ситуация может развиваться по двум сценариям:

- Добропорядочные страховщики уплачивают половинную стоимость возмещения, допустимой при наступлении этого страхового случая.

- Никому ничего не выплачивается, страховщики объясняют свою позицию просто – невозможностью установить истинного виновника.

Последний вариант развития событий очень печальный, но большинство страховщиков поступают именно так, ссылаясь на законодательную норму Гражданского Кодекса – п. 2 статьи 1083: возмещение допустимо при установлении степени виновности стороны-нарушителя, согласно ей производятся выплаты.

Но при обоюдном ущербе очень трудно выяснить эту степень виновности, вот и апеллируют к этой статье недобросовестные страховые компании.

Наши юристы неоднократно сталкивались с подобной ситуацией, и в каждом случае кто-то виноват все-таки больше, при грамотном подходе к судебному разбирательству, выявлении всех важных обстоятельств, выигрывали суды в пользу наших клиентов. Наши эксперты готовы оказать любую помощь, всем обратившимся, вам нужно только заполнить указанную на странице онлайн-форму.

Правильный порядок действий после ДТП увеличивает шанс в получении страховых выплат.

Для избежания проблем с выплатами по ОСАГО, ознакомтесь с памяткой водителю, попавшему в ДТП.

Порядок выплат

Возмещение нанесенного транспорту ущерба, производится двумя способами:

- выплата денежных средств;

- организация и оплата восстановительного ремонта.

Выбор способа возмещения остается за заявителем.

С декабря 2014 года стал действовать новые правила выплат по страховым случаям. В чем особенность нововведений?

- Любому пострадавшему выплачивается сумма ущерба в 400 тысяч рублей, не пропорционально степени ущерба, а всю положенную сумму.

- Если в аварии пострадал человек, то независимо от числа пострадавших, каждый из них может рассчитывать на сумму в 500 тысяч рублей.

- Если есть смертные случаи, то каждый наследник может получить по 500 тысяч рублей, причем сразу же ему выдается сумма в 25 тысяч на ритуальные услуги. Выплаты могут получить все близкие родственники, предельная сумма будет поделена между ними поровну.

- Когда оформление ДТП проходит по упрощенной схеме – так называемому европротоколу, без присутствия представителя полиции, то сумма выплат обычно не превышает 50 тысяч. Но в территориальных округах Москвы и Санкт-Петербурга (и в прилегающих к ним областях) эти выплаты могут быть до 400 тысяч рублей.

- Чтобы получить максимальные выплаты по европротоколу, участники движения обязаны предоставить страховой компании видео или фотокадры всех повреждений и запись с навигаторов через российскую систему ГЛОНАС, иначе выплаты будут в пределах только 50 тысяч рублей.

Правилами ОСАГО (п. 3.5) указывается обязанность водителей-участников ДТП по самостоятельному заполнению извещения о ДТП вне зависимости от оформления происшествия прибывшими на место сотрудниками ГИБДД.

Если в аварии пострадало два автомобиля и разногласий нет заполняется один бланк извещения. Во всех остальных случаях — каждый участник ДТП заполняет свой бланк извещения, с указанием причин не позволившим совместно оформить бланк.

Если страховая не согласна с приведенными вами доводами, для получения причитающихся выплат обратитесь за поддержкой к нашим правовым экспертам.

Учет износа

К важным изменениям в новых правилах относят учет износа автомобиля, который не может составлять более 80% — вместо прежних 50%.

- При расчете степени износа кузова за внимание принимается гарантийная дата.

- При замене шин – измеряют высоту протектора.

- Для пластмассовых комплектующих – применяется самая большая степень изношенности.

- Для прочих комплектующих – возраст самого автомобиля.

Просмотрите видеоролик о нововведениях в правилах возмещения ущерба при ДТП:

https://www.youtube.com/watch?v=0I-D5TApAb4

Обращение за выплатами

Новые правила обязали всех страхователей обращаться только в ту компанию, где они оформляли страховой полис – выбора теперь нет.

Несмотря на единое для всех правило, возможны частные случаи.

1. Обращение к своему страховщику возможно при соблюдении условий прямого возмещения убытков (ПВУ):

- в аварии пострадало 2 автомобиля;

- не нанесен ущерб здоровью участникам движения;

- у обоих водителей есть действующий полис ОСАГО на пострадавший транспорт.

2. Если какие-то пункты из данного перечня отсутствуют, то следует обращаться к страховщику виновника ДТП:

- В случае если пострадало 3 и более транспортных средств, то обращаются к страховщику виновника аварии.

- Если в результате аварии причинен ущерб здоровью, то пострадавший должен обращаться к страховщику виновника ДТП. Те же нормы применимы в случае смерти кого-то из участников движения.

3. Куда обращаться, если страховщик виновника исключен из ПВУ?

Так называемое ПВУ между участниками страховых выплат по ОСАГО – это особое соглашение о прямых выплатах всем пострадавшим. Но есть и такие компании, которые не подписали данное соглашение, следовательно, они не выплачивают по общим правилам нанесенный ущерб. Что делать, если виновник застрахован именно в такой компании?

Не нужно паниковать, а прямиком идти к своему страховщику – выплаты будут сделаны, а средства будут возмещаться из фонда РСА.

Отказ страховой компании в приеме документов, по причине исключения из ПВУ, неправомерен и является поводом для подачи жалобы в РСА.

4. Отзыв лицензии или банкротство страховой компании.

Если у страховой компании отозвали лицензию на осуществление этой деятельности – прямое обращение за компенсационными выплатами в Союз Автостраховщиков, все расчеты будут производиться через эту организацию. Это же положение применимо в случае объявления компании банкротом.

Если дорожно-транспортное происшествие попадает под ПВУ, отзыв лицензии или банкротство страховой, не является поводом для отказа в страховых выплатах:

- если у вашего страховщика отозвана лицензия или введена процедура банкротства — обращайтесь в страховую компанию виновника ДТП;

- если у страховщика виновника ДТП отсутствует лицензия — обращайтесь в свою страховую компанию.

Страховые компании должны произвести полагающиеся страховые выплаты, которые впоследствии будут компенсированы РСА.

5. Ущерб причинен, но второй участник отсутствует – куда писать о возмещении?

Никуда, эти случаи не подпадают под страховые выплаты.

6. Если у виновника обнаружен фальшивый полис или он вовсе отсутствует?

- Если ущерб нанесен имуществу, здесь поможет только судебное взыскание с лица, причинившего вред, других вариантов нет.

- Если нанесен вред здоровью (и/или жизни) необходимо обратиться непосредственно в РСА за компенсационными выплатами. С виновника ДТП возможно взыскание морального вреда в судебном порядке.

7. Компенсационные выплаты РСА

В соответствии с законом об ОСАГО, пострадавшим в ДТП лицам положены компенсационные выплаты от союза автостраховщиков России в счет возмещения нанесенного вреда имуществу, жизни или здоровью, в случае если их получение по договору ОСАГО невозможно:

- Если у страховой компании отозвали лицензию на осуществление этой деятельности.

- В случае объявления компании виновника ДТП банкротом.

- Виновник ДТП не установлен.

- Виновник ДТП не застрахован по ОСАГО.

Если у вас остались вопросы, или ваш случай не описан в нашей статье, то можно получить от наших специалистов консультацию в режиме онлайн.

Сроки обращения

Начать нужно с того, что позвонить представителю страховой компании и уведомить его о случившейся аварии, можно сообщить подробности.

Вся контактная информация о страховщике (место нахождения, средства связи, почтовые адреса представителей страховщика) должна быть приложена к самому полису ОСАГО.

Допускается подача путем пересылки заказным почтовым отправлением – дата отправки будет считаться датой поступления заявления.

На подачу заявления о выплатах отведено всего 5 рабочих дней, за это время нужно подготовить все документы и передать их любым доступным способом страховщику.

Пакет документов

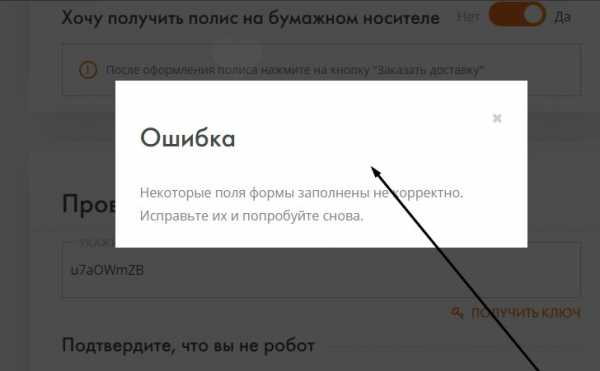

Потерпевшей стороне необходимо строго соблюсти срок подачи заявления, причем отсутствие некоторых необходимых для обращения бумаг, как и неправильное их оформление, не является причиной отказа страховой компании в приеме документов.

Страховая обязана в день обращения (при почтовом отправлении — в течение 3 рабочих дней) сообщить заявителю о некомплектности документов и указать полный перечень необходимой документации.

На момент обращения потерпевший должен предоставить следующий перечень документов:

- Написанное от руки владельца автомобиля заявление.

- Ксерокопия удостоверения личности, водительского удостоверения, регистрационных документов на авто (СТС, ПТС), полиса ОСАГО. Если собственник – иностранное лицо, то предоставляются нотариально заверенные и переведенные копии всех перечисленных документов.

- Документы, подтверждающие полномочия доверенного лица (в случае обращения представителя собственника авто).

- Банковская выписка с номером счета, куда будут переведены средства.

- Извещение о ДТП.

- Справку о ДТП №154, выданную подразделением ГИБДД (при оформлении ДТП сотрудниками ДПС).

- Ксерокопия протокола об административном правонарушении, заполненного сотрудником ГИБДД.

- Если возбуждено административное преследование – ксерокопия постановления.

Также, в зависимости от конкретного случая, к заявлению прикладываются:

- В случае принесения ущерба другому имуществу, кроме авто – основания для собственности (чеки, квитанции и т. п).

- При компенсации за утрату имущества – доказательства того, что они находились в авто и основания для владения – фото их расположения, состояние после аварии, чеки на их приобретение, заключение независимой экспертизы о размере ущерба (если проводилась такая оценка).

- Если пострадавшее авто находилось в собственности по праву аренды или лизинга – соответствующие договоры.

- По выплатам за нанесенный ущерб здоровью – справки из медицинского учреждения с эпикризом, в котором все подробно расписано (характер травм, диагноз, период нетрудоспособности), а также при наличии заключение судмедэкспертизы об утрате трудоспособности, справка об установлении инвалидности, справка станции скорой помощи.

- Если пострадавший человек умер – свидетельство о его смерти.

- Выводы независимого эксперта (отчет, договор)+ квитанция об оплате его услуг.

- При нахождении поврежденного авто на ответственном хранении – квитанция.

- Чеки на оплату почтовых расходов.

- Указать способ извещения страховой компании о наступлении страхового случая (если был звонок – то можно указать фамилию сотрудника).

Вся документация предоставляется в оригинальном и отксерокопированном варианте. Но! Чтобы оригинальные документы не были навсегда утрачены, лучше подавать заверенные у нотариуса их копии – это допускается по правилам страхования.

К самому заявлению прикладывают список подаваемой документации, перечень оригиналов и ксерокопий.

При принятии пакета, страхователю должны дать входящий номер, его следует записать, по нему можно вести отслеживание продвижения вашего страхового дела. Можно отдельно поинтересоваться, кто конкретно будет заниматься вопросами по вашим выплатам – постарайтесь узнать его контактные данные.

Осмотр ТС

В течение 5 дней с даты подачи заявления о выплате, необходимо предоставить поврежденный автотранспорт (его остатки) на осмотр.

Страховщик обязан произвести оценку авто (имущества) в течение последующих 5 дней и ознакомить заявителя с результатами.

Скрытые повреждения при этом страховщиком зачастую намеренно не учитываются, что существенно занижает размер ущерба.

Помните, что повреждения не отраженные в акте осмотра не будут оплачены вам страховщиком.

В случае несогласия с выводами страховщика, настаивайте на организации независимой экспертизы, при этом стоимость оценки включается в убытки и подлежит возмещению по договору ОСАГО.

В представленном видео озвучены советы юриста, на что необходимо обращать внимания при прохождении осмотра:

Непосредственная выплата

Для всех страховых выплат предусмотрен один срок – 20 дней, без учета нерабочих праздничных дней, после подачи всей документации и признания случая страховым.

В ином случае страховщиком должен быть вынесен и направлен заявителю мотивированный отказ.

Нарушение отведенного срока, карается взысканием с нерадивого страховщика неустойки в размере 1 процента от суммы подлежащей выплате за каждый день просрочки. Для получения неустойка достаточно подать страховщику соответствующего заявления с указанием формы расчета (в случае безналичного расчета — приложить банковские реквизиты).

Своевременное осуществление страховых выплат, а также мотивированного отказа находится под контролем Банка России

Законом предусматривается возможность взыскания с виновника ДТП суммы, оставшейся неудовлетворенной после получения страховой выплаты. Чтобы воспользоваться имеющейся возможностью и максимально покрыть причиненные вследствие аварии убытки, обращайтесь за юридической поддержкой к нашим экспертам.

Рекомендации

В подавляющем большинстве случаев страховые выплаты по ОСАГО не покрывают всех затрат на восстановление автомобиля. Страховщики намеренно занижают выплаты, зная, что далеко не каждый недовольный заявитель обратится в суд за полагающейся по закону компенсацией.

Для получения всех выплат, воспользуйтесь следующим алгоритмом действий:

- Подайте в срок заявление о наступлении страхового случая и документы в страховую компанию.

- Предоставьте страховщику авто для первичного осмотра.

- Обратитесь за оценкой к стороннему независимому эксперту.

- Дождитесь страховой выплаты.

- Обратитесь в суд с исковым заявлением о компенсации как недоплаченной суммы, так и всех понесенных расходов.

Если ваш страховой агент нарушает, предписанный законом об ОСАГО, порядок или занижает сумму положенных выплат, вы всегда можете обратиться за помощью в режиме онлайн к нашим юристам.

Получите бесплатную юридическую консультацию прямо сейчас

avtouristsovet.ru

Сроки страховых выплат по ОСАГО при ДТП

Перед тем, как сделать страхование ОСАГО обязательным для всех, законодателю было необходимо разработать нормативную базу. Именно поэтому все условия данного вида страхования выражаются в императивных (обязательных) правовых нормах, какие нашли свое отражение в профильном ФЗ «Об ОСАГО». В частности это касается порядка расчета страховых выплат и, конечно, сроков возмещения страховых выплат по ОСАГО при ДТП.

И то и другое закреплено законодательно, поэтому, чтобы водители лучше знали о своих правах, мы решили посвятить этим моментам нашу статью.

От чего зависит срок выплаты страховых возмещений?

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Обратиться за консультацией через форму.

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить:

Для начала отметим, что срок выплаты страхового возмещения по ОСАГО при ДТП сегодня не может превышать 20 рабочих дней. Это прямо указано в пункте 21 ст. 12-ой ФЗ «Об ОСАГО». Но некоторые водители ошибочно трактуют смысл данной диспозиции т.к. в течение указанного срока страховая компания должна принять одно из решений:

- возместить вред в денежном выражении (т.е. выдать водителю сумм соразмерную ущербу для самостоятельного ремонта)

- предоставить возмещение в натуральном виде (т.е. СК самостоятельно ставит машину в сервис, оплачивает ремонт и возвращает ее владельцу уже в починенном состоянии)

- отказать в возмещении (подобный отказ обязательно должен быть предоставлен только в письменном виде и с объяснением причин такового)

Повторимся, что на принятие любого из указанных выше решений у СК есть ровно 20 рабочих дней. Отчет идет с того момента, как было получено заявление от выгодоприобретателя на получение положенного возмещения.

Срок выплаты страхового возмещения по ОСАГО 2016 не может превышать указанных рамок, но все же может разниться. Зависит это от следующих условных факторов:

- фактические обстоятельства (по «простому» ДТП срок может составлять 5-10 дней. В таких случаях водитель предоставляет в СК все необходимые документы, проводится калькуляция конечной суммы, которая в итоге и выплачивается. По более серьезным ДТП, когда, к примеру, ТС не подлежит ремонту, срок будет составлять максимальные 20 дней)

- политика деятельности СК (одни компании предпочитают быстро рассчитываться по своим обязательствам, другие же тянут до самого конца и возмещают ущерб в последний день)

- отношение водителя с СК (имеется ввиду человеческий фактор. Здесь все зависит от желания/возможностей менеджера компании)

Т.е. сроки выплат по ОСАГО при ДТП фактически могут быть любыми, но только в пределах максимально возможных 20 рабочих дней.

Размеры выплат страховых возмещений в 2017 году

Для этого необходимо обратиться к статье 7 рассматриваемого нами федерального закона. После внесения изменений от 21 июля 2014 года суммы по возмещению были значительно повышены. Сейчас они представлены в следующем виде:

- при ущербе здоровью любого участвующего в ДТП лица (в том числе и пешехода) – максимальная выплата составляет 500 тыс. рублей

- ущерб автомобилю может быть покрыт в размере максимальных 400 тыс. рублей (напомним, что до указанных изменений данный размер составлял 120 тыс. рублей)

- в случае смерти лица возмещение делится на две части – 475 тыс. рублей + 25 тыс. рублей на погребение

При расчете ущерба здоровью за отправную точку берется заключение медицинской экспертизы. Т.е. устанавливается степень вреда и далее конечная сумма будет зависеть от его тяжести: чем тяжелее степень, тем ближе будет подбираться сумма к максимально возможной.

Что касается автомобиля, то здесь схема практически та же самая. Расчет производится из следующего: степень повреждения ТС + стоимость деталей на региональном рынке + оплата работы специалистов + расходные материалы. При этом, сроки выплаты страхового обеспечения всегда остаются неизменными и не зависят от размера этого самого обеспечения.

Что делать, если задерживают выплаты?

Банк России (специально для разгрузки судов общей юрисдикции) предусмотрел обязательный досудебный порядок решения подобного разногласия. Т.е. сделано это для того, что водители не бежали сразу в суд, а пытались урегулировать спорные моменты с СК самостоятельно.

Делается это следующим образом: водитель составляет претензию, где указывает все фактические обстоятельства, ссылки на законодательство, требования и направляет ее в адрес СК. Если в течение 10 дней (срок выплаты по претензии ОСАГО) ответа не последовало (либо в страховой дали ничем не мотивированный отказ — о том, как быть в этой ситуации, читайте здесь), то в данном случае автолюбитель имеет полное право обратиться в суд. В случае принятия судом поданного водителем иска, начинается так называемая судебная стадия взыскания компенсационной выплаты с СК.

Срок выплаты по страховому случаю ОСАГО и в этой ситуации рассчитывается с момента первичного обращения водителя с заявлением в СК.

Что грозит страховой компании за задержку выплат?

Юридическая неграмотность большинства водителей представляет собой довольно эффективный инструмент в руках СК. Дело в том, что далеко не каждый автолюбитель примется за практические действия, к примеру, на 21 день с момента подачи заявления о возмещении. Срок выплаты страхового возмещения по закону для этого и установлен, чтобы страховые компании не могли затягивать с этим на долгие месяцы.

Важно понимать! Если водитель не даст ход процессу, то страховая компания не будет подвергнута никаким санкциям. Ведь проконтролировать отношения СК-водитель, без желания последнего практически невозможно.

Но если автолюбитель обратиться в компетентные органы вовремя, то помимо судебных санкций, СК может попасть также и в опалу к главному контролирующему органу – Банку России. Естественно, что из-за нескольких судебных процессов ничего кардинально серьезного с СК не случится, но если это перерастает в систему, то в перспективе она может быть внесена в черный список с последующим отзывом лицензии. Подобная мера позволяет вести контроль рынка и исключает возможность присутствия на нем неблагонадежных игроков.

Выплаты страховой компании ДТП сроки не могут быть изменены ни одной из сторон самостоятельно, ни путем совместного решения. Есть диспозиции закона, которые обязательны для всех. Если сроки вышли, а СК просит «еще немного подождать», то нужно сразу приниматься за кардинальные меры, а не ждать, пока в компании надумают выплачивать вам положенное возмещение.

Штрафы и неустойки

Нарушение срока страховой выплаты по ОСАГО несет для компании довольно серьезные финансовые затраты. В соответствии с пунктом 21 ст. 12-ой ФЗ «Об ОСАГО» на досудебной стадии предусмотрены два вида санкций:

- если СК никак не реагирует на обращение автолюбителя, то в таком случае за каждый день будет насчитываться неустойка в размере 0,05% от максимально возможной суммы (т.е. от 400 тыс. рублей)

- если заявление принято, и выплата одобрена, то с 21 дня с момента подачи обращения в отношении страховой компании будут применяться санкции в размере 1% от суммы возмещения по акту осмотра (пеня будет насчитываться вплоть до подачи иска в суд, в котором будет фигурировать уже конечная сумма)

Другие санкции

Но и это далеко не все. На правоотношения между СК и водителем, помимо профильного закона распространяются так же и императивные положения о защите прав потребителей. Получается, что в силу ст. 13 указанного нами закона, в случае принятия судом стороны автолюбителя, страховая должна будет ему выплатить еще и 50% от всей стоимости иска. Т.е. нарушение сроков выплаты страхового возмещения для СК в финансовом плане грозит следующим: компенсируется вред машине (и водителю) + выплачивается указанная неустойка + 50% от общей суммы + моральный вред (сумма рассчитывается самим истцом).

Срок выплаты по исполнительному листу страховой компании указывается непосредственно в этом самом листе. Но обычно суд постановляет исполнение решения незамедлительно – т.е. начиная с первого дня. Как правило, в таком случае много зависит от действий судебного пристава-исполнителя (СПИ) и от величины СК. Крупные СК выплачивают возмещение сразу, в течение 2-3 дней. Более мелкие фирмы – в течение 10 дней.

Сроки выплат по ОСАГО при ДТП 2016 после судебного решения контролируются непосредственно СПИ. Водителю просто необходимо представить исполнителю свои банковские реквизиты и дожидаться исполнения судебного решения.

Надеемся, что данный материал будет для вас полезным, и теперь вы знаете, в течение какого срока выплаты по ОСАГО должны быть произведены.

Остались вопросы по теме Спросите у юриста

viplawyer.ru

Страховой случай по ОСАГО. Выплаты по ОСАГО. Порядок действий в случае ДТП

В жизни каждого водителя однажды наступает момент, когда ему приходится вспомнить об автостраховке. Тогда одни радуются своей предусмотрительности, а другие сетуют на ошибки, так как им приходится компенсировать все затраты самостоятельно. В этой статье будет детально рассказано, что представляет собой страховой случай по ОСАГО, мы обсудим все нюансы его возникновения, оформления и получения выплаты.

Определение

Страховой случай – событие, которое нанесло ущерб объекту договора. ОСАГО страхуется жизнь, здоровье, имущество третьих лиц, то есть вред, нанесенный водителем кому-то. КАСКО компенсирует ущерб, полученный транспортным средством (ТС) владельца полиса.

Наступление страхового случая – повод обратиться в компанию за компенсацией. Но прежде чем человек получит выплату, происходит детальное изучение фактов и обстоятельств происшествия. Чтобы исключить случаи мошенничества, преднамеренных действий или умысел, компания будет детально изучать все документы.

Алгоритм

Все правила страхования, а также порядок действий пострадавшего прописываются в договоре. Если кратко, то алгоритм выглядит следующим образом:

- установить знак аварийной остановки;

- вызвать сотрудников милиции;

- не сдвигать машину с места;

- в случае согласия подписать справку о ДТП;

- вызвать эвакуатор;

- уведомить СК в ограниченные сроки.

Звонить в компанию сразу после ДТП не стоит. Во-первых, сотрудники едва ли подскажут правильный порядок действий и все нюансы оформления документов. Во-вторых, они спросят о наличии справок, подтверждающих наступление страхового случая. Поэтому стоит заранее ознакомиться с договором и изучить алгоритм действий.

В первую очередь

Если вы стали участником ДТП, то на месте аварии стоит выставить аварийные знаки. Если требуется, оказать помощь пострадавшим. Затем вызвать сотрудников ГИБДД, позвонив по номеру 002, 112, 911.

В период ожидания не стоит обсуждать какие-либо нюансы аварии со второй стороной. Эта информация затем может быть использована против вас. Это время стоит потратить на фиксацию регистрационных номеров машин, выяснение ФИО других участников ДТП, их номеров телефонов, желательно получить данные свидетелей, если таковые найдутся. За это же время стоит также составить заявление. Страховой случай должен быть описан в соответствии с требованиями, указанными в договоре.

Потерпевшему рекомендуется выяснить контактные данные виновника ДТП, название страховой компании, номер его полиса. Если участников аварии много (более двух машин), и четко определить, кто виноват в случившемся, тяжело, то стоит опросить все стороны и коллективно составить извещение о том, что произошел страховой случай по ОСАГО. Оно прикрепляется к полису.

Если второй водитель не согласен с изложенными фактами или просто не хочет подписывать документ, не нужно переживать. СК не имеет права отказать в выплате только из-за отсутствия заявления.

Важные моменты

До приезда сотрудников ГИБДД на месте аварии может многое поменяться. Поэтому, если есть с собой фотоаппарат или видеокамера, то стоит сразу заснять место происшествия (с четырех сторон) и пострадавших, если они имеются. Лучше всего сделать несколько фотографий с разных ракурсов и расстояний.

На месте ДТП менять ничего нельзя. Но если образовалась пробка, и пострадавших вынуждают освободить проезжую часть до приезда сотрудников милиции, то предварительно стоит составить схему аварии, в присутствии свидетелей зафиксировать положение ТС и подготовить заявление. Страховой случай должен быть оформлен по правилам, указанным в договоре. Если существуют предметы, которые имеют отношение к месту происшествия (например, осколки стекол), то следует принять все меры по их сохранению и ограничить объезд.

Если правила страхования предусматривают информирование компании о наступлении ДТП путем звонка по телефону, не постесняйтесь узнать фамилию сотрудника, который принял вызов. Если в дальнейшем его слова спровоцируют вас нарушить порядок оформления документов, то будет на кого ссылаться. Владельцы полисов КАСКО обязаны информировать СК самостоятельно.

Оформление страхового случая по ОСАГО

Инспектор ГИБДД по приезде обязан забрать у всех участников аварии свидетельства о регистрации ТС, водительские права и полисы. На основе сведений всех сторон составляется схема ДТП, в которой подробно расписываются все обстоятельства аварии. В справку нужно вписать личные данные свидетелей, если такие имеются, и пассажиров. Если информация изложена верно, то бумагу можно подписывать. Если человек считает, что документы по страховому случаю ОСАГО составлены неправильно, то это также стоит зафиксировать в извещении. В таком случае необходимо указать «Не согласен» и расписаться.

Пострадавшему инспектор обязан выдать копию протокола о правонарушении, справку, схему ДТП (план местности и расположение авто, скорость движения, длина тормозного пути, описание места столкновения), данные об осмотре ТС и разъяснения всех участников и свидетелей. В этих бумагах должны быть разборчиво указаны ФИО и должность инспектора. Если документы не могут быть выданы сразу, то необходимо уточнить точное время рассмотрения дела и явиться в указанное место и в указанные сроки.

Если ДТП повлекло тяжелый ущерб здоровью пострадавшего, то к документам необходимо приложить акт медицинского освидетельствования. Процедура осуществляется на месте аварии или в лечебном учреждении в присутствии двух свидетелей. Вот как должен быть зафиксирован конкретный страховой случай ОСАГО – ДТП.

Нюансы

После ДТП следует тщательно проверить нанесенные автомобилю повреждения. Затем сотрудник ГИБДД должен их четко описать, а также включить в акт фразу «Возможны скрытые дефекты». В ином случае СК не оплатит расходы на ремонт повреждений, которые не были описаны ранее.

Также следует проверить правильность заполнения протоколов и справок, точность указанных данных о месте и времени ДТП, сведения об участниках и ТС. Все исправления должны заверяться печатью, подписью и фразой «исправленному верить». Документ должен составляться одним почерком.

Эвакуировать автомобиль можно после документального оформления ДТП с разрешения инспектора.

Другие варианты

Если ТС пострадало в результате стихийного бедствия, например урагана или падения рекламного щита, то за справкой о происшествии следует обратиться в местное отделение Росгидрометеоцентра. Если машина пострадала в результате огня, то соответствующий документ можно получить у пожарной охраны.

Владельцы полисов КАСКО для получения компенсации за ущерб, нанесенный третьими лицами, должны написать заявление в территориально отделение милиции и взять справку, подтверждающую факт хищения деталей. Аналогичным образом стоит поступать в случае хищения ТС.

Если наступил страховой случай ОСАГО (ДТП), а виновник получал полис в другом городе, то нужно обратиться в местный филиал компании. Выплата возмещения должна осуществляться в удобном для пострадавшего месте (городе).

Вот как происходит оформление страхового случая по ОСАГО.

Чего делать нельзя

- Передвигать автомобиль или относящиеся к месту ДПТ предметы до приезда сотрудника ГИБДД без очень веских причин.

- Поддаваться на угрозы участников и оплачивать ущерб другой стороне до приезда милиции.

- Впадать в панику.

Уведомление СК

Сроки, в которые клиент обязан заявить о происшествии, указаны в договоре. По ОСАГО, они составляют 15 дней с момента происшествия, по КАСКО – 3 рабочих дня во всех случаях, кроме угона. В последнем варианте у человека остается только 24 часа. Затем необходимо явиться в филиал СК и предоставить полный пакет документов. Его список также есть в договоре. У человека есть 15 дней для сбора бумаг. Хотя очень часто время это не регламентируется.

Если с места аварии пострадавший не получил никаких документов, то соответствующий запрос может сделать СК. От клиента потребуется предоставить паспорт, оригинал полиса, копии квитанций, свидетельство о регистрации авто, водительские права, оригинал «Извещения», банковские реквизиты пострадавшей стороны, заявление в двух экземплярах на получение выплаты по страховым случаям. Бумаги должны быть заверены печатью, датами и пронумерованы.

Сотрудники компании в обязательном порядке проводят экспертизу. Если повреждения очень серьезные, то на место аварии должен выехать эксперт. В зависимости от результатов оценки назначается сумма, подлежащая выплате. С момента подачи документов у СК есть 20 дней для принятия решения.

Порядок проведения экспертизы

Часто возникает ситуация, когда человек не согласен с оценкой и суммой выплаты. Чтобы разрешить проблему, нужно провести независимую экспертизу с участием оценщиков, у которых есть лицензия на осуществление этой операции, и представителей СК. Приглашение сотрудникам компании придется отправлять заказным письмом не позднее трех дней до даты осмотра. Если предварительная сумма ущерба составляет больше 120 тысяч рублей, то следует пригласить на экспертизу также виновника ДТП. Такие действия при страховом случае ОСАГО помогут в дальнейшем пострадавшей стороне получить возмещение через суд. Представители СК часто игнорируют независимые расследования. Но здесь важен факт письменного подтверждения отправленных уведомлений. Если СК отказалась от выплаты компенсации или вообще не ответила в течение 30 дней после получения документов, следует обращаться в суд.

Как оформить страховой случай по ОСАГО без справок?

В последнее время появилась практика регистрации аварии по «Европротоколу» без участия сотрудников ГИБДД. Чтобы по такому принципу оформить ДТП, необходимо использовать специальные бланки, разработанные СК. Они принимаются в течение 5 дней с момента аварии.

Условия оформления: все участники должны быть застрахованы, разногласий по поводу повреждений и схемы ДТП быть не должно. Только тогда водители смогут оформить документы по упрощенной системе. «Извещение о ДТП» должно быть пописано всеми участниками и передано в СК. В таком случае пострадавший не может предъявлять дополнительные требования к страховщику, но компания имеет право провести экспертизу для разъяснения условий аварии.

Страховка «Росгосстрах»: особенности ОСАГО

- Максимальный размер материальной компенсации — 400 тыс. руб.

- Предельные выплаты по страховым случаям, оформленным «Европейским протоколом», — 50 тыс. руб., если оба участника ДТП получили полис после 01.08.2014. В остальных случаях – 25 тыс. руб.

- Максимальная сумма компенсации по «Европейскому протоколу», оформленному при наступлении ДТП в Москве, Санкт-Петербурге и соответствующих областях, которые были зафиксированы техническими средствами контроля, — 400 тыс. руб.

- Страховка «Росгосстрах» выплачивается в денежной форме или путем выдачи направления на ремонт. Во втором случае учитывается износ деталей, подлежащих замене. Автомобиль может обслуживаться только на тех СТО, с которыми у СК заключен договор на проведение ремонтных работ.

- Срок урегулирования вопросов — 20 рабочих дней.

Изменения в законодательстве на 2015 год

В прошлом году Госдума приняла поправки к закону, увеличив лимит выплат по материальному ущербу и изменив порог износа. Если наступил страховой случай по ОСАГО, то автовладелец теперь может самостоятельно выбирать способ получения компенсации (наличными или направлением на ремонт). Возмещать средства будет только СК пострадавшего, независимо от того, в какой компании обслуживается виновник ДТП. В Госдуме считают, что переадресация в местный филиал страховщика другого участника ДТП только затягивала процесс получения компенсации. Раньше в таких случаях была предусмотрена выплата штрафа в размере 0,1 % от суммы возмещения за каждый день просрочки. Новыми поправками к закону размер этой комиссии увеличен до 1 %.

Штрафы предусмотрены также в случае отказа сотрудников СК продать полис ОСАГО заинтересованным лицам. Их размер составляет 50 тыс. руб. В качестве альтернативы компании могут быть навязаны дополнительные услуги на эту же сумму.

Изменились также максимальные выплаты по полисам «Росгосстрах» ОСАГО. Страховой случай, который произошел на территории Москвы, Санкт-Петербурга и Ленинградской области оценивается в 400 тыс. руб. При этом участники ДТП должны будут предоставить данные с видеофиксаторов обоих автомобилей. Для других регионов лимит ограничен суммой в 50 тыс. руб.

Поправки также предусматривают введение тарифного коридора, чтобы компании могли снижать цены на полисы. Но как сильно это повлияет на стоимость «автогражданки», пока неизвестно. По предварительным подсчетам Российского союза автостраховщиков (РСА), тариф может увеличиться в цене на 24,2 %. С 2016 года он будет корректироваться Центробанком.

Сроки досудебного урегулирования споров сокращены до 25 дней. За первые 20 необходимо провести экспертизу и принять решение относительно выплаты. На само урегулирование остается еще 5 дней. Этого времени не достаточно для полноценной обработки каждого страхового случая. Риск в том, что могут активизироваться автоюристы, которые предлагают клиентам выплатить компенсацию наличными в обмен на уступку права требования. Затем такие специалисты отчуждают у СК суммы, в разы превышающие размеры ущерба. Здесь и компания терпит убытки, и клиент полностью сумму возмещения на руки не получает. Замкнутый круг.

Комментарии специалистов

По мнению сотрудников РСА, существует еще одна проблема. За компенсацией клиенты обращаются не в компанию, а в суд.

Пример

Человек приобрел полис «Росгосстрах» ОСАГО. Страховой случай наступил в результате ДТП. Клиент, не вызывая сотрудников СК, обращается к частному оценщику с целью проведения экспертизы. Но сколько людей, столько и мнений. Один эксперт посчитает, что для восстановления авто потребуется 1 тыс. руб., а второй назовет сумму в 10 тыс. руб. С полученным заключением клиент обращается сразу в суд. По статистике, каждый 4-й страховщик действует по такой схеме. Это не нормальная ситуация.

В правилах или договоре имеется памятка клиентам, которую можно было бы озаглавить как «Наступил страховой случай. Что делать?» В ней четко прописан алгоритм действий. В первую очередь нужно уведомить сотрудников ГИБДД. По статистике, 8–9 % случаев фиксируются «Европротоколом». Увеличение лимитов выплат будет только стимулировать участников ДТП оформлять аварии без сотрудников ДПС. В теории такая мера должна будет существенно снизить пробки на дорогах. Водителям не придется по несколько часов ждать сотрудников полиции. Но на практике пострадавший не сможет предъявить СК дополнительные требования. Бумага только называется «Европротоколом», но оформляется она с русским подтекстом.

Что касается возмещения ущерба в виде ремонта авто, то здесь ситуация тоже неоднозначная. СТО, с которым у СК заключен контракт, может находиться за 100 км от пострадавшего. Водителю все равно придется доплачивать за новые детали. Кстати, с новыми поправками к закону, предельный износ запчастей сокращен с 80 до 50 %. А в случае некачественного ремонта разбираться с СТО придется самостоятельно, хотя договор заключала СК.

Особенности износа

Размер ущерба определяется суммированием стоимостей деталей, подлежащих замене или ремонту, с учетом износа. Это относительный показатель. Он характеризует степень использования узлов и агрегатов машины в ходе ее эксплуатации. Выражается он в денежных единицах. Чем больше лет автомобилю, тем меньше стоимость деталей. Именно эта трактовка вызывает массу споров между пострадавшими и СК.

Для каждого вида деталей установлены свои правила расчета износа. Этот параметр калькулируется только для узлов, которые подлежат полной замене. Если деталь можно восстановить, то страховщик должен оплатить весь ремонт. Затраты на покупку краски и услуги автосервиса также должны быть компенсированы в полном объеме. Это же относится и к средствам безопасности (подушки, ремни), без которых использование авто запрещено. Калькуляция затрат должна происходить на дату совершения ДТП, а не тогда, когда проводится экспертиза.

Вывод

Страхование автогражданской ответственности является обязательным для всех водителей. Но оформляются такие полисы чаще всего на период проведения техосмотра, где ключевым фактором является цена. Если у водителя есть длительный безаварийный опыт вождения, то проблем быть не должно. Но вероятность наступления страхового случая существует всегда. Поэтому стоит заранее ознакомиться с правилами составления документов и алгоритмом действий в случае возникновения аварии.

fb.ru

Как получить страховку по ОСАГО после ДТП — срок обращения в страховую компанию по ОСАГО в 2017 году. Сроки подачи заявления и порядок возмещения ущерба

Как получить страховку по ОСАГО после ДТП — порядок и срок обращения в страховую компанию после ДТП по ОСАГО в 2017 году

Содержание статьи

Нередки ситуации, когда водитель попадает в аварию и не знает, какие действия ему необходимо совершать, что в свою очередь приводит к различным ошибкам, которые в дальнейшем могут сыграть злую шутку. Чтобы этого не произошло, мы постараемся вам во всех подробностях рассказать о том, как получить страховку по ОСАГО после ДТП, какие сроки следует соблюдать, и куда нужно обращаться.

Порядок возмещения ущерба при ДТП по ОСАГО

Если вы изучали ПДД в автошколе, то должны знать, что следует соблюдать следующий порядок действий пострадавшего после ДТП для получения выплаты по ОСАГО:

Остановить транспортное средство, включить аварийную сигнализацию и выставить знак аварийно остановки. Ни в коем случае не перемещать предметы, которые имеют хоть какое-то отношение к ДТП.

Если есть пострадавшие, то вызываем скорою медицинскую помощь;

Вызываем сотрудников полиции и записываем фамилии, адреса, номера телефонов очевидцев;

Если движение невозможно, то фиксируем предметы и знаки, относящиеся к аварии, средствами фото и видеосъемки. Стараясь максимально сохранить их положение, оборудуем объезд.

Если пострадавших нет, то аварию можно оформить самостоятельно, это поможет сэкономить время. Однако тут тоже следует соблюдать условия, о которых мы писали в статье "Заполнение Европротокола."

Все документы, которые вам выдадут сотрудники ГИБДД, обязательно следует предъявлять в страховой компании, поэтому сохраняем их.

Если вы все же вызвали полицию, то вам и виновной стороне следует позвонить в страховую компанию и как можно скорее оповестить ее о случившемся ДТП.

Важно: заполняя европротокол, следите за тем, чтобы все было указано верно. Никакие помарки неприемлемы. В случае вызова инспектора, смотрите за тем, чтобы он все точно указал в справке по форме 154. Допуская ошибки или не дописав повреждения, вы рискуете остаться без выплат или с неоплаченными повреждениями.

Если сотрудник полиции по каким-либо причинам не может выдать вам справку на месте, он обязан ее вам выписать на ближайшем посту или в отделении ГИБДД в течение 24 часов с момента аварии.

Обязательно читайте все документы, которые дают вам на подпись. У вас есть полное право на то, чтобы не согласиться с указанными обстоятельствами. Также, обязательно указывайте на все мельчайшие детали, которые могут сыграть роль на страховые выплаты:

Состояние дорожного покрытия;

Погодные условия;

Состояние дорожного оборудования;

Следы торможения.

Как мы уже писали ранее, уведомить СК следует сразу, однако порядок и сроки обращения по ОСАГО в страховую компанию после ДТП в 2017 году с документами и заявлением составляет 5 дней, если авария оформлялась без сотрудников ГИБДД, и 15 дней, если вы все-таки вызывали уполномоченных лиц.

Часть 3 статьи 11 Федерального Закона от 25.04.2002 года № 40 – ФЗ регулирует сроки подачи заявления пострадавшему в ДТП по ОСАГО:

Если потерпевший намерен воспользоваться своим правом на страховую выплату, он обязан при первой возможности уведомить страховщика о наступлении страхового случая и в сроки, установленные правилами обязательного страхования, направить страховщику заявление о страховой выплате и документы, предусмотренные правилами обязательного страхования. (в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

Абзац 1 и 2 пункта 3.9 Положение о правилах обязательного страхования гражданской ответственности владельцев транспортных средств" (утв. Банком России 19.09.2014 N 431-П):

Потерпевший, намеренный воспользоваться своим правом на страховую выплату, обязан при первой возможности уведомить страховщика о наступлении страхового случая. Потерпевшие или выгодоприобретатели предъявляют страховщику заявление о страховой выплате или о прямом возмещении убытков и документы, предусмотренные настоящими Правилами, в сроки и порядке, установленные пунктом 3.8 или пунктом 3.6 настоящих Правил соответственно.

Как мы видим, срок подачи документов и порядок выплаты страхового возмещения взаимосвязаны. То есть, если уложитесь раньше, то и выплаты произведутся раньше, а если не успеете в определенный срок, то останетесь и вовсе без страховой компенсации.

Как происходит страховая выплата по ОСАГО виновнику ДТП

Очень часто люди спрашивают, что делать, если я виновник ДТП и у меня ОСАГО? Вопрос, конечно же, нормальный в данной ситуации.

Стоит разъяснить один момент, что если вы виноваты в аварии, то ваша страховая компания производит выплаты пострадавшей стороне. Следовательно, виновной стороне в данном случае никаких выплат на ремонт и восстановление транспортного средства, прицепа, перевозимого груза и установленного оборудования не производится.

И тут можно хоть в суд подавать, хоть претензии писать, но восстанавливать свое авто вы будете из собственного кармана.

Как получить выплату по страховке ОСАГО после ДТП

Как только вы сдаете все необходимые документы в страховую компанию, в течение 5 рабочих дней автомобиль необходимо предоставить для осмотра и/или проведения независимой экспертизы.

Если на основании предоставленного транспортного средства не удается установить размер убытков, тогда в течение 10 дней с момента подачи заявления потерпевшей стороной, будет проводиться осмотр транспортного средства виновной стороны за счет страховщика.

Часть 10 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ:

При причинении вреда имуществу в целях выяснения обстоятельств причинения вреда и определения размера подлежащих возмещению страховщиком убытков потерпевший, намеренный воспользоваться своим правом на страховую выплату или прямое возмещение убытков, в течение пяти рабочих дней с даты подачи заявления о страховой выплате и прилагаемых к нему в соответствии с правилами обязательного страхования документов обязан представить поврежденное транспортное средство или его остатки для осмотра и (или) независимой технической экспертизы, проводимой в порядке, установленном статьей 12.1 настоящего Федерального закона, иное имущество для осмотра и (или) независимой экспертизы (оценки), проводимой в порядке, установленном законодательством Российской Федерации с учетом особенностей, установленных настоящим Федеральным законом. В случае, если осмотр и (или) независимая техническая экспертиза, независимая экспертиза (оценка) представленных потерпевшим поврежденного транспортного средства, иного имущества или его остатков не позволяют достоверно установить наличие страхового случая и определить размер убытков, подлежащих возмещению по договору обязательного страхования, для выяснения указанных обстоятельств страховщик в течение 10 рабочих дней с момента представления потерпевшим заявления о страховой выплате вправе осмотреть транспортное средство, при использовании которого имуществу потерпевшего был причинен вред, и (или) за свой счет организовать и оплатить проведение независимой технической экспертизы в отношении этого транспортного средства в порядке, установленном статьей 12.1 настоящего Федерального закона. Владелец транспортного средства, при использовании которого имуществу потерпевшего был причинен вред, обязан представить это транспортное средство по требованию страховщика. В случае, если характер повреждений или особенности поврежденного транспортного средства, иного имущества исключают его представление для осмотра и независимой технической экспертизы, независимой экспертизы (оценки) по месту нахождения страховщика и (или) эксперта (например, повреждения транспортного средства, исключающие его участие в дорожном движении), об этом указывается в заявлении и указанные осмотр и независимая техническая экспертиза, независимая экспертиза (оценка) проводятся по месту нахождения поврежденного имущества в срок не более чем пять рабочих дней со дня подачи заявления о страховой выплате и прилагаемых к нему в соответствии с правилами обязательного страхования документов.

Если вы по каким-либо причинам не смогли предоставить транспортное средство для осмотра, страховщик будет с вами договариваться о новой дате осмотра. Но если обязанность о предоставлении ТС все же не будет выполнена, то срок произведения страховой выплаты может быть увеличен. Другими словами, с момента подачи заявления, оплата будет произведена в течение 20 рабочих дней. Но если условия о предоставлении не будут соблюдаться, тогда к этим 20 дням, могут добавиться еще 20 рабочих дней, что в итоге составляет 40 дней за вычетом нерабочих праздничных дней.

Часть 11 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ:

Страховщик обязан осмотреть поврежденное транспортное средство, иное имущество или его остатки и (или) организовать их независимую техническую экспертизу, независимую экспертизу (оценку) в срок не более чем пять рабочих дней со дня поступления заявления о страховой выплате или прямом возмещении убытков с приложенными документами, предусмотренными правилами обязательного страхования, и ознакомить потерпевшего с результатами осмотра и независимой технической экспертизы, независимой экспертизы (оценки), если иной срок не согласован страховщиком с потерпевшим. Независимая техническая экспертиза или независимая экспертиза (оценка) организуется страховщиком в случае обнаружения противоречий между потерпевшим и страховщиком, касающихся характера и перечня видимых повреждений имущества и (или) обстоятельств причинения вреда в связи с повреждением имущества в результате дорожно-транспортного происшествия. В случае непредставления потерпевшим поврежденного имущества или его остатков для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) в согласованную со страховщиком дату страховщик согласовывает с потерпевшим новую дату осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков. При этом в случае неисполнения потерпевшим установленной пунктами 10 и 13 настоящей статьи обязанности представить поврежденное имущество или его остатки для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) срок принятия страховщиком решения о страховой выплате, определенный в соответствии с пунктом 21 настоящей статьи, может быть продлен на период, не превышающий количества дней между датой представления потерпевшим поврежденного имущества или его остатков и согласованной с потерпевшим датой осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки), но не более чем на 20 календарных дней, за исключением нерабочих праздничных дней. Договором обязательного страхования могут предусматриваться иные сроки, в течение которых страховщик обязан прибыть для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества или его остатков, в случае их проведения в труднодоступных, отдаленных или малонаселенных местностях.

Если вы до осмотра страховщиком произвели ремонт или утилизировали некоторую часть остатков автомобиля, то страховщик на законных основаниях откажет вам в выплате.

Часть 20 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ:

Страховщик отказывает потерпевшему в страховой выплате или ее части, если ремонт поврежденного имущества или утилизация его остатков, осуществленные до осмотра страховщиком и (или) проведения независимой технической экспертизы, независимой экспертизы (оценки) поврежденного имущества в соответствии с требованиями настоящей статьи, не позволяют достоверно установить наличие страхового случая и размер убытков, подлежащих возмещению по договору обязательного страхования.

А вот и главный ответ на ваш вопрос о том, сколько ждать выплаты по ОСАГО.

Абзац 1 части 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ:

В течение 20 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховой выплате или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или выдать ему направление на ремонт транспортного средства с указанием срока ремонта либо направить потерпевшему мотивированный отказ в страховой выплате.

Если вы считаете, что вам не доплатили, а это бывает достаточно часто, так как машина имеет износ, а расчет ущерба идет на основания состояния запчастей, то мы готовы предоставить помощь в получении выплаты по ОСАГО. Но помните, что существует специальный период, в течение которого можно подавать в суд. Срок исковой давности по ОСАГО в отношении страховой компании, составляет 2 года, а в отношении виновника ДТП – 3 года.

Куда обращаться по ОСАГО при ДТП

Существует несколько вариантов, куда можно обратиться при наступлении страхового случая по ОСАГО. Начиная со 2 августа 2014 года, у потерпевшей стороны нет больше права выбора в отношении страховых компаний. Отныне, все зависит от ситуации.

Обратиться можно в свою СК для прямого возмещения убытков (ПВУ), но только в том случае, если будут соблюдены следующие правила:

В ДТП было задействовано только 2 транспортных средства;

На момент аварии, у обоих водителей имелся действующий полис ОСАГО;

Вред нанесен исключительно транспортным средствам.

Если все эти правила соблюдены, то можно смело обращаться в свою страховую компанию.

Важно: если период использования ТС окончен, но срок действия полиса нет, то договор является действующим.

Обратиться в Российский Союз Автостраховщиков необходимо только в том случае, если:

У страховой компании виновника отозвана лицензия или же в отношении нее введена процедура банкротства;

Виновник аварии не установлен или у него отсутствует полис ОСАГО, но это только в том случае, если нанесен ущерб жизни или здоровью.

Во всех остальных случаях обращаемся в страховую компанию виновной стороны, даже если при ПВУ у СК виновника отозвана лицензия или в отношении нее введена процедура банкротства.

Стоит помнить один нюанс, что потерпевший имеет право подать заявление о выплате в страховую компанию виновника, как по месту жительства, так и в субъекте РФ, на территории которого произошло ДТП.

Образец заявления о страховой выплате по ОСАГО вы можете скачать и посмотреть тут.

Бывает так, что виновник ДТП погиб, ОСАГО было безвозмездно утрачено, а вам, как потерпевшей стороне, нужны выплаты за нанесенный ущерб транспортному средству, а также вашему здоровью.

В данной ситуации, следует собирать все документы, которые будут подтверждать ваше участие в аварии, то, что вы проходили лечение, все чеки и справки. При оповещении своей страховой компании, следует уточнить данный факт. После чего следует действовать согласно их указаниям.

Далее, в лучшем случае, ваша страховая компания или РСА, произведет все надлежащие выплаты и в порядке регресса, потребует данную сумму с наследников виновника. В худшем случае, если доказать вашу невиновность не получится, вы останетесь ни с чем.

Чтобы этого не произошло, советуем вам не пренебрегать помощью автоюристов, так как именно они помогут вам получить все необходимые выплаты, а затраты на них, вы сможете компенсировать в судебном иске.

Автор: Анна Журковская, специально для сайта zakon-auto.ru

Дата добавления: 12 апреля 2017 г.

zakon-auto.ru

Порядок действий для получения выплаты по ОСАГО при ДТП

Если вы пострадали в аварии не по своей вине, то вы имеете полное право на страховую выплату.

Однако, для того чтобы получить выплату страховки по ОСАГО, при ДТП необходимо соблюдать определенную последовательность действий.

Какие страховые выплаты осуществляются по ОСАГО?

Закон об ОСАГО устанавливает максимальные суммы выплат в следующем размере:

- Возмещение вреда, который причинен жизни и здоровью каждого потерпевшего, – до 160 000 руб.

- Возмещение вреда, который причинен имуществу нескольких потерпевших, – до 160 000 руб. (сумма делится на число участников ДТП).

- Если вред причинен имуществу одного потерпевшего, то выплачивается сумма до 120 000 руб.

При определении суммы выплат ущерб рассчитывается по стоимости имущества на момент ДТП, в случае если имущество погибло, или по сумме, необходимой для приведения автомобиля в тот вид, в котором он был на момент ДТП, при его повреждении.

Здесь же учитываются расходы по эвакуации и хранению ТС.

Как вести себя при аварии?

Как правило, при аварии автолюбитель испытывает сложные эмоции, наслаивается стресс, общая неразбериха. Процесс оформления чрезвычайно запутанный.Все действия можно разделить на 4 этапа:

- оформление непосредственно на месте ДТП;

- первичная регистрация аварийной ситуации;

- разбор ситуации у дознавателя;

- отдел выплаты по ОСАГО.

После ДТП очень важно правильно повести себя на месте происшествия. От этого зависит получение выплаты по ОСАГО.

ПДД предписывают водителю в случае аварии немедленно остановиться, включить аварийку и поставить знак аварийной остановки на расстоянии 15 м в населенном пункте и 30 м – за городом.

Ни в коем случае нельзя изменять местонахождение любых предметов, которые имеют отношение к аварии. Пострадавшим нужно оказать первую помощь. После этого необходимо вызвать ГИБДД.

Во время ожидания экипажа нельзя отгонять автомобиль с проезжей части, чтобы не создавать затор. Таким образом уничтожаются все улики и вещественные доказательства.

Лучше воспользоваться временем ожидания для того, чтобы созвониться со страховой компанией по ОСАГО.

Компанию нужно поставить в известность о страховом случае как можно раньше. Чем раньше начнется выплатное дело, тем быстрее страховая компания произведет выплату по ОСАГО.

Вдобавок диспетчер сможет дать полезные советы и рекомендации, как вести себя в дальнейшем.

Время ожидания, которое может затянуться, особенно если ДТП произошло в час пик, лучше потратить по делу. Нужно взять телефоны и адреса у свидетелей происшествия, обменяться контактными данными со вторым водителем.

Необходимо принять во внимание, что вам понадобится запись с видеорегистратора. Если у вас нет видеорегистратора в машине, нужно спросить у ближайших автомобилистов, есть ли у кого-нибудь видеорегистратор, и договориться о снятии информации.

Сделать это нужно быстро, потому что редко кто-то из свидетелей аварии остается ждать вместе с потерпевшими инспекторов.

Заполнить вместе с товарищем по несчастью с двух сторон извещение о ДТП, которое прилагается к полису ОСАГО.

Автомобили нужно осмотреть очень внимательно на предмет повреждений. Все повреждения должны быть отражены в обязательном порядке в справке ГИБДД.

Приехавшие инспекторы ГИБДД осматривают место происшествия, опрашивают каждого участника по отдельности. На все вопросы нужно дать простые и лаконичные ответы по существу.

В большинстве случаев виновник аварии определяется сразу на месте происшествия.

Производятся замеры на месте происшествия для составления схемы аварии. Никаких справок и документов в этой фазе оформления не дают.

Все документы остаются на руках инспекторов, и для получения первичных справок и составления протокола нужно ехать в отделение ГИБДД, на территории которого произошло ДТП.

В ГИБДД и потерпевший, и виновник аварии заполняют документы по образцам, сдают, получают заверенные документы. Затем потерпевшему необходимо приехать в указанное время за документами о ДТП.

В течение этого времени ни в коем случае нельзя ремонтировать автомобиль.

Как проводится экспертиза?

Теперь можно выбрать независимую экспертизу. Независимой является любая экспертиза, но лучше обратиться к действительно постороннему страховщику, а не к тому, с кем заключен договор у СК.

Расходы на стороннюю экспертизу можно будет включить в сумму выплат по ОСАГО, приложив необходимые квитанции. Независимая экспертиза однозначно необходима, если на ваш взгляд сумма ущерба будет больше 120 000 руб.

Эксперт, с которым заключен договор у страховой, наверняка попробует занизить сумму ремонта.

Согласно отчету разницу между выплатой страховой и оценкой ущерба вы сможете получить с виновника ДТП.

Хотите более подробно узнать об автоэкспертизе для оценки ущерба?

А ЗДЕСЬ вы ознакомитесь со списком документов, необходимых для прохождения техосмотра.

Или почитайте в этой статье о диагностической карте авто: http://strahovkunado.ru/auto/a-info/diagnosticheskaya-karta.html

На этом этапе важно согласовать приезд независимой экспертизы и страховщика. Наиболее часто сначала договариваются о времени приезда страховщика, и уже затем на выбранное время приглашают экспертизу.

Можно отправить телеграмму-уведомление в СК за 3 дня до предполагаемого осмотра, если СК находится в этом же городе и за 6 дней, если СК иногородняя.

Для осмотра необходимо подготовить автомобиль. При этом нужно учитывать, что если на поврежденных деталях автомобиля есть ржавчина, то в сумму страховки не будет входить покраска авто.

Многие водители закрашивают маркером старые повреждения, чтобы они не были видны, или перед осмотром протирают поврежденные места мокрой тряпкой, что скрывает мелкие царапины.

Некоторые договариваются с оценщиком, чтобы фотография производилась с выгодного ракурса.

Если в течение получаса не подошел страховщик, то осмотр и экспертизу все равно можно считать состоявшимися.

Отчет оценщика, квитанции об оплате и заявление о приобщении квитанций к страховой выплате по ОСАГО нужно отнести в страховую, предварительно сделав копии документов на случай обращения в суд.

Если сумма ущерба превышает 120 тыс. рублей, которые положены по ОСАГО, нужно отправить письменное уведомление виновнику аварии с требованием возместить эту разницу. Если нарушитель молчит, можно смело подавать в суд.

Некоторые автовладельцы страхуются по ДСАГО, и в этом случае разницу компенсирует СК.

Хотите более подробно узнать о расширенном ОСАГО или ДСАГО?

А в ЭТОЙ статье вы можете почитать о правилах получения ОСАГО.

Заявить о страховом случае в СК нужно в определенные сроки, поэтому лучше произвести быстро независимую оценку, а затем обратиться в СК с полным пакетом документов, необходимых для выплаты по ОСАГО.

При варианте первоначального обращения в страховую, СК может настаивать на оценке своими оценщиками, которые могут минимизировать сумму ущерба.

Что делать, если выплата не покрывает затраты на ремонт?

Теперь в течение одного месяца СК должна составить акт о страховом случае, принять решение о выплате и осуществить её или направить решение об отказе.

Если СК не произвела выплаты по ОСАГО в месячный срок, можно смело обращаться в суд по месту нахождения ответчика.

Иногда вопрос решается после отнесения в СК досудебной претензии по выплате ОСАГО с перечнем нарушенных нормативных актов.

Если получен необоснованный отказ в выплате, серьезное занижение стоимости ремонта (в 2-3 раза), отсутствие выплаты больше месяца, единственный способ борьбы – это обращение в суд.

Судебный процесс может занять до 4 месяцев, но, в конце концов, вы все равно получите причитающиеся вам суммы.

В случае если страховщик обанкротился или у него отозвана лицензия, компенсация по поврежденному имуществу может быть получена от Российского союза автостраховщиков.

Часто возникает ситуация, что выплаты по ОСАГО не покрывают реальных затрат на восстановление автомобиля.

Дело в том, что ОСАГО рассчитывает процент износа автомобиля – это стопроцентная гарантия того, что денег на ремонт ТС не хватит. Вряд ли автовладелец будет использовать изношенные запчасти для ремонта.

Разницу между фактически понесенными тратами на восстановление автомобиля и выплатой по ОСАГО можно получить с виновника ДТП через суд.

Если экспертиза производилась экспертом от страховой компании, может возникнуть ситуация, что СК произведет маленькую выплату, ссылаясь на высокий процент износа автомобиля.

Тогда нужно получить в СК копию страхового акта, акт осмотра автомобиля и калькуляцию расчета расходов на ремонт. С этой калькуляцией стоит проконсультироваться у специалистов на предмет преднамеренного занижения стоимости ремонта.

Соблюдая такой порядок действий, можно смело надеяться на то, что вы сможете полностью компенсировать стоимость ремонта автомобиля.

Выпуск ТВ-программы «Юридический ликбез», посвященный выплатам по ОСАГО

strahovkunado.ru

Как получить страховку после ДТП по ОСАГО

Договором страхования предусмотрено, что если ДТП произошло не по вине застрахованного лица, оно имеет право на возмещение компенсации по полису ОСАГО при наступлении страхового случая. Насколько быстро выйдет получить положенные выплаты будет зависеть от правильности поведения при оформлении документов.

Выплаты, предусмотренные по договору ОСАГО

Застрахованное лицо имеет право на следующие выплаты:

Застрахованное лицо имеет право на следующие выплаты:

- Имущественные выплаты, полагающиеся каждому пострадавшему лицу.

- Проценты по выплатам, которые включает в себя Европротокол, действующий в Московской и Ленинградской областях. Данный вид страхования позволяет разрешить дорожный конфликт без привлечения сотрудников полиции. Единственным существенным минусом Европротокола, из-за которого им не пользуются многие автолюбители, является то, что страховые компании требуют предъявления доказательств в виде фотографий либо записи с видеорегистратора.

- Выплаты при нанесении ущерба здоровью, которые распространяются на каждое пострадавшее в ДТП лицо.

- Выплаты родным при наступлении смерти участника ДТП.

- Выплаты при утрате заработка.

Порядок действий для получения выплат

При наступлении ДТП пострадавшее лицо испытывает эмоциональный стресс, особенно если ему или его имуществу был нанесен серьезный вред. В таком состоянии гражданин чаще всего не может трезво оценивать ситуацию и просто не знает как ему поступить и с чего начать действовать, чтобы получить положенные выплаты.

Правильное поведение при аварии

От правильного поведения при ДТП зависит насколько быстро и качественно будут выплачены положенные компенсации.

Порядок действий является следующим:

- При наступлении ДТП, необходимо остановить транспортное средство, включить аварийный сигнал и поставить на дороге соответствующий знак.

- Нельзя менять местонахождение предметов, имеющих отношение к происшествию, либо расположение самого автомобиля.

- Если имеются пострадавшие, необходимо оказать им помощь и вызвать сотрудников ГИБДД.

- Пока ожидается приезд ГИБДД, следует позвонить в страховую компанию и поставить в известность о наступлении страхового случая.

- Необходимо взять контакты для связи у других участников ДТП.

- Если в машине нет видеорегистратора, то нужно попросить запись у окружающих автомобилистов, возможно, им удалось заснять ДТП.

- После приезда сотрудников ГИБДД следует внимательно осмотреть автомобиль на наличие повреждений и проследить, чтобы все они были занесены в справку о ДТП.

- На все вопросы инспекторов следует отвечать по существу. По требованию заполнять необходимые документы.

- Чтобы получить документы и первичные справки необходимо проехать в отделение ГИБДД, где сотрудники объяснят, как правильно заполнять бумаги и как скоро потерпевший сможет получить необходимые данные о ДТП.

Документы, необходимые для выплаты

В обычный перечень документов, необходимых для оформления выплаты, входят:

- Заявление.

Документ, удостоверяющий личность (паспорт, его копия).

Документ, удостоверяющий личность (паспорт, его копия).- Если интересы представляет доверенное лицо, то необходима правильно оформленная доверенность.

- Справка и извещение о ДТП.

- Подтверждение права на получение выплаты (договор, полис и пр.).

- Если выплаты будут производиться безналичным перечислением, предоставляются банковские реквизиты.

- Протокол.

- Документы на поврежденный автомобиль.

- Прочие документы, в зависимости от ситуации.

Срок подачи документов

Документы должны подаваться в страховую компанию не позднее 5 рабочих дней с момента ДТП. Данный срок действует в отношении как потерпевшего, так и виновного лица.

В какую страховую компанию обращаться?

Потерпевшее лицо имеет право выбора, в какую страховую компанию обращаться.

Существует два варианта:

- Обращение в страховую виновника ДТП.

- Обращение в страховую компанию, где застраховано потерпевшее лицо.

Для обращения в страховую компанию потерпевшего лица необходимы условия:

- В момент аварии столкнулись два транспортных средства, застрахованные по полису ОСАГО.

- Вред был нанесен только транспортному средству.

Если данные условия отсутствуют, необходимо обратиться в страховую компанию виновного лица в ДТП.

Особенности получения страховки

Получение страховых выплат имеет определенные особенности, которые не всегда учитываются застрахованными лицами. Происходит это из-за того, что граждане просто юридически не осведомлены в правильности порядка действий при ДТП, не учитывают особенности работы страховых компаний, которые, в свою очередь, пользуются этим, порой существенно занижая размер выплат, затягивая сроки или намеренно отказывая в положенных компенсациях. Поэтому при наступлении страхового случая, необходимо четко понимать, на что может рассчитывать застрахованное лицо и что делать, если его права нарушаются.

Лимиты выплат ОСАГО

В 2014 и 2015 гг. на законодательном уровне было принято решение об изменениях выплат по полисам ОСАГО:

- При нанесении имущественного вреда, размер выплат составляет до 400 тыс. руб.

- По Европротоколу выплаты составляют также до 400 руб. руб.

- Размер выплат родным при наступлении смерти участника в ДТП составляет до 475 тыс. руб.

Указанные суммы распространяются на полисы, оформленные после вступления в силу изменений в закон об ОСАГО, т.е. на оформленные после октября 2014 года и апреля 2015 года. Для полисов, выданных до указанных дат, действуют старые размеры выплат.

Срок возмещения ущерба

Изменения коснулись не только лимитов выплат, но и сроков для возмещения ущерба.

Изменения коснулись не только лимитов выплат, но и сроков для возмещения ущерба.

Срок возмещения ущерба составляет не более 20 дней. В данный срок не включаются праздничные дни. За указанное время страховая компания должна либо произвести выплаты, либо предоставить мотивированный отказ в письменном виде.

Что делать, если не устраивает размер выплаты?

Страховые споры в настоящее время не являются редкостью. Страховые компании нарушают права клиентов, которые, в свою очередь, отстаивают свои интересы. К одному из таких споров относится ситуация, когда страховщик занижает размеры положенных выплат при наступлении страхового случая.

Так как не все клиенты страховых компаний разбираются в юридических тонкостях, относящихся к порядку возмещения вреда при ДТП, защитить права становится проблематично. Поэтому необходимо четко представлять алгоритм действий, в случае если размер выплат не устраивает:

- Первое что необходимо сделать, это составить письменную претензию в адрес страховщика. В документе следует указать требования, которые должны быть выполнены, и доводы, на которых основывается претензия.

- Если страховая компания не реагирует на заявленные требования, можно обратиться сразу в несколько инстанций: ФАС, Российский союз автостраховщиков, Роспотребнадзор. Жалобы должны быть подкреплены нормами закона, которые нарушил страховщик и по возможности доказательствами.

- Пока жалобы находятся на рассмотрении, можно обратиться в суд. Для суда потребуется проведение дополнительной экспертизы автотранспортного средства, пострадавшего при ДТП. Если дело будет выиграно, все расходы будут возложены на ответчика, т.е. страховую компанию. В случае проигрыша, расходы возмещению не подлежат, если страховая компания понесла расходы в связи с судебным заседанием, их возложат на истца.

- Провести экспертизы лучше до судебного заседания, т.к. истец должен указать стоимость иска, которая будет складываться из суммы, указанной в отчете эксперта.

Можно смело рассчитывать на выплату ОСАГО, если вы повели себя правильно во время самого ДТП и соблюдали сроки и порядок подачи документов в страховую компанию.

advicelawyer.ru

Сроки осуществления страховых выплат по ОСАГО 2017 по закону

Просмотров : 761

Уважаемые посетители!Статьи размещенные на нашем сайте носят информационный характер о решении тех или иных юридических вопросов.Вместе с тем каждая ситуация индивидуальна.Для решения конкретной задачи вам необходимо заполнить форму на сайте, либо задать вопрос онлайн консультанту справа.

Уважаемые посетители!Статьи размещенные на нашем сайте носят информационный характер о решении тех или иных юридических вопросов.Вместе с тем каждая ситуация индивидуальна.Для решения конкретной задачи вам необходимо заполнить форму на сайте, либо задать вопрос онлайн консультанту справа.Ну а лучше, позвоните нам по телефонам! Это быстрее и бесплатно!

Многоканальный бесплатный номер горячая линия 8 (800) 775-93-16 (звонок бесплатный!)

8 (499) 403-32-39 Москва, Московская область

8 (812) 409-41-77 Санкт-Петербург, Ленинградская область

Когда случается ДТП, актуальным становится вопрос о получении выплат по ОСАГО. Данный вид страховки должен иметь каждый из водителей.

Дальнейшие выплаты зависят от типа аварии, числа пострадавших и характера причиненного ущерба. Однако, в любом случае существуют определенные правила выплаты по ОСАГО.

В этой статье:

Срок выплаты страхового возмещения по ОСАГО

На сегодняшний день законодательством установлен четкий срок выплаты по страховому случаю. Он составляет 20 рабочих дней с момента получения от потерпевшего полного пакета документов. За это время страховая компания должна либо выплатить полную сумму страхового возмещения, либо адресовать заявителю свой мотивированный отказ.

Если же по окончании истечения указанного времени страховая компания вообще не примет никаких мер, то на нее могут быть наложены санкции в виде пени. Их размер зависит от вида нарушения, допущенного страховой фирмой.

Так, если в установленный срок не была произведена выплата, то размер пени составит один процент от сумы задолженности за каждый день просрочки. Если же задержка происходит в предоставлении отказа о выплате возмещения, то размер пени уменьшается в 2 раза.

Как происходит выплата страхового возмещения по ОСАГО

Сегодня возможны два варианта компенсации причиненного ущерба в рамках ОСАГО. Первый из них заключается непосредственно в выплате денежных сумм. Их размер, прежде всего, зависит от типа нанесенного ущерба (имущественный или вред для здоровья).

Например, при причинении вреда здоровью максимальная сумма выплат по ОСАГО ограничивается пятистами тысячами рублей. Полностью на компенсацию можно рассчитывать в случае наступления смерти потерпевшего, а также при установлении ему 1 группы инвалидности. В остальных же случаях каждая травма оплачивается отдельно в том или ином проценте от максимальной суммы страхового возмещения.

Когда же пострадало имущество, страховое возмещение по ОСАГО может состоять в ремонте автомобиля. В этом случае страховой компанией выписывается соответствующий наряд, по которому водитель может отремонтировать свою машину на СТО.

Однако независимо от того, как происходит возмещение страховой компанией выплат по ОСАГО, к заявлению в страховую компанию прилагаются все доказательства наличия вреда имуществу и здоровью. В их число включаются результаты независимой экспертизы, медицинские справки и заключения и т.п.

Что делать, когда страховая не платит

Если сроки выплаты страховых компаний нарушаются, то существует следующий порядок действий.

Когда пострадавший вовремя не получил отказ, либо ему выплатили значительную сумму, то он должен направить в страховую компанию письменную претензию. Ее наличие сегодня является обязательным независимо от сути спора.

На рассмотрение претензии отводится 5 рабочих дней. Если же и она не будет удовлетворена, то следующим шагом будет подача иска к страховой компании. Он не требует уплаты госпошлины, поскольку напрямую связан с защитой прав потребителей услуг страхования.

При этом следует помнить, что с ответчика можно взыскать не только основную сумму компенсации, но и неустойку, а также штраф. Размер последнего составляет ровно половину от имеющейся суммы задолженности.

Обязательно поделитесь с друзьями!

Уважаемые пользователи сайта!В связи с большим потоком обращений из регионов, просьба дублировать ваши вопросы в комментариях ниже, в самом конце страницы. Вам обязательно ответят и дадут необходимые рекомендации. 28.06.2017Владимирsud-isk.ru