Возврат страховой премии при расторжении договора осаго

Как осуществить возврат ОСАГО при продаже автомобиля

Наличие страхового полиса ОСАГО является обязательным требованием для всех автовладельцев.

Использование транспортного средства без оформленной страховки запрещается – за это водителю полагается штраф.Однако в некоторых случаях уже оформленный полис становится страхователю ненужным, вследствие чего он может вернуть потраченные на него деньги обратно.

Что это за случаи и как выглядит процедура возврата средств – рассмотрение этих вопросов будет интересно для всех автовладельцев.

Досрочное расторжение договора ОСАГО и возврат денег за ненужный полис

Правила ОСАГО, по которым происходит процедура страхования автомобиля, допускают вероятность расторжения договора раньше установленного времени.

Клиент может сделать это в любой момент, даже не объясняя причин, которые его на это побудили.

Однако в этом случае все уплаченные им за страховку деньги не будут возвращены и останутся в страховой компании.

Для возврата части уплаченной за полис суммы, которая не была использована страхователем, нужно предоставить в компанию документы, подтверждающие причины для этого.

Основания для возврата должны быть весомыми – наиболее распространенные закреплены законодательно.

Нельзя будет вернуть деньги за страховку в случаях, если:

- Расторжение договора происходит по инициативе страховщика.Законным основанием для этого может быть выявление того факта, что клиент предоставил сотрудникам страховой компании неполные или недостоверные сведения о себе, в результате чего стоимость полиса была занижена.Это может быть неправдивая информация относительно водительского стажа, лошадиных сил автомобиля и других факторов, которые влияют на стоимость страховки.

- Страхователь хочет расторгнуть договор по причине длительного отъезда, во время которого он не будет использовать автомобиль.Обратиться с заявлением в страховую компанию при этом, конечно, можно, однако вряд ли ответ будет положительным.

Также нельзя вернуть деньги в некоторых случаях ликвидации компании – если она происходит по причине банкротства.

В этой ситуации юридическое лицо признается неплатежеспособным, поэтому денег на погашение всех обязательств у него может просто не хватить.

Возможно Вас заинтересует как рассчитать свой коэффициент бонус малус ((КБМ)

Или прочтите ТУТ про оформление ДТП без представителей ГИБДД

В каких случаях можно вернуть часть денег за ОСАГО?

При наличии уважительных причин страхователь может легко вернуть деньги за неиспользованную часть полиса.

Наиболее распространенными основаниями для возврата являются:

- Смена собственника ТС. Вернуть деньги за страховку можно в том случае, если автомобиль продается по договору купли-продажи. На ситуации, при которых происходит его передача по генеральной доверенности, эта возможность не распространяется.

Утрата или гибель автомобиля. Сюда относятся такие случаи, как угон или повреждение автомобиля, устранить которые нельзя. Если ТС сдается по программе утилизации или не подлежит восстановлению, деньги за его страховку можно вернуть.

Утрата или гибель автомобиля. Сюда относятся такие случаи, как угон или повреждение автомобиля, устранить которые нельзя. Если ТС сдается по программе утилизации или не подлежит восстановлению, деньги за его страховку можно вернуть.- Смерть собственника. В этом случае у автомобиля, так же как и при продаже, изменится владелец, поэтому ранее заключенный договор будет недействителен.

- Смерть страхователя. Поскольку он является одной из главных сторон сделки, такое событие приводит к недействительности договора – сотрудники страховой компании будут обязаны его расторгнуть.

- Ликвидация юридического лица (в тех случаях, когда застрахованный автомобиль находился в ее собственности). Так же, как и в предыдущем случае, при этом исчезает одна из сторон сделки, поэтому она становится недействительной.

- Лишение страховщика лицензии. Эта ситуация является спорной и не всегда приводит к выплате части стоимости страховки. Если у компании отзывают лицензию в связи с предстоящим банкротством, лучше поторопиться с заявлением о возврате денег. Если процедура банкротства начнется, их могут и не вернуть.

При продаже автомобиля необязательно расторгать договор и получать часть страховой премии назад.

В качестве альтернативного варианта можно продать ТС вместе со страховкой – включить полис в стоимость автомобиля.

В страховой компании в этом случае нужно будет лишь переоформить договор на нового владельца и, при необходимости, доплатить часть денег за полис (если, например, его водительский стаж меньше, чем у прежнего собственника).

Выбор способа возврата денег полностью лежит на страхователе.

Расчет суммы к возврату

Сумма, которую страхователь сможет получить обратно, зависит от двух факторов: величины страховки и количества месяцев, оставшихся до окончания ее использования.

Расчет суммы выглядит следующим образом:

В = (ПС – 23%) * (n/12), где:

- В – сумма к возврату,

- ПС – полная стоимость полиса,

- n – количество месяцев, которые остались до конца действия страховки.

Что касается величины в 23%, то она состоит из двух элементов:

- 3% от стоимости полиса отчисляются в РСА;

- 20% идет на оплату расходов по ведению дела (оформление документации, заработная плата сотрудникам и т. д.).

Эту часть денег часто отнимают у страхователя, однако не все с этим согласны.

Многие клиенты обращаются в суд и пытаются доказать, что взимание 23% является незаконным.

Большинство судебных решений по этому делу положительные, поскольку четких указаний в законодательстве относительно обязательности таких отчислений не прописано.

Кто может получить деньги при расторжении ОСАГО

Получатель неиспользованной стоимости страховки зависит от того, что выступает основанием расторжения договора.

Вернуть деньги могут следующим лицам:

Страхователю.

Страхователю.- Наследнику умершего страхователя.

- Законному представителю страхователя.

- Собственнику ТС.

- Наследнику умершего собственника.

- Законному представителю собственника.

В случаях обращения за деньгами законных представителей на них должна быть оформлена генеральная доверенность (от имени собственника или страхователя).

Обязательным условием такой доверенности является наличие в ней указания возможности проведения операций с денежными средствами.

Сроки возврата денег

В соответствии с правилами страхования ОСАГО, вернуть деньги за полис клиенту должны не позднее чем через 14 дней после подачи им заявления.

В некоторых случаях деньги отдают сразу после обращения – наличными в кассе.

В других компаниях их могут перевести на банковский счет в течение установленного времени.

Если компания нарушает сроки и не перечисляет деньги, даже после неоднократного обращения, страхователь может подать на нее в суд.

Из необходимых документов стоит подготовить копии полиса ОСАГО, квитанции об оплате и заявление на возврат денег.

Узнайте как оформить полис страхования гражданской ответственности

О страховании детей от несчастного случая читайте в ЭТОЙ статье.

Где скачать бланк европротокола при ДТП в 2015 :

http://strahovkunado.ru/auto/osago/evroprotokol-blank.html

Необходимые документы и порядок действий

Для возврата стоимости полиса страхователю необходимо прийти в страховую компанию с пакетом подтверждающих документов.

Их можно разделить на две группы.

Универсальные

Предоставляются в любом случае, вне зависимости от оснований возвращения.

К ним относятся:

- копия полиса страхования;

- копии страниц паспорта страхователя;

- квитанция об оплате полиса.

Специальные

Являются подтверждением весомости причины расторжения договора.

Это может быть:

договор купли-продажи;

договор купли-продажи;- генеральная доверенность;

- свидетельство о вступлении в наследство;

- свидетельство о смерти собственника или страхователя;

- справка о снятии машины с регистрационного учета;

- документы, подтверждающие ликвидацию юридического лица.

Требуются как копии, так и оригиналы этих документов.

При помощи сотрудника компании страхователь может написать заявление о расторжении договора (с указанием причины) и приложить к нему необходимые документы.

В течение установленного времени деньги должны быть возвращены.

Всегда ли стоит расторгать договор ОСАГО

Расторжение договора страхования и получение оставшейся суммы денег целесообразно не во всех случаях.

Для страхователей, которые в дальнейшем все равно будут оформлять новую страховку и пользоваться автомобилем, может быть более выгодным подождать до окончания срока действия договора.

Для страхователей, которые в дальнейшем все равно будут оформлять новую страховку и пользоваться автомобилем, может быть более выгодным подождать до окончания срока действия договора.

Особенно это касается случаев, когда действие полиса вот-вот должно закончиться.

Выгода заключается в том, что в качестве поощрения за безаварийную езду водителю начисляется КБМ (коэффициент бонус — малус), благодаря которому можно будет получить скидку на оформление следующего полиса.

Скидка будет увеличена только в том случае, если действие договора продлится год – при досрочном расторжении ставка КБМ никак не изменится.

Поэтому в этом случае стоит рассчитать, что выгоднее – забрать наличными часть уплаченной страховки или получить большую скидку на следующий полис.

В заключение стоит отметить, что:

- Право на досрочное расторжение договора ОСАГО имеют все водители, вне зависимости от оснований и причин для этого.

- Получить обратно часть уплаченной страховки можно только в законодательно установленных случаях: при смене собственника ТС, после его смерти или в результате гибели автомобиля.

- При досрочном расторжении право на снижение страхователю КБМ теряется – его величина остается прежней.

strahovkunado.ru

Расторжение полиса ОСАГО и возврат страховой премии » 711.ru

ОСАГО это обязательный вид страхования, который действует с 01 июля 2003 года.

Согласно Федеральному закону №40-ФЗ полис ОСАГО в соответствии с законом обязаны приобретать владельцы всех транспортных средств, используемых на территории РФ.

Но существуют ситуации, когда владелец автомобиля уже не нуждается в полисе ОСАГО и желает расторгнуть полис. И резонно рассчитывает получить назад часть денег, которые он оплатил страховой компании в качестве страховой премии.

В каких ситуациях в ответ на требование автовладельца вернуть часть премии по ОСАГО страховые компании выплатят ему деньги, а в каких могут отказать?

Давайте разберемся.

Досрочное расторжение договора ОСАГО

Действующий полис ОСАГО владелец транспортного средства имеет право расторгнуть досрочно, до завершения срока его действия.

Это право автовладельца никак не ограничено законодательством.

Однако если расторжение происходит просто по воле автовладельца, страховые компании имеют законное право не производить возврат неиспользованной части страховой премии.

К этому случаю следует добавить еще ряд ситуаций, когда возврат части платежа по ОСАГО не производится. К ним относятся:

- Договор ОСАГО расторгается по инициативе страховой компании на основании выявленной и подтвержденной информации о том, что клиент в момент оформления ОСАГО сообщил недостоверные сведения, влияющие на стоимость полиса.

К примеру, он немного «улучшил» стаж одного из водителей, добавив тому несколько лишних лет, или «ошибся» в мощности двигателя. И в результате страховщик неправильно оценил степень риска и рассчитал меньшую стоимость полиса ОСАГО.

- Отказ от полиса ОСАГО в связи с продолжительным периодом неиспользования автомобиля.

К примеру, автовладелец планирует полугодовую командировку на Север и не будет в этот период ездить на машине. Как правило, на заявление на возврат части страховой премии в подобной ситуации страхователь получает отказ.

- Еще одна ситуация связана со случаями ликвидации страховой компании. Здесь практика такова, что если компания подала на банкротство или у неё отозвана лицензия на право осуществлять обязательное страхование гражданской ответственности, то вероятность получить назад часть средств, уплаченных за полис ОСАГО, стремится к нулю.

Когда можно рассчитывать на возврат части премии по ОСАГО?

Выше мы перечислили ситуации, когда автовладелец, желающий расторгнуть полис ОСАГО с возвратом страховой премии, получает отказ.

Теперь рассмотрим ситуации, когда автовладелец имеет полное законное право на получение части неиспользованной премии.

- Утрата автомобиля. Если вероятность наступления страховых событий по полису ОСАГО отпала в связи с утратой или гибелью автомобиля (угон, конструктивная гибель, утилизация), владелец может претендовать на возврат части премии.

- Смена собственника. Если автомобиль продаётся новому собственнику по договору купли-продажи, полис ОСАГО можно расторгнуть с возвратом.

Кстати, при продаже автомобиля можно переоформить полис ОСАГО на нового собственника, включив стоимость полиса в общую цену сделки. Делается это через подачу заявления в страховую компанию с приложением договора купли-продажи.

- Смерть собственника. В данной ситуации допускается расторжение договора ОСАГО с возвратом.

- Смерть страхователя. Эта ситуация аналогична предыдущей, однако сопровождается большими временными задержками. Потому что подать заявление на расторжение смогут только законные наследники, которые вступают в право наследование только примерно через 6 месяцев после смерти.

- Ликвидация собственника-юридического лица. В том случае, если юридическое лицо, владеющее автомобилем, договор ОСАГО расторгается с расчетом и возвратом части премии.

Как страховая компания рассчитывает сумму возврата

Расчет суммы неиспользованной части страховой премии по ОСАГО, которая подлежит возврату, страховые компании производят на основании правил страхования по следующей формуле:

Сумма возврата = (Страховая премия – 23%) х N/12

Где,

N – это неиспользованный срок действия договора в месяца,

23% - сумма удержания страховщика.

Относительно удержания части премии в размере 23% от фактического платежа до сих пор нет чёткой правовой позиции.

Согласно рекомендациями Российского Союза Автостраховщиков, страховые компании удерживает эту долю с платежей страхователей. Логика при этом такая:

- 3% - это отчисления страховых компаний в различные фонды РСА,

- 20% - это расходы самих страховых компаний на заключение и сопровождение полисов ОСАГО.

Однако, существует большое количество судебных решений, в которых автовладельцы, несогласные с 23-процентным удержанием, успешно оспаривали действия страховщиков и взыскивали в свою пользу полную сумму неиспользованной премии.

Кто может получить возврат неиспользованной части премии при расторжении ОСАГО?

В зависимости от оснований, по которым расторгается полис ОСАГО, может меняться и конечный получатель сумму возврата.

Итак, получить неиспользованную часть премии может:

- Страхователь,

- Законные наследники страхователя (в случае его смерти),

- Собственник автомобиля,

- Законные наследники собственника ( в случае его смерти),

- Представители собственника автомобиля, чьи полномочия подтверждены в установленном законом порядке (чаще всего – это оформленная генеральная доверенность).

Срок выплаты суммы возврата по ОСАГО

Согласно пункту 34 действующих правил страхования ОСАГО, страховщик обязан произвести в течение 14 календарных дней с даты, следующей за датой получения страховщиком заявления на расторжение.

Формат возврата может быть разным, в зависимости от финансовой политики страховой компании.

Ряд компаний производит возврат части премии по ОСАГО наличными через кассу. Иногда даже сразу в день обращения.

Другие страховщики предпочитают безналичное перечисление на реквизиты, указанные в заявлении на расторжение. В этом случае следует подготовиться заранее и захватить с собой банковские реквизиты карты или расчетного счета перед визитом в офис страховщика.

Какие документы нужны для расторжения ОСАГО?

Для досрочного прекращения полиса ОСАГО и последующего возврата неиспользованной части премии страхователю нужно предъявить страховщику ряд документов.

В первую очередь это:

- полис ОСАГО или его копия,

- квитанция об оплате полиса ОСАГО,

- паспорт страхователя.

В дополнение к ним страховая компания может запросить и такие документы, как:

- договор купли-продажи автомобиля,

- генеральная доверенность,

- документ, подтверждающий права наследования,

- свидетельство о смерти страхователя или собственника,

- документы о ликвидации собственника-юридического лица.

Что происходит с КБМ при досрочном прекращении полиса ОСАГО?

В случае, если договор ОСАГО досрочно прекращается, то история безаварийности за неполный год не учитывается при расчете КБМ.

Что это означает для водителей?

Аккуратность вождения и отсутствие аварий за тот неполный период, в котором действовал расторгнутый полис, не дадут водителю дополнительную скидку за безаварийность.

Его коэффициент бонус-малус сохранится на уровне годичной давности.

Поэтому в ситуациях, когда возникает желание расторгнуть полис ОСАГО за месяц до окончания его действия, есть смысл не делать этого. В этом случае КБМ будет улучшен на очередные 5%, и стоимость полиса ОСАГО в будущем снизиться еще больше.

Ссылки по теме:

Расторжение полиса каско

Закон об ОСАГО, правила страхования и иные нормативные акты

* - заглавное фото izvestia.ru

711.ru

Возврат страховой премии при расторжении договора страхования: проводки, сроки

Страховая премия (СП) — это денежный взнос за услугу страхования, полагающийся компании-страховщику. Сделка закрепляется договором, и, как и любое соглашение, он может быть расторгнут досрочно. В статье расскажем про возврат страховой премии при расторжении договора страхования, дадим примеры проводок.

Введение в вопрос о возврате страховой премии

Если обязательства сторон по договору прекращены вследствие его аннулирования раньше срока, покупатель страховки вправе требовать от выгодоприобретателя провести пересмотр СП и перечислить ее часть обратно, опираясь при расчете на ее размер целиком и на срок действия соглашения за незавершенный период, начиная со дня прекращения и заканчивая днем окончания действия соглашения по полису.

Законодательные акты не представляют причин, по которым страховщик мог бы удерживать большую часть СП, чем сумму, пропорциональную прошедшему сроку действия договора.

Возможные сложности при возврате средств

Нередко страховые компании и банки (в случаях получения страховки при выдаче заемных средств) пытаются ввести клиентов в заблуждение с целью удержания части СП, полагающейся быть возвращенной при прекращении договорных отношений раньше положенного срока. Читайте также статью: → «Бухгалтерский учет страхования: проводки, документы, налоги».

Вообще, по закону, страховку приобретать обязательно лишь при оформлении собственности в залог кредитной организации. Или приобретение страховки включено в основной пакет банковского продукта. Банки же выдают добровольные услуги страхования за обязательные, или же предлагают лучшие условия займа средств при одновременном заключении договора со страховщиком.

Существует практика приписывания пунктов о выпуске карты, открытии расчетных счетов и их обслуживании банком с целью навязывания клиентам необязательных услуг. Нужно быть внимательными при подписании договоров, это поможет избежать некоторых сложностей.

Проблемы, которые могут возникнуть при попытке вернуть часть СП при прекращении действия договора со страховщиком:

- Страховая компания ссылается на абзац 2 п.3 ст. 958 ГК РФ, предполагающий, что страховщик не имеет более никаких обязательств перед клиентом, когда происходит односторонний отказ от его услуг покупателем полиса.

- Отсутствие в кредитном договоре (для страховок, выданных при займе средств в банке) пункта о заключении страхового соглашения на весь период действия кредитного договора. Это является проблемой, поскольку при наличии данной оговорки клиент утрачивает обязательства перед страховщиком сразу после полного погашения долга, включая досрочную его выплату. Читайте также статью: → «Учет расходов по займам и кредитам (ПБУ 15/2008)».

- Отсутствие в правилах страхования (в разделе о досрочном выходе из отношений) условий расчета оставшегося срока действия договора. По закону, это следующий день, наступивший после случая, явившегося причиной досрочного отказа от полиса. Данное условие может не указываться только при оформлении полиса ОСАГО, так как предполагается, что страховщик расторгает договор с даты, с которой стало невозможным происшествие страхового случая.

- В договоре на кредит прописано невозвращение СП при досрочном освобождении себя от обязательств.

В возврате денег могут отказать по бюрократическим причинам:

- нарушение сроков подачи требования,

- неправильное составление заявления,

- написание заявления не по форме страховщика,

- отсутствие документов, подтверждающих законность досрочного расторжения соглашения.

Способы получения обратно страховой премии

Досрочный выход из отношений со страховой компанией может произойти по объективным причинам, когда договор не в состоянии далее исполняться по причине отсутствия объекта страхования, и по субъективным причинам, если страхователь выразил желание прекратить работу со страховщиком.

Полный и частичный возврат страховых взносов:

- Полный возврат представляется возможным, если страхователь расплатился по кредиту с банком в срок 1-2 месяца.

- Частичный возврат денег вероятен, если после выдачи займа прошло полгода. Если размер страховой премии превышает сто тыс. рублей, есть смысл просить у страховщика выписку с разграничением по целевому распределению денежных средств

| Через банк (страховка при оформлении кредитного продукта) | Через страховую компанию |

| Вариант для приобретателей страховки в базовом пакете услуг банка. Заполнить форму на возврат денег можно в день получения справки об отсутствии долговых обязательств перед кредитором. | Требуемый пакет документов:

|

В случае отказа в выплате денежных средств, можно перенаправить письменный отказ в Роспотребнадзор или пойти в суд с исковым заявлением.

При решении суда в пользу истца, имеет смысл переложить судебные тяжбы на страховую фирму и потребовать компенсации морального вреда за незаконное использование незаконно присвоенной СП в коммерческих целях. Суд обычно встает на сторону потребителя услуги, исходя из неразумности выплат полной стоимости услуги страховщика при только частичном ее выполнении.

При признании за страховой компанией долга перед приобретателем полиса, равного стоимости СП после прекращения раньше оговоренного срока исполнений обязательств по соглашению, страховщик вернет неучтенную в расходах СП не полностью. Объясняется это тем, что определенную долю тарифа (а именно 23%) составляют его траты по договору ОСАГО. Министерство Финансов разрешает фирмам учитывать эту часть средств в статье расходов при оплате налогов на прибыль организаций.

Сроки получения назад страховой премии

- Обычно на изучение заявок на возврат СП у банка, в котором оформлялись займ и договор услуги страхования, уходит месяц-полтора, притом что обратиться с заявлением нужно в течение месяца, иначе может быть возвращена только часть средств, уплаченных в счет страховки.

- Оставляя заявление на возврат СП в самой страховой фирме, нужно быть готовым к 30-дневному ожиданию решения.

Бухгалтерские проводки при возврате страховой премии

Основные положения:

- Деньги, затраченные на страхование транспорта (ОСАГО, КАСКО) состоят в списке расходов по обыкновенным видам деятельности. Они прибавляются к себестоимости реализуемой продукции и влияют на счет 76-1 «Расчеты по имущественному и личному страхованию». Читайте также статью: → «Учет имущественного и личного страхования (счет 76)».

- На тот день, когда фирма отправляет деньги в качестве СП компании-страховщику, бухгалтер обязан зафиксировать выдачу аванса (это Дебет 76-1 Кредит 51 — выплачена СП).

- Расход средств на страхование не облагается НДС.

- Статья расходов на страх.полис начинает признаваться бухгалтерами с момента начала выплат СП, если вышло так, что в соглашении нет упоминания конкретной даты, начиная с которой договор признается действующим.

- Если договор рассчитан на время длиной больше 30 дней, ежемесячно бухгалтер осуществляет проводку: Дебет 20 (23/26/44..) Кредит 76-1 — отнесена на расходы стоимость СП за текущий месяц.

- Если соглашение рассчитано на срок длиной меньше месяца, СП должны быть приплюсованы бухгалтером к затратам того месяца, в котором договор признался действующим. Дебет и Кредит см. п. 5-а.

- Если услугами страховой компании организация начала пользоваться не с 1 числа месяца, сумма подлежит списанию пропорционально числу оставшихся до конца месяца дней.

- Возвращенные средства неизрасходованной СП следует отражать проводкой: Дебет 51 Кредит 76-1 — получена часть страх. премии с учетом фактической продолжительности действия договора.

Практический пример БУ и НУ при возврате страховой премии

Организация N на УСН «Доходы за вычетом расходов» приобрела в собственность легковое транспортное средство и потратилась на ОСАГО и КАСКО. Меньше, чем через год, оно было перепродано. При НУ цена ОСАГО была причислена к расходам, в бухучете — к расходам на продолжительность действия договора со страховщиком (1 год) на 97 счете, была списана на 20 счет. КАСКО в НУ не внесли, а в БУ повторили действия с ОСАГО.

Так, на начало следующего года образовался остаток на Дебете 97 счета, затраты на оформление полиса оказалась не списаны. Вскоре был куплен новый автомобиль, и страховщик перенес неизрасходованную сумму страхования на новые полисы.

Налоговый учет для данного случая. На ту дату, когда был проведен налоговый учет организации, бухгалтер должен был отразить 2 операции:

- Остаток средств, которые были перечислены страховщиком обратно на счет компании как лишняя уплата СП по досрочно расторгнутому с ним договору страхования, включаются в число доходов, подлежащих учету при выплате единого налога;

- Такое же количество средств учитывается в списке расходов на услуги страхования по второму договору.

Нормативные акты, касательные возврата страховой премии:

Пример расчета возвращенной страховой премии

Организация на УСН «Доходы за вычетом расходов» пользуется транспортным средством для потребностей фирмы и перечисляет деньги по договору ОСАГО, оплаченному за год (с 1.02.15 по 31.01.16). Годовая страх. премия равняется 4 тыс.руб. и уплачивается компанией единовременно 1.02.15. Рассчитывая ЕН за первый квартал 2015 года бухгалтер прибавляет в расходы эти 4 тыс.руб. А 2.03.2015 авто перепродали, и прекратили договорные отношения.

Тогда, 10.03.15 страховщик вернет на счет N СП в размере 3682 рублей, ориентируясь на фактический срок действия соглашения. При начислении ЕН за первый квартал 2015 года бухгалтер компании приплюсует к доходам возвращенные деньги (3682 рубля).

Типовые ошибки при попытке возврата

Ошибка №1. При написании заявления на возврат СП указывается, что страхователь хочет досрочно расторгнуть договор со страховой компанией.

Такой случай подпадет под п.3 абз.2 ст. 958 ГК РФ (одностороннее расторжение соглашения, отказ от страховки), которым предусмотрен отказ в частичной выплате СП. Если брать в пример страхование при выдаче кредита банком, то СП не вернется к заемщику в случае, когда он отказывается от страховки, не успев погасить кредит.

Ошибка №2. Признание расходами суммы СП, которая осталась в списке расходов будущих периодов после продажи компанией транспортного средства, на который оформлялась страховка.

Эта сумма денег должна отражаться в дебиторской задолженности страховщика, после чего должны проводиться меры по взысканию долга. Если деньги не будут возвращены по причине исковой давности или прощения долга, средства вносятся в список внереализованных расходов как невозможные для взыскания долги.

Часто задаваемые вопросы

Вопрос №1. Фирма, оплачивающая налог по «упрощенке» «Доходы за вычетом расходов» учла возвращенную часть СП при выплате налогов в периоде, когда она была перечислена на счет. Что делать, если в счет ее уплаты был выдан вексель?

Такой доход нужно учесть в момент оплаты векселя или его передачи по индоссаменту другому лицу.

Вопрос №2. Каким числом указывать выплату страховой премии после досрочного прекращения сотрудничества со страховщиком, если с ним был заключен договор о выполнении встречных обязательств зачетом?

Датой дохода признается день заверения акта взаимозачета.

Вопрос №3. Может ли страховая компания вернуть часть СП через электронный кошелек?

Да. В таком случае, оператор системы расчетов уменьшит остаток электронных денег у отправителя и увеличит их сумму у получателя одновременно.

Оцените качество статьи. Мы хотим стать лучше для вас:

online-buhuchet.ru

Возврат денег по полису ОСАГО: нюансы расторжения договора

Внимание!

Автолюбители ликуют! На рынке появились лучшие видеорегистраторы с реальным FullHD по смешной цене. Докажет Вашу невиновность в спорной ситуации на дороге. Фиксирует абсолютно все. Суперскидка...

Полис страхования входит в перечень обязательных документов, которые должен иметь каждый водитель. Он позволяет водителю транспортного средства получить финансовую поддержку при нанесении материального ущерба другому водителю.

При длительном периоде страхования этот документ обходится в крупную сумму денег. Поэтому множество водителей хотят вернуть денежные средства за неиспользованный полис страхования гражданской ответственности. Итак, как производится возврат денег за полис ОСАГО и кому он положен?

Как вернуть деньги за неиспользованный полис ОСАГО?

Договор страхования действует до тех пор, пока в пользу страховой компании осуществлены платежи. Он подразумевает материальную компенсацию по всем случаям, возникшим в период действия договора страхования.

Возврат средств из-за неиспользованного ОСАГО производится в таких случаях:

Актуальным является возврат страховых выплат в случае ликвидации компании страхового агента. Такая ситуация не имеет распространения.

Для компенсации страховых выплат подается заявление на возврат ОСАГО при продаже автомобиля или расторжении страхового договора. Случаи, которые подразумевают, возврат денег по страховым выплатам должны быть прописаны в страховом контракте.

Расчет суммы к возврату

В основу расчета компенсации за неиспользованную страховку берется период, когда она не используется. Её определение зависит от причины. Если страховой договор расторгнут на инициативе страховщика, то началом периода для расчета возмещения будет момент подачи им заявления в страховую компанию.

В этом случае продажа транспортного средства не является основанием для прекращения предоставления услуг страхования. Когда производится возврат денег по ОСАГО при продаже автомобиля дата продажи авто не несет никакого влияния на размер компенсации.

Документы для расторжения договора со страховой компанией

При продаже транспортного средства заявление на возмещение страховых затрат необходимо подавать как можно скорее.

Для оформления возврата денег по полису ОСАГО нужно собрать такой пакет документации:

- договор обязательного страхования автогражданской ответственности;

- копия паспорта;

- документ, удостоверяющий причину возврата средств;

- реквизиты банковского счета, для перевода компенсации.

Некоторые обстоятельства способны повлиять на пакет документов, поэтому лучше уточнить в страховой организации перечень необходимых документов.

Если причина возврата выплат в заявлении не предусмотрена договором, страховая компания вправе отказать страховщику.

Сроки обращения и возмещения средств

Чем раньше страхователь обратиться в страховую компанию, тем большую сумму возмещения своих страховых выплат он получит.

Дата подачи заявления не имеет значения в двух случаях:

- если погиб собственник транспортного средства и заявление подается его наследниками, в таком случае датой прекращения договора будет дата смерти страховщика;

- если транспортное средство не подлежит ремонту в результате аварии. Датой расторжения договора будет дата повреждения автомобиля.

Возврат денег за ОСАГО при продаже автомобиля

Когда автомобиль выставлен на продажу полис ОСАГО становится без надобности. Поэтому советуем произвести возврат денег за ОСАГО при продаже автомобиля. Месяцы, когда страховка не используется по назначению, подлежат компенсации.

Когда автомобиль выставлен на продажу полис ОСАГО становится без надобности. Поэтому советуем произвести возврат денег за ОСАГО при продаже автомобиля. Месяцы, когда страховка не используется по назначению, подлежат компенсации.

Полис страхования гражданской ответственности не подлежит передаче новому владельцу автомобиля. Новый водитель транспортного средства, помимо перерегистрации авто, обязан сам оформить полис ОСАГО. Это обусловлено тем, что в документе должен быть указан актуальный собственник транспортного средства.

Законодательством, а именно законом об обязательном страховании автогражданской ответственности № 40-ф3, предусмотрено возмещение владельцу неиспользованных месяцев по договору страхования. Соответственно страховой компанией обязательном порядке должен быть произведен возврат денег за неиспользованную страховку.

При досрочном расторжении договора ОСАГО возврат страховой премии обязателен, в этом случае страховая компания возмещает застрахованному субъекту часть страховых выплат, которые приходятся на период после расторжения.

Под определение досрочного погашения подходит вариант смены владельца транспортного средства. Поэтому бывший владелец вправе рассчитывать на законную компенсацию.

Важно, как можно скорее обратиться по поводу компенсации страховому агенту, так как срок обращения напрямую влияет на сумму возвращенных денежных средств. С собой важно иметь такие документы: полис страхования, документ подтверждающий личность, справка с дорожной службы о снятии с учета, заявление на возврат денежных средств согласно образца.

Расчет возврата ОСАГО при продаже автомобиля и величина компенсации будет пропорциональна страховым выплатам за оставшийся период за исключением 23%, которые вычитаются в фонд формирования страховых резервов. Процесс возврата страховых выплат занимает несколько недель.

Возврат навязанного страхования жизни к полису ОСАГО

Нередко при заключении страхового договора страховщику навязывается дополнительные услуги. С полисом ОСАГО, как правило, предлагают заключить дополнительный договор страхования жизни и здоровья собственника транспортного средства, членов его семьи, имущества страхователя.

Навязывание дополнительной услуги происходит с такими целями:

- минимизация собственных рисков страховой компании, то есть перекладывание некоторых обязательств по договору на плечи страховщика;

- получение дополнительной прибыли от страховых выплат по второму договору страхования.

Как правило, навязывание дополнительной услуги может происходить как в устной форме при диалоге агента и страхователя, или же дополнительная услуга может быть включена в основной договор страхования гражданской ответственности.

Следует помнить, что согласно букве закона, страховой агент не вправе отказать страхователю в заключение договора ОСАГО при отсутствии сопутствующих договоров. То есть навязывание дополнительных услуг является не легальным.

Узнайте подробнее о том, что такое КБМ в ОСАГО, как его рассчитать и как получить скидку по страховому полису.

Читайте о том, как составляется договор купли-продажи автомобиля, основные правила составления и образец здесь.

Какие документы нужны для продажи автомобиля? Есть ответ! Здесь — http://avto-femida.ru/driver/registr/dokumentyi-dlya-prodazhi-avtomobilya.html

Компенсация страховой премии по договору ОСАГО инвалидам

Компенсация за ОСАГО инвалидам осуществляется, если автомобиль используется лицом, которое имеет на него права, а также водителем, указанным в договоре страхования.Возмещение осуществляется за счет финансов бюджетных субвенций направленных на реализацию выплат лицам, у которых установлена инвалидность, получившим автомобиль с помощью органов социальной защиты.

Компенсация за ОСАГО детям инвалидам осуществляется в сумме 50% от суммы страховой премии, согласно страховому контракту. Возврат производиться путем почтового перевода или же банковского перевода на личную карту инвалида.

Понравилась статья? Подписывайтесь на обновления по RSS, или следите за обновлениями ВКонтакте, Одноклассниках, Твиттере или Google Plus. Получайте обновления прямо на электронную почту: Расскажите друзьям! Поделитесь статьей своим френдам в любимой социальной сети с помощью кнопок на панели.avto-femida.ru

Возврат части страховой премии за досрочное расторжение договора ОСАГО при продаже транспортного средства

Я купил машину и застраховал ее по ОСАГО. Через полгода я продал данный автомобиль. Могу ли я как-то вернуть деньги, которые уплатил за страховку?

- Вопрос: №1390 от: 2015-01-02.

Позвоните сейчас и получитепредварительную консультацию:

8-912-343-72-228 (3532) 29-61-71

Здравствуйте, по существу Вашего вопроса сообщаем следующее:

В данной ситуации необходимо различать порядок возвращения уплаченных средств по договору ОСАГО:

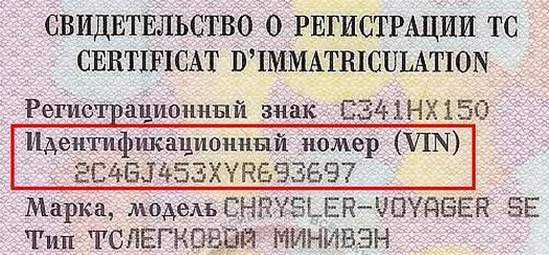

1. Согласно ст. 1 Федерального закона от 25 апреля 2002 года № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее – ФЗ «Об ОСАГО»):

- под страхователем понимается лицо, заключившее со страховщиком договор обязательного страхования;

- страховщиком является страховая организация, которая вправе осуществлять обязательное страхование гражданской ответственности владельцев транспортных средств в соответствии с разрешением (лицензией), выданным в установленном законодательством Российской Федерации порядке;

- под транспортным средством понимается устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем;

- договор обязательного страхования гражданской ответственности владельцев транспортных средств (далее - договор обязательного страхования) – это договор страхования, по которому страховщик обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить потерпевшим причиненный вследствие этого события вред их жизни, здоровью или имуществу (осуществить страховую выплату) в пределах определенной договором суммы (страховой суммы).

В соответствии с ч. 1 ст. 10 ФЗ «Об ОСАГО» срок действия договора обязательного страхования составляет один год, за исключением случаев, для которых настоящей статьей предусмотрены иные сроки действия такого договора.

В силу ч. 4 ст. 10 ФЗ «Об ОСАГО» при досрочном прекращении договора обязательного страхования в случаях, предусмотренных правилами обязательного страхования, страховщик возвращает страхователю часть страховой премии в размере доли страховой премии, предназначенной для осуществления страховых выплат и приходящейся на неистекший срок действия договора обязательного страхования или неистекший срок сезонного использования транспортного средства.

Таким образом, срок действия договора ОСАГО составляет один год, но в случае досрочного расторжения возможно вернуть часть страховой премии в размере неистекшего срока действия договора, если такая возможность предусмотрено правилами ОСАГО.

В соответствии с п. 1.14 Положения о правилах обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденного Банком России от 19 сентября 2014 года № 431-П (далее – Положение о правилах ОСАГО»), страхователь вправе досрочно прекратить действие договора обязательного страхования в следующих случае замены собственника транспортного средства.

Итак, замена собственника транспортного средства, например, его продажа, является основанием для досрочного расторжения договора ОСАГО.

Пункт 1.16 Положения о правилах ОСАГО закрепляет случаи, в которых часть страховой премии по договору обязательного страхования страхователю не возвращается:

- при ликвидации юридического лица – страхователя;

- при выявлении ложных или неполных сведений, представленных страхователем при заключении договора обязательного страхования, имеющих существенное значение для определения степени страхового риска;

- в иных случаях, предусмотренных федеральными законами.

В остальных случаях страховщик возвращает страхователю часть страховой премии в размере ее доли, предназначенной для осуществления страховых выплат и приходящейся на неистекший срок действия договора обязательного страхования или неистекший срок сезонного использования транспортного средства (период использования транспортного средства).

Таким образом, смена собственника транспортного средства является тем случаем, при котором страховщик выплачивает страхователю определенную часть страховой премии.

В силу п. 1.16 Положения о правилах ОСАГО в случаях досрочного прекращения действия договора обязательного страхования, ввиду замены собственника транспортного средства, датой досрочного прекращения действия договора обязательного страхования считается дата получения страховщиком письменного заявления страхователя о досрочном прекращении действия договора обязательного страхования и документального подтверждения факта, послужившего основанием для досрочного прекращения договора.

Итак, датой прекращения действия договора ОСАГО является дата получения страховщиком заявления о досрочном прекращении договора ОСАГО, а также документального подтверждения факта, являющегося основанием досрочного прекращения договора (договор купли – продажи транспортного средства, паспорт проданного транспортного средства и т.д.).

Часть страховой премии возвращается страхователю (его законным представителям, наследникам) в течение 14 календарных дней с даты получения страховщиком заявления о досрочном прекращении договора с документальным подтверждением факта замены собственника.

advokativlev.ru

возврат страховой премии, документы, заявление

Страхуя свою субъективную ответственность перед прочими участниками движения по дорогам общего пользования, собственник средства передвижения добросовестно планирует исполнять свои обязательства в течение всего покрываемого периода. В реальной действительности не исключены обстоятельства, когда страхователь решит сменить провайдера услуг в силу личной неприязни или из-за разногласий в части выполнения обязательств.

Принимая решение о расторжении договора ОСАГО, следует знать в какой ситуации это допустимо и, что требуется выполнить для достижения успеха. Поэтому в данной статье мы и расскажем о том, можно ли и когда, в каких случаях досрочно расторгнуть договор ОСАГО, что нужно для этого и какая сумма возвращается при расторжении.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

Или позвоните нам по номеру:

8 804 333 71 85 (Звонок Бесплатный)Это быстро и бесплатно!

Условия и основания

Давайте для начала поговорим про правила и основания для расторжения договора ОСАГО по инициативе страхователя или страховщика. Правомерность застрахованной стороны или её официального представителя в части расторжения договора определяется п.33 и п.33.1 официально утверждённых правил ОСАГО, которые допускают разрыв взаимоотношений сторон при ограниченных сценарных условиях, в том числе:

- Когда машина пострадала в дорожном инциденте настолько, что вернуть ей первоначальный вид и полную работоспособность не представляется возможным. Причем средство передвижения должно утратить свою целостность не только фактически, но и формально, что подтверждается соответствующим актом её утилизации аккредитованной организацией.

- При условии смерти страхователя по любым причинам, в том числе вследствие аварии по собственной вине или по естественным причинам, не связанным с использованием объекта покрытия.

- Расторжение договора ОСАГО при продаже автомобиля. А именно если меняется правообладатель, то есть лицо владеющее средством передвижения и использующее его для любых целей, исключая продажу по генеральной доверенности.

- Когда провайдер страховых услуг прекращает своё существование в силу наступления неплатежеспособности, но имеет остаток средств, который может быть потрачен на возмещение стоимости полисов.

Любые другие обстоятельства, вынудившие страхователя обратиться к контрагенту с заявлением о расторжении договора ОСАГО, не являются достаточным основанием для прекращения действия взаимных обязательств сторон. Даже обращение в орган правосудия любой инстанции не в состоянии изменить предписанный порядок, несмотря на допустимость расторжения договора при других объективных обстоятельствах.

О необходимых документах, требуемых чтобы расторгнуть договор ОСАГО при продаже автомобиля или в иных случаях, поговорим ниже.

Известный адвокат в следующем видео рассказывает о том, в каких случаях и как может быть расторгнут договор страхования ОСАГО:

Какие документы нужны для расторжения договора страхования ОСАГО

Общий перечень правоустанавливающей документации, необходимой для обоснованного предъявления требований по разрыву действующего договора ОСАГО, включает в себя:

- оригинальный бланк полиса страхования с чеком, подтверждающим возмещение полного размера страховой премии;

- паспорт/ксерокопию удостоверения личности субъекта, претендующего на компенсацию вследствие расторжения взаимоотношения сторон (в том числе наследника или персоны, действующей по доверенности).

Прочие документы, запрашиваемые провайдером услуг, зависят от обстоятельств, при которых наступили события, позволяющие расторгнуть договор, в частности:

- При смерти застрахованного лица, потребуется не только подтвердить этот факт, предоставив свидетельство из ЗАГСА, но и обосновать правомерность собственных претензий, в виде завещания или решения органа правосудия о разделе наследуемого имущества.

- Заявление о том, что средство передвижения полностью утратило свои ходовые и эксплуатационные качества, будет голословным, если не предоставить акт, подтверждающий его уничтожение, выданный организацией правомочной выполнять подобные действия и оформлять соответствующую документацию.

- Передача прав собственности от одного владельца другому требует документального подтверждения, путем предоставления договора купли-продажи или справки счета от аккредитованного провайдера услуг.

Имея при себе все перечисленные документальные свидетельства правомерности собственных претензий на возврат страховой премии, остается лишь обратиться к страховщику и написать заявление установленного образца.

Как составить заявление

Стандартный бланк заявления, адресованного страховщику, содержит в себя следующую значимую информацию:

- идентификацию агента и его принадлежности к определенному агентству;

- личные данные страхователя, включая стандартную информацию из паспорта гражданина;

- данные о застрахованном объекте;

- реквизиты действующего полиса на имя заявителя и в отношении покрываемого объекта;

- данные банковского счета, на который надлежит перевести причитающуюся сумму.

В заявлении надлежит однозначно сформулировать намерение прекратить договорные отношения и указать одну из веских причин, исчерпывающий перечень которых был рассмотрен выше. Предоставив необходимую информацию, заявитель должен проставить дату обращения и собственноручно расписаться, подтвердив при этом полноту и правдивость указанной информации.

Заполненное заявление передается со всеми документами, согласно обстоятельствам происшедшего события, и визируется агентом провайдера, указывающим дату принятия, сумму к выплате и собственные ФИО.

Заявление о досрочном прекращении договора страхования ОСАГО вы можете скачать здесь или посмотреть ниже.

Заявление на расторжение договора ОСАГО (образец)

Заявление о досрочном прекращении договора ОСАГО — 1 Заявление о досрочном прекращении договора ОСАГО — 2Процедура (ее порядок) расторжения договора ОСАГО, если предоставлены все потребные документы, не представляется затруднительным и выполняется в течение менее чем четырнадцати дней, включая выходные и праздники.

О том, как расторгнуть договор ОСАГО и вернуть деньги, расскажет следующий раздел.

Возврат страховой премии

Особенности и расчет

По истечении указанного срока, 77% от суммы страховой премии отнесенной к 12 месяцам и увеличенной на, оставшееся до окончания срока действия договора, число месяцев, перечисляется на счет с реквизитами, указанными в заявлении. Наличный расчет, правилами страховых взаиморасчетов не предусмотрен. 23% от первоначальной суммы, идут на компенсацию следующих издержек провайдера страховых услуг:

- 20% — списываются на издержки страховщика, включая зарплату, документооборот и прочие расходы;

- 3% — отчисляются в ассоциацию страховщиков, за счет чего формируется фонд для возмещения ущерба тем владельцам транспортных средств, которые пострадали от незастрахованных участников движения.

Зачисление средств на расчетный счет производится в порядке регистрации обращений граждан и не требует непосредственного сопровождения.

О том, как действовать, если страховая отказывается делать возврат денег при расторжении договора ОСАГО, читайте ниже.

Что делать при отказе страховой

Итак, возврат страховой премии при расторжении договора ОСАГО не был произведен. Что дальше?

При затягивании провайдером выплаты без каких-либо объективных оснований и уведомления заявителя, следует обращаться в страховую ассоциацию (РСА), которая в силах исключить нарушителя из своих рядов, лишив источника дохода. Зная об этом, любой провайдер оперативно реагирует на предписания ассоциации и удовлетворяет требования заявителей быстрее, чем при обращении с исковым заявлением в органы правосудия.

Судебная тяжба является крайним вариантом истребования средств со страховщика и реализуется в порядке гражданского искового процесса, который может растянуться от месяца до полугода. При неудовлетворении требований о возмещении со стороны провайдера-банкрота, обращение в суд является единственным способом компенсации затрат, при наличии у должника средств для удовлетворения требований кредиторов.

И да, не забывайте, что езда без полиса ОСАГО карается штрафом!

В следующем видео будут даны полезные советы в отношении расторжения договора ОСАГО:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:8 804 333 71 85 (Звонок Бесплатный)Это быстро и бесплатно!

uriston.com

Возвращение страховки после продажи авто

Возврат денег за неиспользованные месяцы ОСАГО при продаже автомобиля

Здесь необходимо сказать сразу, что следующий водитель не сможет воспользоваться полисом ОСАГО от предыдущего владельца. В полисе должен быть прописан новый собственник, а не прежний, значит такой полис новому владельцу ни к чему.

Тем не менее, если полис ОСАГО еще не просрочен, то есть осталось несколько действующих месяцев, то согласно закону об ОСАГО N 40-ФЗ статья 10 и пункта 4. у водителя есть возможность расторгнуть договор и получить компенсацию за неистекший срок действия договора из доли предназначенной для страховых выплат:

При досрочном прекращении договора обязательного страхования в случаях, предусмотренных правилами обязательного страхования, страховщик возвращает страхователю часть страховой премии в размере доли страховой премии, предназначенной для осуществления страховых выплат и приходящейся на неистекший срок действия договора обязательного страхования или неистекший срок сезонного использования транспортного средства.

Возврат страховки ОСАГО

Однако, следует заметить, в правилах страхования ОСАГО (п. 34) не предусмотрено удержание 23%. Так же этого нет в Гражданском Кодексе. Таким образом, с точки зрения законодательства, страховщики не могут удерживать 23% от премии при расторжении договора. Хотя суммы комиссии не велики, зачастую можно подать в суд на возврат комиссии страховщика и выиграть деньги.

Вернуть деньги за не истекший срок действия (период использования) автостраховки или, расторгнуть договор ОСАГО по собственной инициативе.

Возврат страховой премии по осаго при продаже автомобиля

Страхования компания должна вернуть денежные средства, за неиспользованный период страхования, в течение 14 дней. Некоторые компании производят выплату наличными, в день обращения.

Наверное, вы заранее желаете узнать размер выплаты, ведь обидно будет потратить драгоценное время и получить копейки. Для того чтобы самостоятельно рассчитать возврат премии необходимо воспользоваться формулой:

Возвращение страховки после продажи авто

Договор будет расторгнут по соглашению сторон, а клиенту выплатят часть страховой премии, пропорционально не истекшему сроку договора страхования, и удержат расходы на ведение дела – до 49% (в разных компаниях – разные правила и условия страхования). Также на конечную сумму, подлежащую выплате, будет влиять такой факт, как наличие убытков в течение страхового периода. И если за это время были выплаты, то эти деньги также будут удержаны из конечной суммы.

Если говорить об ОСАГО, то смена собственника автомобиля – одна из причин для досрочного расторжения договора ОСАГО.

Досрочное расторжение договора ОСАГО: основные правила

При этом расчёт оставшегося срока действия полиса производится на основании даты наступления события, послужившего причиной досрочного прекращения контракта, а именно со следующего дня (применимо для пункта 2, 3, 4,5).

Итак, возврат осаго никак не запрещён, и на него может рассчитывать широкий круг лиц. Всем нам знакомо одно распространённое явление – ликвидация юридического лица (страхователя).

Как вернуть деньги за автомобильную страховку после продаже машины, и какую сумму вы получите?

Но сколько же денег вам заплатит страховая? Это уже будет зависеть от такого, к какому именно типу принадлежит ваш полис — для КАСКО и ОСАГО предусмотрены совершенно разные выплаты.

Если речь идёт о страховании ОСАГО. то процедура будет предельно простой, поскольку эта область регулируется государственными нормативами, переступить через которые страховщики не в силах. Вам достаточно прийти в офис компании, оформившей полис, и попросить бланк соответствующего заявления.

Как вернуть деньги за страховку, если она больше не нужна?

Деньги в таком случае вернуть достаточно сложно, порой уже невозможно. С другой стороны, если желание вернуть деньги объясняется лишь фактом отзыва лицензии, то сильно расстраиваться не стоит – ездить с такой страховкой можно и, что самое главное, в случае ДТП по Вашей вине, выплаты будет производить РСА (Российский Союз Автостраховщиков). Главное, чтобы лицензия у Страховщика была отозвана после того, как Вы заключили договор.

Что делать с полисом ОСАГО при продаже автомобиля? Может ли новый собственник ездить со старой страховкой? Нет, не может.

ОСАГО: возврат после продажи машины

Я транспортом не владею, не пользуюсь. На каком основании они снимают ежедневно часть страховой премии? О каких рисках страховщика тут может идти речь?

2. Новый собственник в течение 5-ти дней с момента возникновения права обязан застраховать свою ответственность. Договор купли-продажи машины «на номерах» т.е. покупатель мной уполномочен на снятие ее с учета и постановку на свое имя. Он уклоняется от постановки, но эксплуатировать машину он не может без опять же страховки т.к.

black-lev.ru