Что делать, если нечем платить кредит? Способы решения проблемы. Не могу выплатить кредит что делать

Куда обращаться, когда не можешь платить кредит?

С невыплатой займа сталкиваются все большее число россиян. По официальным источникам количество должников перевалило за 6 миллионов человек.

Важно понимать, что паниковать в таких ситуациях не стоит, так как есть решение проблемы просроченного кредита. Рассмотрим несколько советов выхода из столь непростой финансовой ситуации.

Что делать

- Обратиться в банк

Если становится понятно, что в будущем платить будет нечем, необходимо немедленно рассказать кредитору о надвигающейся проблеме. В любом банке предложат следующие пути решения:

- реструктуризировать долг

Просроченная задолженность и проценты суммируются вместе с суммой кредита, а после платежи разбиваются на весь срок займа. Возможно, предложат увеличить срок обслуживания ссуды, что позволит уменьшить платеж.

На историю погашений такой шаг не отразится, хотя запись в деле БКИ появится обязательно.

- подписать соглашение о кредитных каникулах

Это позволит отсрочить платеж, уменьшить сумму, возможно, придется вносить только проценты. Важно знать, что размер задолженности при этом уменьшаться не будет. Как правило, такие соглашения заключаются на срок до года.

С заёмщиком, созаемщиком, финансовым поручителем обязательно подписываются дополнительные договоры к основной сделке. Плательщик должен предоставить бумаги, подтверждающие уважительную причину для изменения условий займа. Это может быть:

- копия трудовой книжки с записью об увольнении,

- медицинские справки,

- справка о доходах, где будет показано снижение заработной платы и так далее.

- Перейти к другому кредитору

Если не знаете, куда обращаться, когда не можешь платить кредит, или банк дал отказ в реструктуризации, можно попробовать рефинансировать долг. Это процедура перекредитования, когда новый банк выдает деньги за закрытие задолженности на более выгодных условиях.

Такой способ приемлем, если ставка и переплата будут существенно ниже текущих банковских обязательств. Некоторые банкиры предлагают соединить все кредиты в одном учреждении.

- Обратиться к страховщикам

Иногда навязанные и подписанные ранее соглашения от страховой компании могут спасти ситуацию. Следует заглянуть в договор, выяснить при каких случаях организация станет выплачивать деньги.

Не редко оказывается, что потеря работы и доходов – это повод закрыть задолженность. Для инициирования расчетов с заёмщиком компании необходимо предоставить подтверждающие бумаги, как и в случае с банкирами.

- Дождаться суда

Когда финансовая ситуация кажется неразрешимой, можно дождаться судебного решения. Отказ в согласовании реструктуризации играет в пользу клиента, так как все официальные письма можно показать судье.

Важно до начала процесса вносить в кассу минимальный платеж в рублях (допустим, 10%-15% от суммы погашений). Такой подход покажет, что должник не скрывается, готов оплачивать заем, но в данный момент денег нет.

В судебном порядке можно договориться об отсрочке, реструктуризации и прочих комфортных условиях погашения уже на законных основаниях. Мировое соглашение будет выгодно для всех участников сделки.

Когда фигурирует залоговое имущество, то банк имеет право потребовать возмещения в счет квартиры или дома (машины, земельного участка, офиса). При реализации недвижимости через аукцион, вся вырученная сумма пойдет на погашение основного долга и процентов, а излишне уплаченное отдается клиенту учреждения.

Справиться с долгами, если нет средств для погашения займа, под силу каждому человеку. Главное, нужно действовать вовремя, не отчаиваться, так как проблема вполне разрешимая.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда. Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.kreditorpro.ru

Что делать, если не можешь платить по кредиту

irinadyЭксперт + Юрист

6003

178 подписчиков

СпроситьУспешно оформленный кредит в банке дает возможность заемщику приобрести необходимую ему вещь. Но иногда радость от покупки омрачается разочарованием, когда нечем платить кредит. У заемщика возникает вполне закономерный вопрос: что делать, если не можешь платить по кредиту?

Статьи по теме:

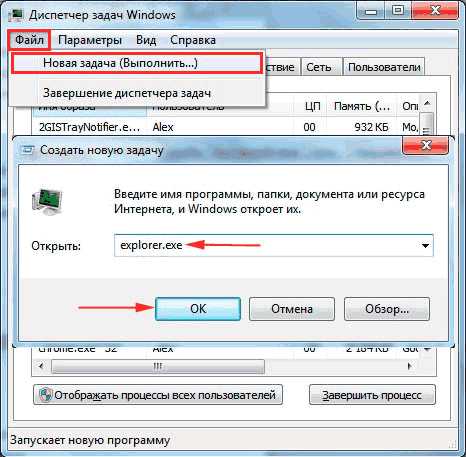

Инструкция

Неожиданно образовалась задолженность по кредиту, и банк начинает начислять пени. Не очень приятная ситуация, которая грозит увеличением суммы долга. К сожалению, избежать штрафов при просрочке по кредиту вряд ли удастся. Но всегда есть возможность вступить в переговоры с банком и добиться реструктуризации долга, если не можете платить по кредиту.

У вас возникли непредвиденные обстоятельства на работе: вы лишились своей должности или вам урезали зарплату? Поэтому теперь вам нечем платить по кредиту. Постарайтесь объяснить ответственному сотруднику банку ваши проблемы и укажите, что вы ищите дополнительные источники дохода для погашения кредита. Возможно, что личной встречи будет достаточно, чтобы добиться отсрочки по кредиту.

Не всегда слова сотрудников банка соответствуют действительности. Вполне вежливый представитель кредитного отдела мог пообещать решить вашу проблему с просрочкой по кредиту во время телефонного разговора. Но в реальности может оказаться, что вам по-прежнему начисляют пени и также требуют своевременно гасить кредит. В такой ситуации все свои предложения по погашению кредита и просьбы о реструктуризации долга лучше направлять в письменном виде. Если не можете платить по кредиту, то необходимо своевременно уведомить об этом кредитную организацию. Возможно, что ваша честность позволит избежать больших проблем с банком.

Составьте письмо в адрес руководителя кредитной организации. В данном документе укажите причины задолженности по кредиту, объясните – почему не можете платить по кредиту, какие действия предпринимаете для улучшения своей финансовой ситуации и приблизительные сроки, когда сможете начать гасить долг.

Письмо можно предоставить лично в банк под роспись ответственному за прием корреспонденции сотруднику. При этом второй экземпляр письма с подписью сотрудника банка и датой приема должен остаться у вас на руках. Также можно направить письмо почтовым отправлением с описью вложения и уведомлением о вручении. Такой вид взаимодействия с банком, когда нечем платить кредит, наиболее предпочтителен. Так как в последующем письменное подтверждение переписки с банком может пригодиться для суда.Предложение от нашего партнера

Видео по теме

Совет полезен?

Распечатать

Что делать, если не можешь платить по кредиту

www.kakprosto.ru

Что делать, если нет возможности платить кредит? Законные выходы из ситуации

Юридическая консультация > Административное право > Банковские счета и кредиты > Что делать, если нет возможности платить кредит? Законные выходы из ситуацииУвы, так бывает далеко не всегда: каждый может внезапно остаться без работы, получить травму, потерять единственный источник дохода. Если больше нет возможности платить кредит, что делать заемщику в этой ситуации?

Последствия невыплаченного кредита

Платить кредит нужно в любом случае!

Главное правило для любого заемщика: необходимо как можно быстрее решать возникшую финансовую проблему, а не ждать, пока к основному долго добавятся пени и штрафы за просрочку взносов. Сложности с получением дохода редко возникают внезапно: если вас предупредили о предстоящем увольнении, необходимо сразу обращаться в банк и решать способ решения проблемы.

С первой же просрочки должник попадет в «черный список» клиентов банков. Пятно в кредитной истории создаст большие сложности для получения дальнейших займов, и можно будет не рассчитывать на крупную сумму или выгодный процент. Кредитная история проверяется всеми банками, поэтому не стоит портить свою финансовую репутацию.

Если заемщик не идет на контакт, в течение нескольких месяцев сотрудники будут звонить и требовать вернуть долг. Если выплаты не начались, долг будет передан в коллекторское агентство, Коллекторы чаще всего применяют методы психологического воздействия, которые могут оказаться очень неприятными для должника, о спокойной жизни можно будет забыть.

Нередко коллекторы прибегают к прямым угрозам, а также совершают хулиганские действия, направленные на психологическое воздействие. Они могут звонить родственникам должника, угрожать, что заберут детей или причинят им вред. Во всех подобных случаях нужно немедленно обращаться в прокуратуру с жалобой на вымогательство. У коллекторов нет никаких полномочий для подобных действий, и они будут признаны уголовным преступлением.

Долг платить придется, но никто не должен угрожать спокойствию и безопасности должника и членов его семьи.

В итоге дело будет передано в суд, и долг будет взыскиваться уже по исполнительному производству. Для его уплаты может быть продано ценное имущество должника, списываются средства со счетов либо вычитаются деньги из зарплаты, причем размер этого вычета не может превышать 50% в месяц. Во всех случаях до суда дело лучше не доводить, так как должнику придется платить еще и судебные издержки.

Способы решения проблемы

Если нет возможности платить кредит, можно пробовать договориться с банком

Как только намечается ухудшение финансовой ситуации, необходимо обратиться в банк и вместе с сотрудником выбрать оптимальное решение проблемы. В любом банке должнику может быть предложено несколько самых распространенных вариантов:

- Реструктуризация долга. В этом случае сумма задолженности делится на более мелкие платежи, и выплачиваться она будет дольше. Для банка это самое выгодное решение, так как с увеличением срока выплат увеличиваются и проценты, которые придется платить должнику. После реструктуризации размеры платежа значительно уменьшаются, и должник должен справиться с новыми обязательствами. Поскольку реструктуризация является договором между банком и клиентом, на кредитной истории она никак не отразится.

- Рефинансирование (перекредитование). Если вы получили кредит под высокие проценты, или в банке появилось более выгодное предложение, можно перекредитоваться и таким образом уменьшить размер ежемесячных выплат. Однако это только временное решение: новый долг все равно платить придется, кроме того, новый кредит получится взять только при хорошей кредитной истории. Этот метод подходит тем, у кого несколько долгов: намного проще погасить все задолженности, собрав их в один долг, и не держать в памяти разные суммы и сроки.

- Кредитные каникулы. Так называют отсрочку платежей на определенный срок, в течение которого заемщик должен платить только проценты. Это выгодно банку: заемщик будет платить небольшие суммы каждый месяц, при этом тело кредита уменьшаться не будет. Однако для заемщика это часто единственный шанс справиться с обязательствами и избежать просрочки.

Чтобы воспользоваться любым из этих способов, желательно обратиться банк еще до первого уведомления о просроченном платеже. Заемщик должен прийти в отделение и написать заявление на тот или иной способ изменения кредитного договора. Для банка это рядовая ситуация: обычно есть готовая форма заявления, и оно будет рассмотрено достаточно быстро.

Чтобы банк согласился на отсрочку платежа, необходимо представить доказательства уважительной причины. Если клиент не может платить долг из-за увольнения, потребуется копия трудовой книжки, если причиной невыплаты является болезнь, потребуется медицинская справка или выписка из истории болезни. Заявление будет рассмотрено в индивидуальном порядке, после чего будет составлен новый кредитный договор или измененный график платежей.

Задача заемщика после реструктуризации или рефинансирования – строго соблюдать новые правила. Любое отклонение от графика приведет к крупным штрафам, которые все равно придется выплачивать.

Выплата кредита с помощью страховки

Страхование кредита как гарантия своей защищенности

При выдаче крупных займов многие банки убеждают клиента воспользоваться программой страхования от невыплаты, в некоторых организациях помощь страховщика является обязательной.

Клиента страхуют от невыплаты кредита при потере работы, получении инвалидности, кроме того, страхование жизни позволяет родственникам и наследникам получить компенсацию, если заемщик умрет.

Во всех случаях страховая компания выплатит компенсацию только в том случае, если страховой случай наступил не по вине клиента. Если наступил страховой случай, и заемщик больше не может выплачивать кредит, он (или его родственники) должен сделать следующее:

- Необходимо изучить страховой полис, причем это нужно сделать как можно раньше. Там будут подробно расписаны все случаи, при которых должна выплачиваться компенсация.

- Далее нужно как можно быстрее уведомить страховую компанию о том, что страховой случай наступил. Обычно на подачу уведомления отводится очень короткий срок, поэтому нельзя тянуть с обращением.

- Клиент должен подтвердить факт страхового случая: для этого собираются все документы о потере работы, заболевании, присвоении группы инвалидности и т. д. В случае гибели заемщика потребуется свидетельство о смерти и другие документы по требованию страховщика. Компания рассмотрит и проверит документы, после чего будет принято решение о выплате компенсации.

- Выгодоприобретателем при этом становится банк: страховая компания перечислит на банковский счет всю сумму, необходимую для погашения кредита, после чего заемщик полностью освобождается от выплаты долга.

Однако на такой благополучный исход можно надеяться далеко не всегда. Страховая компания совершенно не заинтересована в выплате денег, и часто клиенты сталкиваются с немотивированными отказами в исполнении условий договора. В этом случае нужно сразу же подавать в страховую компанию письменную претензию, а затем направлять исковое заявление в суд.

Пока вопрос со страховщиком не будет решен, клиенту придется платить кредит самостоятельно, поэтому собирать документы нужно будет как можно быстрее.

В итоге суд рассмотрит дело и обяжет страховую компанию компенсировать кредит банку. При этом клиент может получить дополнительную компенсацию морального вреда.

Выплата кредита через суд

Угрожать коллекторы не имеют права!

Обычно до суда дело доходит через полгода-год после того, как заемщик перестал выплачивать кредит. Банки не заинтересованы в судебном рассмотрении дела, так как оно может тянуться очень медленно, и клиенту будут звонить с предложением списать штрафы и подобрать программу реструктуризации.

Если же дело передано в районный суд, должника вызовут на заседание. Будут выслушаны обе стороны, после чего банк определит итоговый размер задолженности, и будет подготовлен исполнительный лист.

Исполнительным производством занимается служба судебных приставов: они обладают целым рядом инструментов воздействия для возврата требуемой суммы. Долг может погашаться следующими средствами:

- Изымается и перепродается имущество должника. Не могут быть изъяты только личные вещи и предметы домашнего обихода, такие как обувь, одежда предметы гигиены и т. д. Формально приставы не имеют права забирать домашних животных, однако такие случаи периодически возникают в практике. Также нельзя отбирать единственное жилье (кроме купленного в ипотеку), а также предметы, с помощью которых должник получает доход.

- Списываются средства с банковских счетов. Не могут быть изъяты детские пособия и некоторые другие выплаты социальной поддержки, средства могут списываться с рублевого или валютного счета должника.

- Удерживается до 50% зарплаты заемщика. При этом остаток должен составлять не менее прожиточного минимума в регионе на самого заемщика и на каждого иждивенца.

Перед тем, как взять кредит, взвесьте все нюансы!

Если у заемщика нет белой зарплаты и имущества, приставы фактически ничего получить не смогут. Однако при передаче имущества «в подарок» родственникам, чтобы укрыться от выплат, действия заемщика могут быть признаны мошенничеством. В этом случае ему грозит уже уголовная ответственность, поэтому с государством все же лучше не хитрить.

При этом долг уже увеличиваться не будет: его сумма устанавливается решением суда, и никакие пени и штрафы банк уже начислить не может. С сотрудниками службы судебных приставов можно и нужно согласовать график выплат, чтобы постепенно рассчитаться со своими обязательствами. В результате выплаты могут растянуться на несколько лет, и за это время заемщик сможет решить финансовые проблемы и справиться со своими обязательствами.

После возврата долга через суд кредитная история заемщика будет испорчена очень серьезно: получить в ближайшее время кредит в любом банке будет очень сложно, потребуется длительная работа по восстановлению репутации. Во всех случаях лучше как можно быстрее самостоятельно решить вопрос с банком и добиться мирного решения вопроса.

Как быть, если нет возможности оплатить кредит? Ответы ищите в видеоматериале:

Поделиться

ВКонтакте

Класс

Telegram

juristpomog.com

рекомендации, порядок действий, советы юриста

Кредитование – это ответственный шаг. Человек, который берет займ, должен быть готов к форс-мажорным ситуациям, из-за которых его платежеспособность может резко стать нулевой.

Кредиторов обычно не интересует, какие обстоятельства привели к неуплате долга. Заемщик жив и дееспособен – значит, он должен платить.

Что же делать, если обстоятельства сложились так, что выплачивать кредит стало невозможно? К счастью, есть несколько способов, позволяющих законным путем решить столь непростую проблему. Из этой статьи вы узнаете о реструктуризации долга, перекредитовании и других способах устранения задолженности без полной ее выплаты.

Какими могут быть последствия?

Самые распространенные последствия неуплаты кредита:

- полное взыскание долгов в судебном порядке;

- изъятие имущества, оставленного под залог;

- уголовная ответственность (в некоторых случаях).

Законодательство РФ предусматривает всего 2 вида взыскания долгов с человека, который не желает или не может выплачивать кредит. Первый – это взыскание неустойки. Неустойка чаще всего рассчитывается в процентах от общей суммы кредита, но может быть и фиксированной суммой. Второй – это досрочная выплата полной суммы кредита. Этот способ становится доступен банку, если заемщик просрочил 3 платежа подряд, причем каждый – более чем на 60 дней.

Банк не может сразу взыскать все деньги с заемщика. По закону должны быть установлены разумные сроки, в течение которых заемщик может найти деньги для выплаты. За установление нереального срока клиент может подать на банк в суд, и у него будут все шансы выиграть дело.

Что касается изъятия имущества, то бояться этой процедуры стоит далеко не всегда. Если при взятии займа в договоре не был прописан залог имущества, то банк не имеет права ничего забирать.Письма, приходящие из банка, почти наверняка будут содержать подобные угрозы, но реальное право забрать имущество у клиента банк может лишь в том случае, если при заключении договора клиент сам заложил свои вещи.

Уголовной ответственности тоже не стоит бояться. Сотрудники банка любят говорить: «Если Вы не заплатите, Вас посадят!» Но это просто способ устрашения. Посадить в тюрьму за невыплату кредита могут лишь в 2 случаях:

kreditadvo.ru

Что делать, если нечем платить кредит

Интерес к кредитам нисколько не угасает и причин для этого множество: желание жить на широкую ногу, финансовая необходимость, предстоящая крупная покупка.

Причин тут несколько, но в первую очередь возникает вопрос – можно ли избежать выплат по кредиту?

Как правило, каждый здравомыслящий человек, если он решил взять кредит, рассчитывает свои возможности по его погашению. Но, иногда, не все зависит от нас. Как быть если человек в силу стечения обстоятельств не может выплачивать суммы по кредиту и сколько банк согласиться ждать?

Рассмотрим наиболее распространенные варианты.

Вы потеряли работу

Если Вы не заплатите по кредиту в течение месяца, банк не станет вас теребить и беспокоить. И при условии, что со следующего месяца выплаты будут возобновлены, Вы отделаетесь небольшими пени. В случае если проблема с работой долгосрочная, человек потерял работу и не может платить кредит, оптимальным вариантом будет сходить в банк.

Вы сможете подробно описать сложившуюся ситуацию, и рассмотреть вместе со специалистом кредитного отдела варианты ее разрешения.

Банки в подобных случаях предлагают рассрочку и могут составить график частичного погашения кредита. Если причина уважительная, Вы не скрываетесь от службы безопасности банка, вам могут пойти на встречу и не взимать пени за просрочку платежей.

При выходе в декретный отпуск

Все специалисты сходятся во мнении, что выход в декрет не является причиной для отсрочки выплат. Несмотря на то, что беременность это прекрасное и волнующее событие, она не освобождает от кредитных выплат, так ка не является форс-мажорным обстоятельством. Банк вправе требовать своевременного погашения долга.

В случае болезни или инвалидности

Медицинские показания, также не всегда могут отсрочить выплаты по кредитам. Так, лишь глубокая инвалидность является аргументом для невыплаты кредита. В таком случае, если человек застрахован, кредитные обязательства возлагаются на страховую компанию. Если страхования заемщика по каким-то причинам не было, то кредитная ответственность ложиться на плечи родственников.

В случае серьезного заболевания, банк может пойти на такой шаг как отсрочка платежа. То есть заемщик будет временно освобожден от всех выплат на определенный срок. Это даст возможность человеку полностью заняться своим здоровьем.

Нет денег

Вариант «нет денег» абсолютно бесполезен.

Заемщик берет на себя обязательства, которые должен выполнить. При отсутствии объективных причин, банк может требовать выплаты пени и штрафа, потребовать досрочного погашения кредита, а также передать в суд.

Сейчас предлагаются различные способы, которые обещают помочь избавиться от кредита. Но существуют ли законные способы не платить кредит? Конечно же, нет.

Все предлагаемые варианты сводятся к тому, что или надо всячески избегать общения с банком, скрываться или воевать через суд.

- Скрываться от банка. Это весьма распространенный способ. Должники меняют, отключают телефоны, их родственники говорят, что такие тут не проживают. Такой способ чревато определенными последствиями. Через суд можно описать имущество по месту регистрации должника, даже если он не проживает по этому адресу. Если сумма долга большая могут завести уголовное дело. Возможен вариант, что такой способ сработает, но только если кредит взят на небольшую сумму, а Ваши контакты так и не смогут найти.

- Постоянные обещания банку не избавят вас от кредита, но помогут протянуть время для того, чтобы найти деньги. Кормить обещаниями банк Вы сможете, только если сумма долга не превышает 100 тысяч, в противном случае банк сразу обратится в суд.

- Некоторые должники просто начинают отказываться от долга. Такой способ требует колоссальных нервных затрат, и подходит только тем, кто твердо решил не платить по кредиту, невзирая на суды, угрозы, коллекторские агентства.

- Если банк обратился в суд, можно бесконечно оспаривать судебные решения и надеяться на то, что банку это когда-нибудь надоест.

Конечно, ни один из этих способов не является законным. Если Вы не хотите окончательно испортить себе кредитную историю, избежать множества неприятных моментов, выясняя отношения с банком, проще пойти на переговоры и совместно с сотрудниками кредитного отдела найти решение для Вашей ситуации.

Даже если Вы набрали кредитов, а платить нечем, можно попытаться договориться об отсрочке до улучшения Вашего материального состояния.

Изучение кредитного договора

Прежде чем брать кредит необходимо крайне внимательно изучить условия договора, обратить внимание на штрафные санкции, неустойки. Внимательно ознакомиться с пунктом форс-мажорных обстоятельств, чтобы уяснить для себя, какие могут быть последствия и, что является смягчающим фактором.

Любые переговоры с банком необходимо вести в письменном виде.

Для того чтобы получить отсрочку необходимо:

- Подать заявление о реструктуризации платежей. Реструктуризация – это изменение параметров заема.

- Заверить сотрудника банка, что при первой возможности погасите долг.

- Указать уважительную причину, из-за которой Вы временно не можете производить выплаты (болезнь, потеря работы, рождения ребенка).

- Представить все подтверждающие документы, свидетельствующие об изменении Вашего материального положения.

Такой подход поможет Вам выиграть несколько месяцев. И разработать более лояльный график платежей. Кроме того, банк по своему усмотрению может простить Вам часть штрафов и пеней. Если банк пошел на реструктуризацию необходимо убедиться, что предыдущий договор кредитования прекратил свое существование.

Конечно, несмотря на предпринятые меры, банк может отказать Вам в рассрочке и надо быть к этому готовым. Старайтесь не пропускать ежемесячные платежи и старайтесь выплачивать пусть даже не в полном объеме.

Если дело дойдет до суда все это сыграет Вам только на руку. Если компромисс с банком не возможен, можно использовать такой вариант как перекредитование или по-другому рефинансирование.

Рефинансирование

Как правило, банки не идут на рефинансирование своих кредитов и Вам придется обратиться в другой банк. Схема тут довольно ясна – заемщик оформляет кредит в новом банке, тот погашает предыдущую задолженность заемщика.

При наличие залога, он перерегистрируется на другой банк. Плюс здесь это сниженная кредитная ставка, возможность увеличить сроки кредитования, изменить суммы ежемесячных выплат, объединить несколько кредитов в один.

Если Вы решились на рефинансирование нужно просчитать насколько Вам это выгодно, и сопоставимы ли затраты на оформление нового кредита и возможные плюсы. Если Ваше материальное состояние ухудшилось, Вам могут отказать в рефинансировании.

Страховка

Еще один момент, на который следует обратить внимание это страховка.

При оформлении кредита Вы можете застраховать себя на случай всевозможных форс-мажорных обстоятельств. В таком случае Вы сможете обезопасить себя в случае потери работы или болезни.

Если страховка будет оформлена грамотно и должным образом, Вы всегда будете защищены от непредвиденных обстоятельств. Минус в данном случае только один, увеличение выплат по кредиту.

Иногда не стоит торопиться с выплатами намеренно. Например, Вы ходите погасить кредит досрочно. Некоторые банки прописывают в договорах кредитования увеличение процентов при досрочном погашении кредита.

И может оказаться так, что выплачивать ежемесячные суммы выгоднее, чем заплатить все разом.

До недавнего времени это особенно широко практиковалось на ипотечных программах. Сейчас принят закон, позволяющий гражданам выплачивать ипотеку досрочно.

Конечно, банкам не выгодно досрочное погашение кредита, так как уменьшается количество выплаченных процентов. Проблема, с которой Вы можете столкнуться в дальнейшем, это то, что банк, где Вы погасили кредит досрочно, может отказать Вам в следующем заеме.

Если, невзирая на все предпринятые меры, Вы так и не сможете выплачивать кредит, и что будет дальше, интересует многих заемщиков. Что может предпринять банк и как вести себя правильно.

Неуплата по кредиту почти во всех банках предусматривает со стороны кредиторов следующие действия:

- За несвоевременные выплаты по кредиту начисляются пени, начиная со второго дня просрочки.

- Если задолженность составляет месяц и более возможно наложение неустойки (штрафа).

- Кредитор может потребовать досрочного погашения кредита, если сроки выплат систематически нарушаются.

- Если заемщик продолжает не выполнять свои обязательства, банк обращается в коллекторские агентства, представители которого будут Вам звонить, слать письма, разговаривать и угрожать посадить в тюрьму. В последнее время появились антиколлекторские агентства, которые будут представлять Ваши интересы перед банком.

- Когда банк исчерпал все возможные методы, он обращается в суд.

Последствия судебного разбирательства могут быть различными и зависят от поведения заемщика.

Самый неблагоприятный исход – это выставление на продажу залогового имущества или другой собственности заемщика. Продажа имущества проходит путем открытых торгов.

Менее болезненный способ это назначение судом выплат путем вычета из заработной платы.

Видео: Что делать, если нечем платить кредит?

Осталась без работы и несколько месяцев не могла найти новую. Был кредит, который до этого исправно выплачивала. Обратилась в банк за рассрочкой, представила документы подтверждающие сокращение на предыдущем месте работы, объяснила всю ситуацию. Не думала, что банк пойдет мне на встречу, но ошибалась. С меня сняли штрафные санкции и предоставили отсрочку на несколько месяцев. За это время я устроилась на работу и погасила всю задолженность.

Брали квартиру в ипотеку. Полная семья, родился ребенок. Все выплачивали вовремя и в срок. Но неожиданно в семью пришла беда, у мужа обнаружили опухоль, требовалось долгое и сложное лечение. Банк согласился пойти на уступки и освободил нашу семью от выплаты ипотеки на один год, дав возможность полноценно заняться лечением.

Знакомый попросил взять для него кредит, так как сам он не местный. Составили юридическое соглашение, что кредит будет выплачивать он. Через несколько месяцев знакомый исчез, а выплаты полностью легли на меня, хотя финансово для меня это очень сложно. Теперь пытаюсь заставить платить его по суду и договариваюсь с банком о рассрочках.

Чтобы не случилось, всегда помните, что банки не менее вашего заинтересованы в погашении кредита и готовы идти на встречу.

creditzzz.ru

Нечем платить кредит. Что делать?

Сегодняшний разговор будет на не очень приятную тему: что делать, когда нечем платить кредит? К сожалению, в связи с настоящим бумом кредитования населения, который мы наблюдаем в последние годы, такая проблема уже далеко не редкость. Нестабильная экономическая ситуация в стране, скачки валютных курсов, потеря работы или сокращение зарплаты, давление на бизнес – все эти причины могут привести к тому, что становится нечем платить кредит. Что делать в такой ситуации?

Начать хочу с двух важных правил кредитования.

Правило №1. Чтобы не возникало ситуации, когда нечем платить кредит, лучше всего подумать об этом заранее, еще перед тем, как этот кредит брать. Во-первых, необходимо избавляться от привычки жить в кредит, если таковая у вас имеется, перестать брать кредиты на потребительские нужды и пользоваться кредитными картами (именно теми, где расчет за товары и услуги происходит за счет установленного лимита овердрафта). Если уж и прибегать к кредитованию – то лишь в отдельных случаях, когда получение кредита действительно выгодно (подробнее об этом читайте в публикации Какие кредиты можно брать?). И даже в этом случае, прежде, чем взять кредит, вы должны, во-первых, внимательно и досконально изучить все его условия, а во-вторых, убедиться в том, что вы в состоянии его погашать по этим условиям. Только просчитав все возможные ситуации наперед, вы потом не будете задаваться вопросом “что делать, когда нечем платить кредит?”.

Правило №2. Когда вы уже взяли кредит, всегда старайтесь погашать его раньше срока. Это обязательно снизит вероятность возникновения ситуации, когда нечем платить кредит, ведь чем раньше вы его погасите, тем быстрее начнете “спать спокойно”.

Но наверняка вы пришли сюда не за этими советами, хотя лишними они однозначно не будут, именно поэтому я решил начать именно с них. Скорее всего вам уже нечем платить кредит, что делать – вы не знаете. Тогда переходим к дальнейшим рекомендациям.

Что делать, когда нечем платить кредит?

Рекомендация №1. Не паникуйте! Очень важно в данной ситуации сохранять спокойствие, поскольку на эмоциях человек склонен совершать необдуманные поступки, о которых впоследствии может пожалеть.

Рекомендация №2. Не скрывайтесь от банка! Ни в коем случае не пытайтесь уклоняться от ответов на звонки или прямых контактов с банком. Этим вы никогда не исправите ситуацию, а, наоборот, только усугубите ее: банк будет вынужден идти на более жесткие меры.

Лучше всего сами первыми сообщите в банк о том, что вам нечем платить кредит, и предложите совместно найти пути выхода из сложившейся ситуации. Банк в любом случае заинтересован в том, чтобы кредит был погашен, поэтому должен пойти вам навстречу, видя, что вы тоже беспокоитесь о решении проблемы, а не уклоняетесь от нее.

Рекомендация №3. Напишите в банке заявление о реструктуризации долга. Вы должны понимать, что задолженность все равно придется погашать, никто вам ее не “простит”, однако, пока вам нечем платить кредит, вы вправе попросить у банка кредитные каникулы, для того чтобы исправить ситуацию, например, найти новые источники доходов.

Рекомендация №4. Не теряя ни дня, проанализируйте проблему и наметьте пути выхода. Прежде всего ориентируйтесь на поиск новых источников дохода: новой работы или дополнительной работы. Здесь бессмысленно ждать манны небесной: только вы сами сможете исправить свое положение, поэтому я бы советовал в этой ситуации браться за любую работу только для того, чтобы быстрее рассчитаться с кредитом. Потом вы всегда сможете бросить ее и подыскать что-нибудь более подходящее.

Рекомендация №5. Займите деньги у родственников. Сразу скажу, что это не самый лучший способ выхода из ситуации, когда нечем платить кредит. Однако он имеет смысл в том случае, если ту же сумму, которую вам нужно вернуть в банк вы перезаймете у родственников, но уже без процентов: так вам в результате придется отдавать меньше. Однако даже в этом случае не вздумайте расслабляться: с любыми долгами следует рассчитываться как можно быстрее!

А теперь не лишним будет сказать о том, что категорически недопустимо в этой ситуации. Итак, чего нельзя делать, когда нечем платить кредит.

Категорически нельзя брать новый кредит, чтобы погасить старый. Это никак не решит проблему, а только усугубит ее, потому как сумма нового кредита будет уже больше (сумма старого + проценты по старому + штрафы за просрочки), соответственно, вам еще сложнее будет его погашать. Так вы только глубже раскопаете свою финансовую яму.Надеюсь, что эти несложные рекомендации о том, что делать, когда нечем платить кредит, помогут вам выйти из этого затруднительного финансового положения. Еще раз подчеркну, что чем раньше вы задумаетесь над этой проблемой, тем проще и быстрее сможете ее решить.

Не оттягивайте разговор с банком до того момента, когда у вас уже возникнут просрочки: пока их нет, реструктуризировать кредит и получить кредитные каникулы будет намного проще, да и штрафы за просрочку не будут начисляться.

На этом все. Следите за новыми рекомендациями по управлению личными финансами на Финансовом гении.

Загрузка ...fingeniy.com

Не можешь платить кредит, нет денег

Экономический кризис всегда отражается на нас достаточно ощутимо. В ситуации нынешнего кризиса многие граждане нашей страны оказались на грани банкротства и потеряли возможность выплачивать оформленные до кризиса кредиты. И причины у всех разные:

- вам ощутимо снизили заработную плату и (или) ваши доходы стали существенно ниже;

- вы потеряли рабочее место, попав под сокращение, или же ваша компания обанкротилась и прекратила свое существование;

- у вас был собственный бизнес, и вы его потеряли;

- вас постигла тяжелая болезнь и возможность пополнения бюджета отсутствует совсем.

Попытки взять еще кредиты, чтобы перекрыть старые приводят к тому, что вы все глубже и глубже увязаете в долговом болоте. В итоге наступает такое время, когда возможность рассчитаться с кредитами опускается до нулевой позиции. И как поступать в такой ситуации? Что делать, если не можешь платить кредит? Каждый имеет право знать конкретные ответы на эти вопросы.

Ваши пошаговые действия

Не отчаивайтесь, из данной сложившейся ситуации есть выход, более того, он не один. Для начала стоит провести четкий анализ вашего положения: есть ли у вас возможность выплачивать банку хоть какую-то сумму или ваших средств не хватает даже на нормальную жизнь. Сразу после этого отправляйтесь в банк, которому вы должны, и делайте открытое заявление о том, что у вас нет возможности выплачивать часть суммы или всю сумму. Ни в коем случае не прячьтесь от представителей банка, не отключайте телефоны, не меняйте место жительства. Такие действия приведут в будущем к неприятному, но вынужденному общению с судебными приставами.

Как и любой кредитор, банк естественно заинтересован в возвращении своих денег. По этой причине все банки перед выдачей кредита подвергают тщательной проверке материальное состояние любого потенциального заемщика. Если же у вас произошли изменения материального положения не в лучшую сторону и вам нечем платить кредит, то это проблема не только ваша, банк также пострадает. А это значит, что в большинстве случаев банк-кредитор пойдет к вам на встречу во избежание потери выплат от вас вообще. Одними из самых распространённых вариантов решения данной проблемы - это возможность получения кредитной рассрочки, что увеличит срок выплаты всего кредита, или кредитные каникулы.

Рассрочка подразумевает получение определенного срока, за время которого вы вообще не будете ничего платить. Такой «отдых» может составить от месяца до полугода, это обговаривается с представителем вашего банка. Такой вариант даст вам возможность немного подтянуть свое материальное положение.

При рассрочке в итоге общая сумма кредита может стать больше, что будет подтверждено изменениями в кредитном договоре. Но вы получаете некую передышку, за это время определяетесь со своим бюджетом и не тратите лишние нервы, так как ситуация ясна и прозрачна.

Для крупных кредитов существует еще один вариант, который подразумевает рефинансирование, где условия будут более выгодными. Рассмотрим ситуацию на конкретном примере: перед началом кризиса вы взяли кредит под двадцать-тридцать процентов годовых. А сейчас у вас тяжелое материальное положение и вы постоянно задаетесь вопросом: «Что делать, если нечем платить кредит?» С этим вопрос смело идите в банки, которые осуществляют услугу рефинансирования.

Правда у этого метода понижения ежемесячных выплат есть свои недостатки. Вам придется потратить дополнительные средства на оформление всей документации и услуги нотариуса и оценщика, что является обязательным в данном случае. Также объем денежных и временных затрат при оформлении рефинансирования можно сравнить с теми же процессами, что предшествуют негативно знаменитой ипотеке.

Дополнительные варианты

Если в предложенных вариантах выхода из сложившейся ситуации для себя вы не нашли, и вопрос как быть, если нечем платить кредит остаётся открытым, тогда есть еще несколько вариантов действий. Вы о них можете не знать, а работник банка вас не проинформировал. Например:

У вас валютный кредит. Тогда намного проще будет перевести всю сумму долга из любой иностранной валюты в национальную. Это значительно упростит отдачу денег.

Можно изменить порядок возврата денег. Ваш банк-кредитор обязан предоставить вам особый режим обслуживания кредита. Таким образом изменится весь процесс. К примеру, сначала вы будете должны погасить только основную часть кредита, так называемое тело кредита. Затем постепенно нужно будет оплатить все проценты и комиссии банка, а напоследок остается сумма штрафа или пени по просрочке.

Возможные действия кредитных организаций

Все эти варианты вам доступны, если у вас хорошая кредитная история. У некоторых кредитных организаций даже существуют скидки для клиентов, у которых нет денег платить кредит. Но о сути таких акций лучше узнавать непосредственно у своего кредитора. Помните, что ни один банк не станет признавать вас банкротом, что влечет за собой невозможность получения от вас никаких выплат. По этой причине в интересах любой кредитной организации найти компромисс со своим заемщиком с минимальными потерями для себя и для вас.

Поэтому не стоит доводить до суда. Суд, как правило, выносит решение по принудительному взысканию задолженности. Это может быть определенный процент из вашей заработной платы. Обычно этот процент не может превышать двадцати, но по некоторым федеральным законам он может достигать пятидесяти. И то это работает в случае наличия несколько исполнительных документов и только с официального дохода.

Известны случаи, когда должник не озвучил банку при взятии кредита информацию о существовании других кредитов и задолженностей по ним или предоставил фальшивую справку о доходах. Такие действия определяются судом, как мошенничество. В этом случае последствия судебного разбирательства будут весьма негативными, и вам понадобится адвокат. Но это подразумевает, что у вас есть на него деньги. Можно просто воспользоваться услугами юриста, чтобы определить слабые стороны кредитного договора.

А еще не стоит забывать о страховке, которая на данный момент должна быть обязательным пунктом в любом кредитном договоре. Она существует как раз для того, чтобы в форс-мажорных ситуациях ни банк, ни клиент не пострадали от невозможности выплаты кредита. Стоит обратить особое внимание на этот пункт и воспользоваться возможностями страховки, предоставленной вам банком-кредитором.

Видео по теме

creditwit.ru