Повышение тарифов осаго

Повышение тарифов ОСАГО в 2017 году

Базовая ставка ОСАГО определяется всегда в виде тарифного коридора, в рамках которого всем страховым компаниям разрешается устанавливать свои первоначальные цены на полисы и вести окончательные расчеты их стоимости.

Именно по этой причине такой вид страхования среди потребителя никогда не будет считаться стабильным и спокойным. Какие же прогнозы повышений в сфере тарификации по ОСАГО приходятся на 2017 год? Есть ли на сегодня – в конце января 2017, какие-то утвердительные показатели удорожания?

Рассмотрим эти и другие вопросы, связанные с новыми тарифами или повышением тарифов на полисы автострахования обязательного типа.

Кем осуществляется регулирование

Каждый год размер базового тарифа по ОСАГО пересматривается и утверждается таким влиятельным учреждением как Центробанк РФ.

О том, что именно Банк России берется за установление окончательного тарифа ежегодно, говорится даже в ст. 8 и п. 1 ст. 9 стандартного законодательного положения №40-ФЗ от 25.04.02 г. (закон «Об ОСАГО»), действующего после последней редакции, проведенной 03.07.16 г. (далее – Закон).

Все выдвинутые ЦБ РФ тарифы ОСАГО базовые ставки выявляются и рассчитываются на основании определенных параметров.

Эти параметры относятся не столько к водителям, сколько к самой автомобильной технике повышенной опасности, которая должна участвовать в автодорожном движении.

Ставки принимаются в зависимости от следующих критериев:

- технические характеристики автотранспортного средства;

- конструктивные особенности техники;

- назначение автотранспорта на дорогах, которое вполне рассматривается как рискованное для остальных участников движения автодорог.

Все тарифы устанавливают актуарными – то есть в диапазоне минимального и максимального значения, что позволяет страховым компаниям варьировать и выставлять не свою какую-то фиксированную базовую ставку, а ту, что будет соответствовать диапазону.

При этом Центробанк выдвигает к страховщикам свои требования, в рамках которых они обязаны действовать (ст. 2 Закона).

К примеру, страховая премия, а точнее ее доля, которая должна выплачиваться страхователям в виде компенсации или стандартной страховки, не должна быть меньше 80% от общей страховой премии.

Когда менялись в последний раз

По требованиям Закона тарифы не могут меняться в течение года по нескольку раз или 1 раз за несколько лет.

Есть фиксированное положение на этот счет, которое в ст. 3 Закона говорится, что сроком действия тарифных ставок, утвержденных Центробанком, является ровно 1 год.

Это обозначает, что меняться они могут 1 раз в год стабильно, поэтому в последний раз такие тарифы пересчитывались весной – 12 апреля 2015 года.

Тогда Центральный российский Банк опубликовывал показатели удорожания сразу на 40-60% по ОСАГО.

Вслед за этим сразу же страховщики принялись повышать тарифы и на КАСКО, потому как оно тесно связано с обязательной «автогражданкой».

Все это значит, что до апреля 2017 года, все еще будут действовать прошлогодние тарифы, действовавшие на протяжении практически всего 2017 года.

А в 2017 году тарифы не менялись еще с апреля 2015 года, они были Центральным банком просто утверждены прежними, тем, которые были приняты в 2015 году.

Никакие компенсации, связанные с повышением страховых тарифов, не предусмотрены (ст. 4 Закона). Вся статистика по таким тарифам, все новшества, изменения и новые данные – все это должно быть опубликовано Банком России в его официально Вестнике (ст. 5 Закона).

Поэтому все страховые компании, а также продвинутые и неравнодушные к собственным тратам страхователи, зорко следят за теми выпусками Вестника Банка России, которые выходят весной.

Тарифы ОСАГО на 2017 год

Нужно отметить одну особенную деталь, связанную с тарификацией полисов ОСАГО.

Если на момент покупки полиса действовали тарифы 2017 года, то они не повышаются в течение всего года, если придется воспользоваться классическим стандартным страховым случаем.

Но если страховщик, вдруг, потребует от страхователя доплаты за те или иные риски, вновь возникшие в течение периода страхования, то тогда уже эти доплаты будут рассчитаны с учетом новой тарификации, которая будет введена ЦБ РФ весной 2017 года.

Это следует запомнить тем клиентам страховых компаний, которые не добросовестно выполняют условия страхового соглашения или тем, параметры которых могут внезапно поменяться в течение срока страхования в том или ином частном случае.

На начало 2017 года до следующего повышения еще действуют тарифы, что приняты по 2017 году, которые составляют следующие показатели в табличном варианте.

По страховым компаниям

Следует понимать, что не всякая страховая компания принимает за базовую тарифную ставку именно нижний порог разрешенного ЦБ РФ диапазона тарифов.

Потому что каждый страховщик имеет определенный набор разрешенных видов деятельности – лицензий.

Кто-то больше специализируется на страховании легковых автомобилей, а кому-то интересно расширить свой охват в бизнесе и присовокупить еще и тарифы ОСАГО на грузовики, которые существенно отличаются от тарифов для легковушек.

Но есть и крупные «акулы» страхового рынка, которые имеют право страховать по любым типам и категориям автотранспортных средств, и даже спецтехнику.

Рассмотрим по страховым компаниям, какие же применяются обычно тарифы и для страхования каких машин.

Тарифы по ОСАГО по различным страховым компаниям на 2017 год:

| Наименование страховщика | Тип автотранспорта | Размер тарифа, руб. |

| Росгосстрах | МототранспортныеЛегковые | 8674118 |

| РЕСО-Гарантия | МотоЛегковые | 15794118 |

| Ингосстрах | МотоциклыЛегковые | 15794118 |

| МСК | МотоциклыЛегковые | 9594118 |

| ВСК | МототранспортЛегковые | 8854118 |

| Югория | МототранспортЛегковые | 15794118 |

| Альфастрахование | МототранспортЛегковые | 15794118 |

По регионам

Кроме того, что каждая страховая компания выберет свой вариант тарифа из того «коридора», что предложен Центробанком, цены будут отличаться также еще и по регионам.

Ближе к европейской части России, центральной, юго-западной или северо-западной – тарифы, как правило, дороже, чем в восточных регионах.

Хотя по крупным городам, вне зависимости от региональности и принадлежности к административному муниципальному образованию, тарифы по ОСАГО показывают себя практически одинаково высокими, как по московским расценкам. Это связано с активностью и плотностью движения на автодорогах.

Чем больше степень риска возникновения аварий на дорогах города, тем дороже будет оцениваться страховой полис.

Но крупные компании-страховщики не выставляют разными сами базовые тарифы. Именно базовая ставка практически всегда у них одинаковая. Для примера рассмотрим несколько таких вариантов.

Тарифы на 2017 год полисов ОСАГО по разным регионам и областям России:

| Название региона, области, края | Страховая компания | Тип автотранспорта | Усредненные тарифы, руб. |

| Ивановская обл. | Росгосстрах | МототранспортЛегковой автомобильГрузовикПассажирские маршрутки | 86740505200-62103200-4150 |

| Республика Бурятия | |||

| Нальчик, Прохладный | |||

| Крым | |||

| Волжск | |||

| Москва | РЕСО-Гарантия | Легковой | 3775 |

| Чеченская Республика | 4084 | ||

| Южно-Сахалинск | 3775 | ||

| Вся остальная территория РФ | 4118 | ||

| Москва | Альфастрахование | Легковое авто | 3700 |

| Калининград | 4118 | ||

| Самара | 4118 | ||

| Все остальные регионы | 4118 |

Однако следует учитывать, что если под тарифами полиса ОСАГО простой обыватель понимает, что это полная стоимость страхового продукта, то тогда цены будут, конечно же, выше.

Ведь к базовому тарифу обязательно приумножаются еще и различные коэффициенты. Здесь должно учитываться все – сроки страхования, параметры машины, параметры водителя, а также тип автотранспорта.

Вот, например, в той же Ивановской области, страхование в Росгосстрахе для водителей возрастов от 20 до 30 лет, со стажем шофера от 2 до 10 лет на различные легковые авто будут установлены различные ценники.

Для юридических лиц

Цены на страховые услуги для юридических лиц – предприятий и компаний, держащих на балансе свой автотранспорт и водителей в штате, конечно же, будут сильно отличаться от цен на страховые услуги для физических лиц.

Это может быть продажа полисов для транспортных компаний, различных автопарков, тогда, выставляются специальные базовые ставки, например тарифы ОСАГО для такси или для спецтехники, которая убирает зимой дороги в городе.

Каким бы видом деятельности не было бы занято то или иное юридическое лицо, для некоторых видов транспорта тарифы будут высокими.

Это даже заметно по таблице с базовыми ставками, которые выставил Центробанк РФ, там, в зависимости от тоннажности автотранспорта и его риска на дорогах при авариях, выставляет повышенная ставка.

Для примера можно посмотреть некоторые предложения страховых компаний, работающих с корпоративными клиентами (юр. лицами).

Базовые тарифные ставки по полисам ОСАГО для юридических лиц на 2017 год в разных страховых компаниях:

| Наименование страховой организации | Тип автотранспортного средства | Базовая ставка, руб. |

| Росгосстрах | ЛегковыеТаксомоторныеГрузовики массой до 16 т.Грузовики массой более 16 т.Пассажирские ТС с местами до 16 чел.Пассажирские ТС с местами более 16 чел.ТроллейбусыТрамваиТракторы, самоходные и прочая рабочая техника | 257361663509528428083509337021011124 |

| РЕСО-Гарантия | ЛегковыеТаксомоторныеГрузовики массой до 16 т.Грузовики массой более 16 т.Пассажирские ТС с местами до 16 чел.Пассажирские ТС с местами более 16 чел.ТроллейбусыТрамваиТракторы, самоходные и прочая рабочая техника | 308761664211634133704211 337021011579 |

| Югория | ЛегковыеТаксомоторныеГрузовики массой до 16 т.Грузовики массой более 16 т.Пассажирские ТС с местами до 16 чел.Пассажирские ТС с местами более 16 чел.ТроллейбусыТрамваиТракторы, самоходные и прочая рабочая техника | 257361664211634133704211337021011579 |

Предвидится ли повышение

Обычно Центробанк России пересматривает страховые ставки по направлению обязательного автострахования ОСАГО каждый год по весне.

Это говорит о том, что окончательно и уверено говорить в январе-феврале о каких-то повышениях тарифов по данному виду страхования еще рано.

Обычно ставки пересматривают в конце марта или в середине апреля, так что есть еще время попользоваться старыми тарифами, действующими еще с прошлого года, в диапазоне 3432-4118 российских рублей.

Эксперты на сегодня, равно как и в конце 2017 года, уже выявили некоторую степень убыточности продажи полисов ОСАГО.

По данным на 30.07.16 г. убыток в среднем составил 104 400 рублей по легковым авто для физ. лиц. При этом каждая выплата по страховым случаям в среднем составляла – 72 700 рублей.

Поэтому они рекомендуют включать в планы повышение базовой ставки на 64%! Однако тогда базовый максимальный тариф получится уже не 4118 руб., а все 8200 руб.

Насколько такая дороговизна полисов ОСАГО заставит водителей меньше попадать в аварию – неизвестно. Кроме того, действительно, ли введут такую поправку – это тоже неизвестно, ведь мнение экспертов прозвучало лишь как рекомендация.

Единственное, что уже можно сейчас сказать, так это то, что в тех поправках, которые внесены к рассмотрению Госдумой, есть не только пересмотр и окончательное утверждение ставки по ОСАГО, но также и пересмотр коэффициентов за грубые нарушения ПДД на дорогах.

Последние данные таких коэффициентов представляли следующую картину:

| за количество нарушений в календарном году от 5 до 9 случаев полагается повышающий стоимость полиса ОСАГО коэффициент | 1,86 |

| 10-14 случаев | 2,06 |

| 15-19 | 2,26 |

| 20-24 | 2,45 |

| 25-29 | 2,65 |

| 30-34 | 2,85 |

| больше 35 случаев | 3,04 |

Это говорит о том, что если водители допускали наибольшее количество нарушений в году по правилам автодорожного движения, то ему придется за полис заплатить в 3 раза дороже, чем более аккуратному водителю.

Что же касается устранения убыточности о том, как это видят на сегодня специалисты и сам Центробанк, то администрация Президента России на сегодня отклоняет пока предложение увеличивать ставки сразу же на 64%, полагая, что подобное предложение является еще достаточно «сырым» и плохо спрогнозированным и отработанным в теории.

Были также поползновения в ту сторону, чтобы расчетом тарифов ОСАГО занимался не Центральный российский Банк, а РСА – Российский Союз Автостраховщиков, уже начиная свою работу с 1 января 2017 года.

Однако такие поправки к закону были приостановлены и сейчас все еще находятся в процессе решения. Вполне может оказаться, что еще несколько лет вперед базовый тариф к ОСАГО так и будет устанавливаться Центробанком РФ.

Пока до апреля месяца базовые ставки по ОСАГО страховые компании все еще будут продолжать принимать по прошлому году в районе 3432-4118 руб. для физических лиц, 2573-3087 руб. для юридических лиц.

Ставку могут оставить прежней на весь 2017 год, а могут повысить, что наиболее всего вероятно, судя по поданным прошениям в Госдуму.

Хотя, с другой стороны, в прошлом году также депутатам подавались заявки и проекты на пересмотр в сторону повышения базовых ставок по ОСАГО, но решение было принято не трогать те, что были приняты еще весной 2015 года. Все водители и автовладельцы в ожидании и надежде, что повышения не будет.

Видео: Какие нововведения ждут автомобилистов в 2017 году — Газета Ru

avtopravozashita.ru

На сколько подорожала ОСАГО в 2017 году — Подорожание ОСАГО — почему страховка такая дорогая в 2017 году?

На сколько подорожал полис ОСАГО в 2017 году — на сколько увеличилась стоимость ОСАГО на автомобиль с 12 апреля 2015 года?

Содержание статьи

В последнее время цены на все потребительские товары неумолимо растут, от чего жить становится, мягко говоря, дорого. ОСАГО является продуктом, который напрямую связан с Центробанком, что также влияет на его стоимость.

Насколько процентов подорожала страховка ОСАГО в 2017 году

Сколько уже изменений претерпела автогражданка, однако останавливаться на этом она явно не намерена. На сегодняшний день стоимость страхового полиса достаточно велика, что ведет к некому бунту среди водителей. Рассмотрим на примере водителя с маленьким стажем. Он приобрел себе автомобиль с рук за 100 000 рублей, а вот ОСАГО на машину обойдется ему уже примерно в 13 000 рублей. Как мы видим, это не совсем выгодно.

Пока что судить о том, насколько увеличилась стоимость полиса ОСАГО на автомобиль в 2017 году еще рано, однако уже можно сказать какие нововведения ожидают владельцев транспортных средств.

Представители РСА ближе к апрелю будут выдвигать предложения относительно изменений тарифов на страхование всвязи с изменением курса доллара, так как на данный момент расчет страховой премии ведется в соответствии с курсом доллара в 65 рублей. Перерасчет необходим для того, чтобы компенсировать стоимость запчастей, которые идут на ремонт авто при наступлении страхового случая.

Как сообщил министр экономического развития РФ, в этом году также проиндексируются тарифы, установленные Центробанком на 7,5% в соответствии с инфляцией.

Для тех, кто часто нарушает правила ПДД и получает за это штрафы, также будут предусмотрены свои изменения, на основании которых увеличится стоимость ОСАГО из-за соответствующих коэффициентов и стимулирует повышение количества водителей, соблюдающих правила дорожного движения. Предварительно, данные поправки будут касаться тех, у кого имеется от пяти нарушений и более. Но как на самом деле оно произойдет пока неизвестно.

Кроме того, водители, которые нарушают ПДД по «пьяной» статье, пересечению сплошной или проезду на красный свет, придется отдать за страховку раза в 3 больше, чем обычно.

Как видите из того, что мы написали выше, пока рано говорить, насколько и когда вырастет страховка ОСАГО в 2017 году. Все нововведения планируют применить уже в этом году.

Почему подорожал полис ОСАГО в 2 раза в 2015 году

Еще свежо в памяти воспоминание, когда страховка стоила совсем копейки. Однако до сих пор многих из нас интересует вопрос: почему взлетел полис ОСАГО в цене?

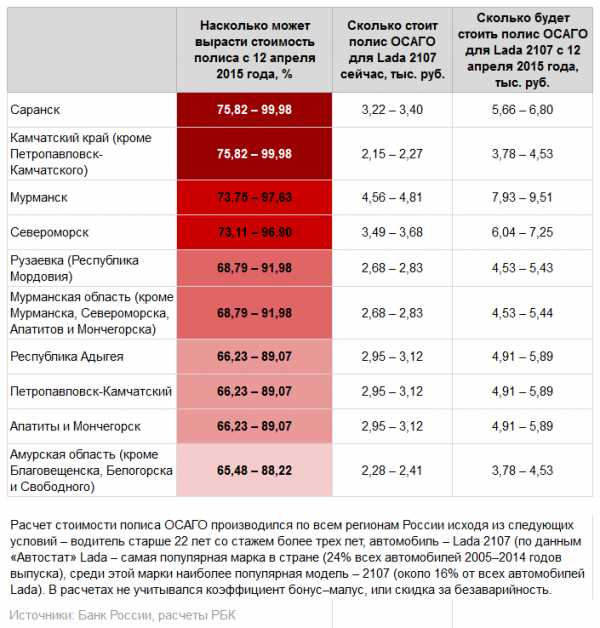

На тот момент ценник на автогражданку вырос для нижних границ тарифного коридора на 40%, а для верхних границ на 60%. В некоторых регионах рост цен составил 100%.

Итак, давайте рассмотрим насколько подорожала страховка ОСАГО 12 апреля 2015 года. По указанию Центробанка, 12 апреля 2015 года были повышены базовые тарифы для расчета автострахования. Ранее, данное значение составляло от 2440 рублей до 2574 рублей. На сегодняшний день тарифы для легковых автомобилей в отношении физических лиц составляют от 3432 рублей до 4118 рублей. Разница конечно же ощутимая.

Но было еще одно повышение цен на страховку ОСАГО с 1 апреля 2015 года на основании изменения размеров коэффициентов для регионов.

Именно так выглядело повышение стоимости полиса страхования:

Но в этот период было не только повышение, но и снижение стоимости ОСАГО.

Центробанк объяснил с чем связан такой скачок цен в отношении страхования. С апреля 2015 года была повышена ставка по выплате в отношении ущерба жизни и здоровья по ОСАГО со 160 000 рублей до 500 000 рублей. Также был изменен лимит имущественных выплат со 120 000 рублей до 400 000 рублей.

Почему ОСАГО такое дорогое в 2017 году

Изменения происходят постоянно, и основную роль в изменении цены сыграл 2015 год. Однако в этом году повышение цены будет обусловлено курсом доллара, так как запчасти подорожали, и введением дополнительных поправок, которые будут ужесточать наказание за нарушение ПДД. Основываясь на данных, можно сделать вывод, что вводимые изменения являются не последними, а следовательно цена ОСАГО может вырасти еще и не раз.

Автор: Анна Журковская, специально для сайта zakon-auto.ru

Дата добавления: 12 апреля 2017 г.

zakon-auto.ru

Новый ОСАГО в 2018 году

Центральным банком совместно со страховщиками и Министерством финансов было проведено закрытое совещание, в ходе которого принято решение о либерализации тарифов обязательного автострахования. Новый ОСАГО в 2018 году для большинства автовладельцев значительно подорожает, хотя зампредседателя ЦБ Владимир Чистюхин заявил, что отпускание тарифов в «свободное плавание» будет происходить постепенно.

Предлагаем обсудить такие вопросы:

- Изменения тарифов ОСАГО в 2018 году

- Новая форма страхового полиса

- Важные новости обязательного страхования

Новый ОСАГО в 2018 году: последние новости

Базовый тариф и коэффициенты расчета стоимости полиса обязательного автострахования регулирует Центральный банк. Страховые компании давно просили пересмотреть тарифы, поскольку нынешние условия являются убыточными для них. По произведенным подсчетам, за последний год убытки составили более 4 млрд. рублей. Страховщики настаивают на повышении тарифов или отпускании цен. В последнем случае они обещают повысить качество предоставляемых услуг.ЦБ все-таки поддался уговорам страховщиков. Базовый тариф, который сейчас варьируется от 3,4 до 4,1 тысячи, возможно будет увеличен в несколько раз. Планируется изменить коэффициенты возраста и стажа водителей. Согласно разработанному проекту, водителей ожидают такие изменения цен:

- Для водителей возрастом 22-24 года, которые имеют стаж вождения 5-6 лет, полис подорожает на 55%.

- Для водителей возрастом от 25 до 29 лет с таким же стажем вождения, страховка станет дороже на 31%, а если стаж вождения 7-9 лет, тогда подорожание составит 22%.

- Для водителей старшего возраста (от 49 лет) с большим стажем вождения (от 14 лет) будет предусмотрена скидка до 34% (сейчас подобное нет).

Стоимость ОСАГО в 2018 году также будет зависеть от региона и так называемого опасного вождения, то есть количества аварий, в которые попадает водитель.

Чистюхин отметил, что повышение тарифов произойдет не ранее первой половины 2018 года, поскольку изменения в правила и условия страхования законодательством разрешено вносить только раз в году. К тому же чиновник отметил, что повышение цен будет плавным, но эксперты отмечают, что скоро стоимость ОСАГО догонит добровольное страхование.

Новая форма полиса ОСАГО

Согласно принятым изменениям правил ОСАГО, что вступят в действие с 1 января 2018 года, форма полиса обязательного страхования будет иметь QR-код размером 20х20 мм. Он выступит дополнительной защитой от подделок, которые часто используют мошенники. Наличие QR-кода позволит быстро проверить оригинальность полиса. Дополнительная защита будет использоваться и для печатных бланков, и для электронных версий.

Нововведение позволит проверить подлинность полиса через Интернет в любом месте. Это сможет сделать как сотрудник ГИБДД, так и автовладелец. К примеру, сейчас сотрудник ДПС может проверить только наличие страхового полиса. По мнению чиновников, наличие QR-кода упростит оформление ДТП по европротоколу, когда владельцам приходится самостоятельно проверять подлинность полиса ОСАГО.

Напомним, что в 2016 году было принято решение об использовании улучшенной защиты бланков ОСАГО. Использование водяных знаков, сложного цветового фона и металлической нити должно было сократить количество подделок, но на практике оказалось, что мошенники смогли значительно быстрее адаптироваться к новым бланкам и научиться их подделывать.

Чиновники рассчитывают, что введение QR-кода в обязательном порядке позволит обеспечить надежную защиту бланков, но эксперты не разделяют это мнение. Многие из экспертов сообщают, что мошенники могут научиться рисовать свои QR-коды, которые будут вести на поддельный сайт РСА, где можно посмотреть все сведения о полисе.

Какие еще изменения коснутся ОСАГО в 2018 году?

Несмотря на то, что стоимость ОСАГО по региональному коэффициенту в некоторых областях может вырасти до 35 тысяч рублей, имеются и приятные новости для автовладельцев. И вот главные из них:

- Центробанк планирует упростить процедуру прямого возмещения убытков.

- Рассчитывать на компенсацию ущерба смогут участники всех аварий вне зависимости от количества автомобилей.

- Размер компенсации по европротоколу будет увеличен до 100 тысяч рублей.

Центральным Банком принято решение об упрощении процедуры возмещения убытков, полученных в результате ДТП. Рассчитывать на компенсацию водители могут, когда в аварии участвовало два и более автомобилей.

Теперь обратиться в свою страховую компанию смогут все пострадавшие. Страховщики недовольны таким решением, поскольку это может значительно увеличить размер их убытков.

К приятным новостям также можно отнести и то, что размер по европротоколу будет увеличен до 100 тысяч рублей. Сейчас максимальная сумма не превышает 50 тысяч рублей. Оформление по европротоколу происходит без сотрудников ГИБДД при условии отсутствия пострадавших. Все полученные повреждения в обязательном порядке должны быть зафиксированы техническими средствами, предусмотренными документом. Рассчитывать на компенсацию могут оба водителя вне зависимости от того, кто из них виновник ДТП.

Чтобы уменьшить количество случаев мошенничества, электронные полисы будут действовать не со дня покупки, а спустя 72 часа.

Так недобросовестные водители не смогут оформить полис и получить компенсацию по нему после того, как уже случилась авария. Ведь оформление ОСАГО через Интернет занимает всего несколько минут, и этим часто пользуются мошенники.

О том, что касается цены нового полиса ОСАГО, то она останется приблизительно такой же, как в 2017 году, значительных изменений не ожидается.

Больше информации о грядущих изменениях и формате выплат по полису смотрите в видео:

Читайте также:

Заметили опечатку на сайте? Мы будем благодарны вам, если вы выделите ее и нажмете Ctrl + Enter

2018god.net

Изменения в ОСАГО в 2017 году

Совсем скоро вступят в силу некоторые изменения в ОСАГО в 2017 году, давайте более детально попробуем разобраться…

1. Применение новой системы надбавок и скидок ОСАГО.

С 01.01.2017 года Российским союзом автостраховщиков (РСА) и Центральным Банком Российской Федерации вводится новая система расчета надбавок и скидок для вычисления окончательной стоимости страхового полиса ОСАГО.

Заново применяемый коэффициент бонус-малус, он же КБМ, введённый с начала 2017 года, станет привязываться не к автомобилю, а к водителю. На данный момент в России применяют систему коэффициентов бонус-малус, привязанную как к автомобилю, так и к водителю. Согласно данным РСА пятая часть водителей переплачивают при получении страхового полиса обязательной гражданской ответственности.

К примеру, для ответственного и аккуратного в вождении водителя при расчете цены полиса применяется максимальная 50%-ная скидка (коэффициент 0,5) за долголетнюю безаварийную эксплуатацию машины. Это совсем не означает, что конечную стоимость страхового полиса ОСАГО снизят на такой коэффициент. Поскольку в настоящее время полис ОСАГО относится к транспортному средству, в случае если водителя, которому положена максимальная скидка, нужно вписать в полис, где вписан владелец другого автомобиля, попавший в ДТП по своей вине, его максимальный коэффициент обязательно снизят.

Как было запланировано, с 1 января будущего 2017 года полис ОСАГО отвяжут от автомобиля и привяжут к конкретному водителю. Говоря другими словами, для всех водителей рассчитают их индивидуальный бонус-малус (КБМ), изменяемый по причине аварийности другого автомобиля и водителя.

2. Классы убыточности водителей (коэффициенты КБМ)

С нового 2017 года Российским союзом автостраховщиков для водителей будут введены 14 индивидуальных классов (класс убыточности «М» и 13 классов).

Например, для класса убыточности «М» применяется коэффициент 2,45. Для водителей, часто попадающих в ДТП из-за нарушения правил дорожного движения, будет присвоен соответствующий класс убыточности с коэффициентом 2,45. Такие водители смогут оформить полис в 2,5 раза дороже.

На данный момент классы убыточности применяют к автомобилю, а к водителям присвоен первый класс. За безаварийную езду водителям начисляется 5%-ная скидка. За год коэффициент бонус-малус может снизится на 0,05 процента. А максимальная скидка за десятилетнюю безаварийную езду составит 50 процентов (отсюда — коэффициент 0,50).

В случае попадания водителя по его вине в ДТП, независимо от предоставленной скидки, на следующий страховой период к нему применяется повышающая надбавка в размере коэффициента 1,55. Возвращение коэффициента бонус-малус до 1,0 возможно при управлении машиной без аварий на протяжении двух лет.

Кроме того, из-за привязанности коэффициента бонус-малус и к автомобилю, и к водителю, при страховании водителем — собственником автомобиля и внесении в полис других водителей для одного водителя могут применяться разные коэффициенты КБМ, зависящие от количества вписанных водителей и КБМ, применяемых к ним и автомобилю.

3. С 01.01.2017 года для всех водителей будет применяться личный КБМ при оформлении полиса ОСАГО, изменяемый ежегодно.

На данный момент коэффициент бонус-малус изменяют после оформления договора страхования на следующий срок. С отвязкой водителей от автомобилей, они получат более справедливый для них коэффициент КБМ. А еще с нового года страховым компаниям запретят самостоятельно производить расчет коэффициента бонус-малус. РСА будет подготовлена электронная онлайн система, рассчитывающая индивидуальный коэффициент КБМ всем водителям и передающая его страховым компаниям при заключении договора страхования.

Таким образом будут предупреждены злоупотребления, допускаемые страховыми компаниями при расчете цены полиса ОСАГО.

4. Вырастет ли скидка на полис ОСАГО с 01.01.2017 года?

Если водителя надо вписать в чужую страховку, рассчитываться будет не средний коэффициент, применяемый к двум страховкам, а намного справедливее. Когда водителю с коэффициентом 0,5 надо вписаться в страховой полис, он не теряет свой коэффициент и ему предстоит минимальный коэфициент.

Согласно данных РСА пятая часть водителей благодаря применению новой методики расчета с 01.01.17 получит скидку на окончательную стоимость полиса ОСАГО в 2-15% процентов.

5. Подорожает ли полис ОСАГО без ограничения количества допущенных к управлению водителей?

Однако, с применением новой системы расчета коэффициента бонус-малус с 01.01.17, отменив привязку стоимости полиса к автомобилю, ощутимо повысится стоимость страхового полиса ОСАГО без ограничения допущенных к управлению водителей. На данный момент при расчете стоимости такого полиса ОСАГО применяется коэффициент КБМ 1,80. Подорожание этого полиса ОСАГО коснется около 13,6% водителей.

6. Предусмотрен ли переходный период с введением новой системы для расчета коэффициента бонус-малус?

Российским союзом автостраховщиков после начала действия нового расчета коэффициента КБМ определены льготы для переходного периода. К примеру, водители, вписанные в несколько полисов ОСАГО, для которых применяется несколько коэффициентов бонус-малус, смогут воспользоваться минимальным КБМ (на данный момент страховыми компаниями в подобном случае применяется средний коэффициент бонус-малус.

7. Подорожает ли стоимость полиса для таксистов и юридических лиц?

Для юридических лиц с 01.01.17 при оформлении полиса ОСАГО будет применяться средний коэффициент по автопарку юридического лица. Естественно, компании с большим автопарком будут вынуждены увеличить расходы на ежегодное страхование.

Особенно некомфортны изменения для крупных таксомоторных парков, машины которых часто попадают в аварии по вине самих водителей. С нового года попадание хотя бы одного водителя в ДТП приведет к значительному подорожанию страховки в следующем календарном периоде.

8. Вырастет ли стоимость полиса ОСАГО при внесении в него водителя, по своей вине ранее попадавшего в ДТП?

Новые правила расчета цены полиса Осаго после 1 января 2017 года при внесении в полис нескольких водителей предусматривают его расчет по водителю с худшим коэффициентом КБМ. В процессе оформления полиса любой автовладелец должен внимательно изучить нововведения и ответственно отнестись к внесению в полис ОСАГО водителя, к которому применяется большой КБМ коэффициент. Из-за аварийности такого водителя значительно увеличится итоговая стоимость страхового полиса ОСАГО.

kalkuljator-osago.ru

Изменения в ОСАГО 2016. Повышение тарифов ОСАГО. Коэффициент Бонус-Малус КМБ.

В 2016-ом систему ОСАГО ожидают серьезные изменения. Важнейшие из них – появление нового коэффициента к цене полиса и многократный рост количества штрафов за его отсутствие. Расскажем, поможет ли новый коэффициент получить скидку, каких видеокамер нужно бояться водителям, у которых нет страховки ОСАГО в 2016 году, и что произойдет с базовым тарифом.

Повышение тарифа ОСАГО в 2016 году

В 2016-ом базовые тарифы страхования ОСАГО не будут увеличиваться «галопирующими» темпами, обещает Игорь Жук, возглавляющий департамент страхового рынка Центробанка (напомним, тарифы на ОСАГО регулирует именно Банк России). Более конкретно возможное изменение тарифа в ЦБ пока не комментируют.

РСА выдвинет предложения о корректировке тарифа не раньше апреля, несмотря на очередное резкое ослабление рубля, сообщил Евгений Уфимцев, являющийся исполнительным директором Союза. Ранее он говорил, что в текущие цены ОСАГО заложен уровень курса американской валюты в 65 рублей (а ведь уже сейчас эта планка серьезно превышена). «Сегодняшние колебания курса - временные, - считает господин Уфимцев. – К апрелю мы подготовим другой вариант справочников по оценке убытка от ДТП. Тогда и станет видно, насколько повысилась стоимость запасных частей, и, каким образом, на это повлияла динамика курса доллара».

Но какие то изменения в тарифах неизбежны, необходимо четкое разграничение аккуратных водителей и снижение стоимости ОСАГО для них от «лихачей» и, соответственно, повышение стоимости страхования последним.

Также в ближайшие месяцы РСА собирается подготовить и представить в Центробанк проект плана перехода на свободный (то есть нерегулируемый государством) тариф страховки ОСАГО в 2016 году, рассказал господин Уфимцев. Согласие страховщикам на подготовку данного плана дала Эльвира Набиуллина, глава ЦБРФ. Но либерализация тарифа ОСАГО пока является вопросом отдаленного будущего: если верить заявлению Алексея Моисеева, являющегося замминистра финансов, тариф «освободят» где-то к 2020-ому. Если реализовать это сейчас, стоимость ОСАГО «улетит в стратосферу», полагает Владимир Чистюхин, зампредседателя Банка России.

Также в ближайшие месяцы РСА собирается подготовить и представить в Центробанк проект плана перехода на свободный (то есть нерегулируемый государством) тариф страховки ОСАГО в 2016 году, рассказал господин Уфимцев. Согласие страховщикам на подготовку данного плана дала Эльвира Набиуллина, глава ЦБРФ. Но либерализация тарифа ОСАГО пока является вопросом отдаленного будущего: если верить заявлению Алексея Моисеева, являющегося замминистра финансов, тариф «освободят» где-то к 2020-ому. Если реализовать это сейчас, стоимость ОСАГО «улетит в стратосферу», полагает Владимир Чистюхин, зампредседателя Банка России.

В плане по либерализации, а значит и повышения тарифа ОСАГО, которым занимается РСА, будет учтен и курс доллара, и макроэкономическая ситуация, уточнил господин Уфимцев. «Первой фазой либерализации, возможно, станет расширение ценового коридора – поблажки для аккуратных водителей и тарифное ужесточение для неаккуратных», - рассказал он.

Напомним, что в настоящее время базовый тариф для легковушки гражданина составляет 3430-4120 рублей. Чтобы рассчитать окончательную стоимость полиса ОСАГО, базовый тариф надо умножить на 8 коэффициентов – в зависимости от числа водителей, допущенных к управлению, их стажа и возраста, мощности авто, территории, срока страхования, коэффициент бонус-малус или КБМ (скидка за безаварийную езду и надбавка за попадание в аварии). Кроме того, используется повышающий в полтора раза коэффициент за серьезные нарушения страховых условий ОСАГО.

Базовый тариф ОСАГО повышался дважды - осенью 2014-го и весной 2015-го, апрельское подорожание составило в среднем 50%. До этого тариф оставался прежним с 2003-го, с момента появления «автогражданки». Одновременно с ростом стоимости полиса повысились и лимиты выплат: со 120000 до 400000 рублей за ущерб имуществу, со 160000 до 500000 - за урон жизни и здоровью.

Коэффициент Бонус-Малус - формирование штрафов

Для неаккуратных водителей страховка может значительно подорожать уже в текущем году: регулятор собирается ввести дополнительный коэффициент, учитывающий штрафы за несоблюдение ПДД. Данный пункт плана присутствует в соответствующем докладе, опубликованном Центробанком.

Ведется серьезная работа по выработке шкалы коэффициентов, которые будут влиять на величину тарифов ОСАГО с учетом всех рассматриваемых факторов, которые поддаются учету и наблюдлению.

Параметры использования коэффициента – сколько и какие нарушения будут учитываться, во сколько раз он будет увеличивать цену полиса – пока не определены. «В настоящее время математики считают зависимость числа попаданий водителем в ДТП от числа правонарушений», - поделился господин Уфимцев. По его словам, за ориентир взята планка в 5 нарушений в год, поскольку это самая массовая группа водителей – их свыше 2 миллионов. Но по результатам расчетов может выясниться, что учитывать надо и 3, и 10 нарушений.

Уже понятно, что ключевым фактором для применения дополнительного коэффициента будет преимущественно не количество правонарушений, а их тяжесть, говорит эксперт. «За «пьянку» цена ОСАГО может увеличиваться и втрое», - не исключил он. Будут учитываться лишь нарушения ПДД, влияющие на аварийность: проезд на красный свет, «пьяная» езда, вероятно, превышение скорости, сделал уточнения представитель РСА.

На уменьшение стоимости страховки за отсутствие нарушений данный коэффициент не будет работать, сказал господин Уфимцев. «И так действует максимальная 50%-ая скидка за езду без аварий – мы полагаем, что этого достаточно. С сегодняшними курсами валют и ценами автомобилей минимальной цене полиса, достигнутой многими «хорошими» водителями, понижаться уже некуда», - объяснил он.

Однако, по словам этого эксперта, возможность страховщиков увеличивать стоимость ОСАГО лихачам позволит не повышать базовый тариф полиса для всех остальных. «До этого мы недобирали на нарушителях, поэтому пришлось поднять цену для всех пропорционально. Это, разумеется, несправедливо», - признает Уфимцев.

По мнению Николая Тюрникова, главы АЗС, введение этого коэффициента – способ повысить тариф для еще большего количества автовладельцев. Также господин Тюрников видит в этом нарушение КоАП. «Исходя из КоАП, человека нельзя наказать два раза за одно нарушение, - обращает внимание эксперт. - Человека, нарушившего ПДД, наказывают штрафом. В системе обязательной «автогражданки» его ответственность и без этого заложена – с помощью КБМ (коэффициента бонус-малус), поскольку люди, нарушающие правила, и попадают в ДТП чаще».

Повышение тарифа ОСАГО для лихачей - оправданный шаг, потому что 90% нарушителей ПДД остаются безнаказанными, говорит Сергей Смирнов, являющийся редактором журнала «За рулем». «Дополнительная финансовая «кара» заставит этих автомобилистов задуматься, правильно ли они ездят», - считает он.

Новый коэффициент могут привязать к «опасному вождению» - это понятие ГИБДД собирается ввести в ПДД. Из проекта правительственного постановления следует, что «опасное вождение» будет примерно означать следующее: «создание водителем при управлении ТС опасности для движения через неоднократное совершение одного или более действий, связанных с несоблюдением Правил, выражающихся в неисполнении в ходе перестроения требования уступить путь транспорту, имеющему преимущественное право движения; перестроение при интенсивном автомобильном движении, когда заняты все полосы; нарушение бокового интервала; препятствование обгону; необязательное резкое торможение; несоблюдение безопасной дистанции до транспорта, движущегося впереди».

«Не очень понятно, каким образом будут администрировать «опасное вождение», поскольку в определении не заложен временной промежуток, за который будет считаться неоднократное нарушение, - акцентирует господин Смирнов. – Если водитель трижды не уступил дорогу, будет ли это считаться трехкратным нарушением одного правила или все-таки опасным вождением? Боюсь, это будут субъективно оценивать сотрудники ГИБДД». По словам эксперта, штрафы за опасное вождение могут стать одной из причин для использования нового коэффициента «автогражданки».

Изменения в ОСАГО - больше хороших и разных штрафов

В текущем году штрафов у автовладельцев может прибавиться: езда без страховки ОСАГО (или с фальшивой страховкой) будет штрафоваться при помощи дорожных камер. Пилот будет запущен, скорее всего, в Москве и Казани, а потом распространен на всю Россию. О достижении договоренностей с ГИБДД в этом вопросе ранее сообщали в РСА.

Появление фальшивых полисов ОСАГО похоже на эпидемию. Все чаще задерживают водителей с «фальшивками», как ни странно, некоторые не подозревают, что стали жертвами мошенников. Поэтому оформлять полис ОСАГО стоит в крупной страховой компании, присутствующей в рейтинге страховых компаний на нашем сайте – это станет гарантией от получения фальшивого полиса, так как крупные компании дорожат своей репутацией.

«Если в информационной базе РСА, к которой имеют доступ сотрудники ГИБДД, не обнаружатся сведения о наличии страховки, то штраф будет автоматически сформирован и направлен владельцу автомобиля, причем такое количество раз, какое он будет проезжать перед объективами камер», - сказано в сообщении РСА. Помимо этого, в сообщении присутствовало уточнение, что не будут штрафоваться автомобилисты, оформившие полис менее 5 дней назад – как раз столько времени предоставляется страховщикам на внесение полиса в АИС РСА.

Евгений Уфимцев уточнил, что Москва и Казань были выбраны пилотными регионами потому, что оборудованы камерами лучше всего. Предполагается, что в этих городах эксперимент сработает наиболее эффективно. Впрочем, окончательно регионы еще не определены, подчеркнул эксперт.

При этом бояться видеокамер нужно будет и гражданам, которые ездят без страховки, даже не нарушая Правил. «В проекте будут использованы два вида камер: и те, что фиксируют лишь нарушения, и потоковые, проверяющие все проезжающие автомобили «на угон». Потоковые камеры не так распространены, но бояться надо всех», - предупреждает господин Уфимцев.

Данная мера должна повысить дисциплину водителей, ведь многие из них начали отказываться покупать ОСАГО, соглашается господин Тюрников. Однако у нее есть недостаток, также связанный с повторным наказанием, считает он. «Способ, предлагаемый РСА, подразумевает выписывание десятков штрафов лишь за один день, а ведь это одно нарушение», - говорит эксперт.

По словам господина Смирнова, ничего противозаконного в этой ситуации нет: «Если автомобилист едет без полиса ОСАГО, его могут неоднократно остановить и оштрафовать сотрудники ГИБДД». При этом есть нюансы, которые система автоматической фиксации не учитывает. «Когда я покупаю машину, у меня есть 10 дней на оформление ОСАГО, - поясняет он. - Если полис у предыдущего владельца не истек, то проблем не возникнет. А если я купил автомобиль «пустой», без ОСАГО, то каким образом система автофиксации узнает, что внутри него новый собственник? По пути домой я могу встретить дюжину камер, каждая из которых выпишет мне восемьсот рублей – и окажется, что я попал на «червонец», хотя закон не нарушил. Это в эксперименте не учтено, и данная проблема будет встречаться повсеместно».

РСА ранее сообщал, что за месяц они заблокировали 37 сайтов, 57 аккаунтов и 39 групп в социальных сетях, в которых продавались поддельные полисы ОСАГО.

Страховка без «бумажки» - электронное ОСАГО

Теперь автовладельцы, купившие электронное ОСАГО, станут получать sms-уведомления об оформлении договора. Также с 1 января можно, не отходя от ПК, внести изменения в существующую е-страховку.

С 1 июля 2016 года возможность купить е-ОСАГО появится у юридических лиц. Физлица получили такую возможность еще с октября 2015-го.

Однако даже купившим е-полис ОСАГО автовладельцам все равно лучше иметь на руках бумажную распечатку. Игорь Шувалов, занимающий должность вице-премьера, предложил освободить водителей от этой обязанности и поручил подготовить соответствующее изменение в ПДД. «Сотрудникам ДПС предложено пользоваться электронными ресурсами с подключением к АИС РСА для оперативного выявления отсутствия или наличия полиса ОСАГО», - рассказали в секретариате вице-премьера. О сроках подготовки и внесения данных изменений в ПДД представитель секретариата ничего не сказал.

Это временная мера, в течение пару лет необходимость возить с собой распечатку полиса отойдет в прошлое.

По мнению господина Уфимцева, с технологической точки зрения ничто не мешает уже сейчас отменить обязанность водителей брать с собой и распечатку электронной страховки, и традиционную бумажную, на официальном бланке. «Большая часть сотрудников ГИБДД имеет электронные приборы для проверки, а если кто-то не имеет, то он может запросить наличие страховки по рации. Но непонятен вопрос, как автомобилист подтвердит наличие ОСАГО, если в работе устройства связи случился сбой. Это способно сильно усложнить проверку, поэтому на этом этапе мы советуем всем водителям держать в машине распечатку полиса», - говорит он.

Кроме того, Владимир Путин ранее подписал закон, который отменяет обязанность автовладельцев при оформлении е-полиса прописывать в заявлении на ОСАГО номер СНИЛС.

Коэффициент Бонус-Малус (КБМ) в ОСАГО

В «дорожной карте» ЦБ, кроме нового коэффициента, есть и другие планы на этот год: реформа системы представительства касательно урегулирования убытков по «автогражданке», улучшение системы присваивания КБМ (коэффициента бонус-малус), совершенствование регулирования БСИ, содержащей информацию о договорах ОСАГО и каско.

В этом году страховые фирмы ожидают уменьшения числа жалоб на некорректное применение КБМ (в 2015-м с этим было связано 60% всех жалоб на «автогражданку»). Теперь СК применяют упрощенную процедуру работы с жалобами по поводу КБМ: если до этого водитель для исправления своего коэффициента был вынужден связываться со всеми страховщиками, начиная с того, в котором коэффициент был первый раз применен неправильно, то в настоящее время всю цепь проходить не надо. Достаточно обратиться к своему страховщику, и ее сотрудники совместно с РСА сами сделают пересчет коэффициента бонус-малус.

Реформа в системе представительства подразумевает возможность для СК на свое усмотрение делегировать полномочия по урегулированию убытка уполномоченным учреждениям, которые должны иметь аккредитацию РСА, пояснили в пресс-службе ЦБРФ. «Однако пока данное предложение находится на этапе проработки», - уточнили в Центробанке.

К БСИ подключено уже более 160 страховщиков и загружено 15 миллионов договоров. В ЦБ рассчитывают, что в ближайшие недели появится возможность выдачи сведений из Бюро.

www.vbr.ru

Повышение тарифов ОСАГО с 12 апреля 2015 года

В среднем полис ОСАГО на легковой автомобиль, принадлежащий физическому лицу, с 12 апреля 2015 года - подорожал на 41 – 60%. Ни в одном случае и ни в одном регионе даже с учетом территориального коэффициента стоимость ОСАГО не повысится более, чем на 100% - говорится в сообщении Центробанка России.

Кроме повышения базовых ставок ОСАГО минимум на 40%, Центробанк РФ повысил тарифный коридор для страховщиков с 5 до 20%. Тарифный коридор - это ценовой диапазон в пределах которого страховая компания может устанавливать свою стоимость полиса ОСАГО.

Повышение тарифов ОСАГО

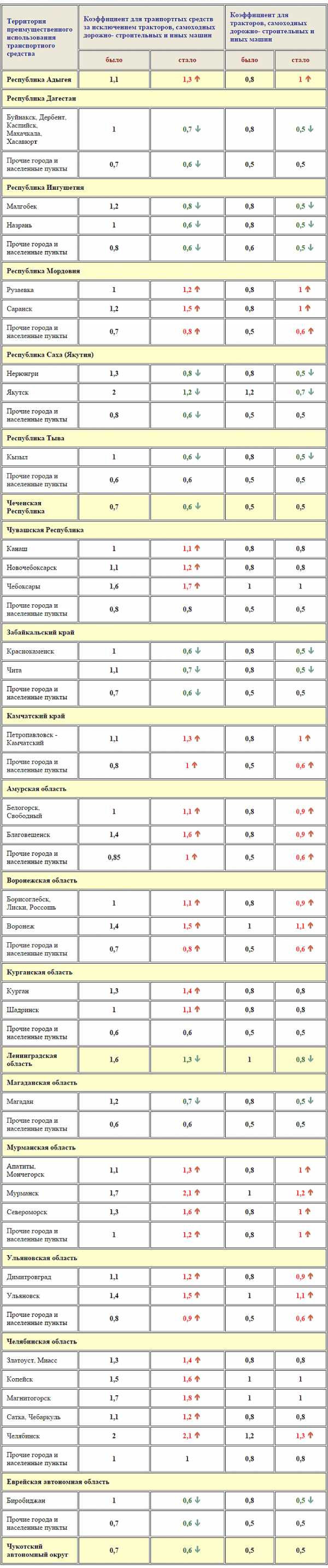

Повышение тарифов ОСАГО коснулось практически всех типов транспортных средств. Снижение базового тарифа произошло только для двух типов транспортных средств - мотоциклы, мопеды и легковые квадроциклы, а также тракторов, самоходных-строительных и иных машин

Изменение территориальных коэффициентов по регионам

Кроме того, изменения коснулись и территориальных коэффициентов. Изменения произошли и в сторону снижения и в сторону повышения.

Коэффициенты повысились

| Адыгея | Мурманская область |

| Амурская область | Республика Марий Эл |

| Воронежская область | Ульяновская область |

| Камчатский край | Челябинская область |

| Курганская область | Чувашия |

| Мордовия |

Максимальное – на 25% – повышение территориальных коэффициентов произойдет в Камчатском крае и Мордовии.

Коэффициенты понизились

| Байконур | Магаданская область |

| Дагестан | Республика Саха (Якутия) |

| Еврейская автономная область | Тыва |

| Забайкальский край | Чеченская Республика |

| Ингушетия | Чукотский автономный округ |

| Ленинградская область |

Самое значительное понижение – на 41% – в Магаданской области.

Таблица изменений территориальных тарифов по регионам

Как изменится стоимость полиса ОСАГО

Например, для автомобиля мощностью 101-120 л.с. (Ford Focus, Hyundai Solaris, Lada Priora/Granta), если в полис вписаны водители старше 22 лет со стажем более 3 лет, примерная стоимость полиса составит:

| Город | Минимальная стоимость | Максимальная стоимость |

| Москва | 8 237 руб. | 9 883 руб. |

| Санкт-Петербург | 7 413 руб. | 8 895 руб. |

| Волгоград | 5 354 руб. | 6 424 руб. |

| Челябинск | 8 649 руб. | 10 377 руб. |

| Хабаровск | 7 001 руб. | 8 401 руб. |

Что получат автовладельцы взамен

(по мнению Центробанка)

Физическая доступность полисов ОСАГО.

Увеличение страховых выплат за вред жизни и здоровью с 160 000 до 500 000 рублей.

Новый порядок возмещения расходов на восстановление здоровья потерпевшего – с прозрачной методикой, установившей четкие суммы в зависимости от вида травмы.

Прекращение «увиливания» страховщиков от приема заявлений о страховых случаях.

proins.ru

Повышение тарифов ОСАГО

Еще до принятия последних поправок в области обязательного автострахования было понятно, что государство слишком долго медлило с увеличением базового тарифа ОСАГО. Да, с момента введения «автогражданки» неоднократно пересматривались поправочные коэффициенты, в том числе территориальный. Но этих изменений было явно недостаточно для приведения цены «автогражданки» в соответствие с реалиями рынка. На протяжении последних лет андеррайтеры страховщиков неустанно твердили о назревшей необходимости кардинального пересмотра стоимости полиса.

А после заметного увеличения размера страховых сумм ведущие игроки рынка буквально требовали у правительства и Центробанка скорейшего принятия постановления об увеличении базового тарифа ОСАГО. По расчетам экспертов, рост лимитов ответственности без корректировки цен на страховки мог привести к краху всей системы обязательного автострахования. Причем доводы страховых андеррайтеров по поводу несоразмерного соотношения убытков и платежей за автостраховку основывались на математических расчетах.

В итоге Центробанк (ЦБ), ответственный за изменение страховых тарифов ОСАГО, решил все-таки поднять планку максимальной стоимости страховой защиты. Стоит заметить, что специалисты ЦБ приняли во внимание важнейшее социальное значение «автогражданки», потому решили увеличивать цену в несколько этапов, что позволило избежать резкого скачка стоимости. Сначала изменению подверглись лишь базовые тарифы, но при этом был несколько пересмотрен порядок расчета страховой премии. На втором этапе повторно увеличились базовые ставки, а также подверглась изменениям таблица, регулирующая цену по городам и регионам. В результате описанных изменений стоимость обязательной страховки для рядовых автовладельцев выросла практически в два раза. Однако некоторые эксперты в области страхования ответственности говорят о необходимости дальнейшего роста тарифов ОСАГО в 2015 году.

С точки зрения частного автовладельца такие заявления, конечно, кажутся откровенным безумием, ведь цена страховой защиты и так значительно возросла. Правда, при детальном изучении аргументов андеррайтеров ведущих страховщиков становится очевидно, что их предложение по дальнейшему повышению тарифов ОСАГО не лишено смысла. Вот только пока не ясно, прислушается ли к мнению экспертов Центробанк России. Учитывая продолжающуюся дискуссию относительно адекватности стоимости «автогражданки», приобретает актуальность вопрос, будут ли вновь увеличены тарифы ОСАГО в 2015 году? Чтобы более или менее точно предсказать тарифную политику Центробанка в области ОСАГО нужно прежде всего проанализировать прошлогодние прогнозы.

Планы и реальность

Время неоднократно доказывало, что порой государство по тем или иным причинам отказывается от отдельных предложений по реформированию отечественной «автогражданки». Причем чаще всего позиция регулятора страхового рынка вполне оправдана, ведь любые инициативы, направленные на изменение тарифов в калькуляторе ОСАГО , нужно рассматривать с учетом социальной значимости данного вида страховых услуг. Часто новаторские предложения остаются лишь проектами из-за того, что могут вызвать резкую критику со стороны рядовых автовладельцев.

Итак, в 2014 году неоднократно высказывались два наиболее интересных предложения по корректировке страховых тарифов ОСАГО:

- Либерализация цены автостраховки за счет введения ценового коридора.

- Корректировка стоимости полиса в зависимости от возраста автомобиля.

Если введение ценового коридора вызвало одобрение у специалистов Центробанка, то вторая инициатива так и не была реализована на практике. С виду оба предложения выглядят вполне логичными, так почему же первое было принято, а второе осталось без внимания? Чтобы это понять, стоит более подробно рассмотреть их преимущества и недостатки.

Тарифный коридор

Практика либерализации цен на обязательное страхование ответственности автовладельцев достаточно широко применяется по всему миру, причем весьма успешно. В этом нет ничего удивительного, ведь введение тарифного коридора естественным образом создает условия для рыночной конкуренции между автостраховщиками.

Другими словами, в перспективе страховые компании будут вынуждены повышать качество обслуживания страхователей, а также снижать страховой тариф ОСАГО для безубыточных клиентов.

Единственным минусом этого нововведения является опасность демпинга со стороны небольших страховщиков. Умышленное занижение цены полиса, пусть даже и вполне законное, может привести к банкротству компании, особенно если у нее нет достаточных страховых резервов. Однако подобный риск был практически сведен к нулю после ужесточения надзора за автостраховщиками со стороны Центробанка. С начала 2015 года регулятор крайне тщательно анализирует финансовое состояние отечественных страховых компаний, что уже привело к отзыву лицензий ряда довольно крупных игроков рынка.

Таким образом, появление тарифного коридора сулит автовладельцам одни плюсы. То есть в данном случае полностью соблюдена концепция социальной значимости обязательного автострахования. Кроме того, нужно учесть один очень интересный момент: Центробанк может поменять тарифы ОСАГО в 2015 году максимум два раза, а в дальнейшем сможет это делать не чаще одного раза в год. При этом регулятор всегда имеет возможность повлиять на тарифную политику автостраховщиков. Иначе говоря, в случае необходимости экстренного изменения стоимости полиса Центробанк может принудить страховщиков к снижению итогового тарифа за счет ценового коридора.

Возраст автомобиля

На первый взгляд данная инициатива кажется оправданной, но при детальном анализе становятся очевидны два существенных недостатка:

- Во-первых, закон обязывает всех без исключения автовладельцев периодически проверять техническое состояния транспорта. Следовательно, старые машины ничем не отличаются от новых в плане аварийности, ведь они находятся в исправном состоянии. Следовательно, возраст автомобиля не может служить критерием при расчете страхового тарифа ОСАГО.

- Во-вторых, общее количество старых машин на российских дорогах по-прежнему очень велико. Значит увеличение цены полиса вызовет заметную волну недовольства автомобилистов. Причем такое подорожание обязательной автостраховки первым делом скажется на пенсионерах и людях с ограниченными возможностями, то есть на наиболее уязвимых категориях граждан. Получается, что авторы данного предложения не учли социальную значимость «автогражданки».

С учетом описанных недостатков ставится ясно, почему специалисты Центробанка не стали внедрять данный способ корректировки страхового тарифа ОСАГО. Появление подобного поправочного коэффициента не только не оправдано с точки зрения статистики, но и чревато недовольством как отдельных социальных групп автомобилистов, так и общества в целом.

Важная оговорка

Многие автовладельцы могут справедливо заметить, что цена полиса была увеличена чрезмерно, а значит Центробанк проигнорировал социальную значимость «автогражданки». Однако, как ни парадоксально, необходимость резкого повышения тарифов ОСАГО в 2014-2015 годах была обусловлена именно исключительной важностью «автогражданки» для российского общества. Государство долгое время отказывалось признать назревшую необходимость пересмотра базового страхового тарифа ОСАГО, в результате чего оказалось под угрозой дальнейшее существование системы обязательного автострахования. Потому резкое и существенное подорожание полисов свидетельствует как раз о социальной значимости данного вида страховых услуг.

В любом случае отмена «автогражданки» окажет на личный бюджет автомобилистов гораздо большее негативное влияние, чем резкий рост стоимости полиса.

Рядовому российскому автовладельцу будет непросто найти деньги в случае необходимости серьезного ремонта машины после аварии. Нередко виновники дорожных происшествий не в состоянии возместить причиненный ущерб из своего кармана.

Выводы

Из вышеизложенного следует, что основной целью Центробанка является оптимизация системы ОСАГО с учетом социальной значимости данного вида услуг. Тарифная политика регулятора страхового рынка по большей части продиктована именно этим. Получается, что надзорная инстанция вряд ли будет без крайней необходимости радикально менять расценки на обязательное страхование автогражданской ответственности.

Другая точка зрения

Не секрет, что любая страховая компания прежде всего ориентирована на получение прибыли, потому отечественных автостраховщиков не слишком интересует изначальное предназначение ОСАГО. Социальная значимость «автогражданки» меркнет на фоне возможной прибыли от продажи полисов. Если государство заинтересовано в создании эффективного механизма компенсации ущерба, полученного гражданами вследствие дорожных аварий, то страховщики, как правило, нацелены исключительно на финансовый результат.

Именно поэтому отечественные страховые компании очень настойчиво требовали повышения базового тарифа ОСАГО в 2014 году. Да, изначально цена «автогражданки» в целом соответствовала затратам на выплаты, что позволяло автостраховщикам формировать резервы, выплачивать достойное вознаграждение посредникам и, конечно же, получать прибыль.

Однако со временем затраты на выплату возмещения перегнали по темпам роста сборы страховой премии. Причем на территории отдельных субъектов РФ объем выплат значительно превышал совокупный размер платежей.

В результате страховщики стали прибегать к различным уловкам, например, принуждать автовладельцев к покупке полисов добровольного страхования. Таким образом, страховые компании пытались компенсировать потери, ставшие следствием низких тарифов ОСАГО. В качестве примера отлично подойдет компании «Росгосстрах». Многие пользователи на нашем портале уверены, что данный страховщик активно применял кросс-продаж при оформлении полисов обязательного автострахования. В результате надзорные инстанции неоднократно штрафовали как саму компанию, так и ее сотрудников.

Практика кросс-продаж при оформлении ОСАГО вызвала резкий рост жалоб со стороны страхователей, что косвенно повлияло на решение регулятора страхового рынка об увеличении цены «автогражданки». В электронной презентации, опубликованной сотрудниками Центробанка перед последним повышением цен, в числе прочего было сказано, что увеличение тарифов ОСАГО в 2015 году должно устранить проблему навязывания дополнительных страховок. Упомянутый документ можно скачать на официальном сайте надзорного ведомства.

Но помогло ли в действительности увеличение цены обязательной страховки в борьбе за права автовладельцев? Многочисленные отзывы страхователей свидетельствуют, что порочная практика навязывания добровольных видов страхования продолжается, а в новостных лентах по-прежнему появляются заметки о применении к той или иной компании штрафных санкций за нарушение порядка оформления «автогражданки». Почему же отечественные страховщики даже после существенного увеличения базового страхового тарифа ОСАГО не спешат отказываться от навязывания дополнительных услуг?

Как известно, с апреля 2015 года был существенно увеличен лимит ответственности по ОСАГО за причинение вреда жизни или здоровью вследствие дорожного происшествия. Кроме того, была пересмотрена процедура расчета размера страхового возмещения. Теперь рассчитать выплату можно по специальной таблице. Оба нововведения в перспективе сулят значительное увеличение убыточности по договорам обязательного страхования автогражданской ответственности. Причем пока нет возможности спрогнозировать конкретные цифры.

Получается, что страховые компании очень сильно рискуют, ведь в подобных обстоятельствах их убытки по ОСАГО могут значительно превысить сборы.

При самом неблагоприятном развитии событий это может привести к существенному ухудшению финансового состояния даже ведущих игроков страхового рынка, имеющих значительные денежные резервы. Вполне естественно, что автостраховщики любыми способами постараются не только уменьшить убыточность, но и даже получить прибыль. Поэтому в 2015 году стоит ждать от страховых компаний новых требований относительно увеличения тарифов ОСАГО.

Прогноз на 2015 год

Очевидно, что автостраховщики, скорее всего, будут снова настаивать на увеличении цены полисов «автогражданки». Впрочем, это мало кого удивит, ведь автомобилисты и государство уже привыкли к непрекращающимся попыткам страховых компаний увеличить тарифы ОСАГО. Однако нельзя не отметить, что на этот раз доводы страховщиков не лишены основания. Правда, пока рано говорить о необходимости корректировки стоимости обязательной автостраховки.

В настоящий момент отсутствует достоверная статистическая информация о влиянии возросших лимитов ответственности на итоговую убыточность. Такие сведения появятся лишь ближе к середине 2016 года, поэтому Центробанк вряд ли прислушается к доводам страховщиков раньше следующего года. Правда, это не значит, что тарифы ОСАГО останутся на прежнем уровне, ведь цены на детали и ремонтные работы постоянно растут. Следовательно, отечественным автомобилистам все же стоит готовить к осеннему повышению стоимости «автогражданки».

При этом цена полиса, вероятнее всего, будет увеличена не более чем на 20-30 процентов. Как уже было сказано ранее, специалисты Центробанка осознают социальную значимость обязательного страхования ответственности автовладельцев, следовательно, будут принимать взвешенные решения. Кроме того, в последнее время сложилась практика контроля за тарифами ОСАГО со стороны депутатов Госдумы.

Представители законодательной власти анализируют любые предложения по корректировке ценовой политики в области ОСАГО. Такой контроль позволяет надеяться, что цену обязательной автостраховки не изменят без достаточных оснований.

В заключение стоит добавить, что Центральный банк России может изменять тарифы ОСАГО каждые шесть месяцев. Следовательно, увеличение цены полиса произойдет не раньше октября 2015 года. Причем регулятор страхового рынка должен в обязательном порядке направлять проект документа об корректировке стоимости в Минюст. Следовательно, автовладельцы смогут заранее узнать о грядущем подорожании. При этом вряд ли стоит надеяться на доступные тарифы в обозримом будущем.

www.inguru.ru